Die Berufe im Finanzdienstleistungssektor stehen am Anfang eines fundamentalen Wandels. Selbst hochkomplexe Aufgaben, die bisher von gut ausgebildeten Fachkräften ausgeführt wurden, werden künftig durch Computer erledigt. Hingegen werden Aufgaben, welche typisch menschliche Eigenschaften erfordern – wie Kreativität und Sozialkompetenz – weiterhin von Menschen erledigt.

Im November 1811 stürmten aufgebrachte Textilarbeiter die Spinnereien in Nottingham. Angesichts der zunehmenden Mechanisierung der Tuchindustrie fürchteten die sogenannten Ludditen einen Statusverlust ebenso wie eine Verschlechterung ihrer Lebensbedingungen. Im Zuge dieses sogenannten Maschinensturms zerstörten sie Maschinen sowie neu errichteten Fabrikgebäude. Diese Bewegung weitete sich in der Folge über ganz England aus und sprang nicht nur auf andere Industrien wie bspw. das Metallhandwerk über, sondern ähnliche Entwicklungen konnten im Laufe der Zeit auch in anderen Ländern beobachtet werden, wie bspw. in Deutschland und in der Schweiz.

Maschinenstürmer zerstören einen Webstuhl; UK, 1812; © Wikimedia Commons

Auch wenn wir derzeit noch weit davon entfernt sind, dass Bankangestellt in Rechenzentren stürmen, um Server und Router zu zerstören, so sind doch einige Parallelen zu diesen historischen Ereignissen nicht von der Hand zu weisen. Hatten Bankangestellte bis vor wenigen Jahren noch einen gewissen gesellschaftlichen Status – der Begriff Bankbeamter zeugt hiervon – so ist dieses Ansehen zwischenzeitlich merklich erodiert. In Europa genießen Banker bzw. Bankangestellte gerade mal das Vertrauen von 42% der Bevölkerung.

Technologische Entwicklung im Bankbereich noch nicht absehbar

Hinzu kommt eine technische Entwicklung in der Finanzindustrie, deren Umfang wir derzeit erst im Ansatz wahrnehmen. Die Fortschritte in den Bereichen Infrastruktur, Artificial Intelligence (AI) und Big Data sind rasant und die ersten konkreten Auswirkungen auf die Bankenwelt lassen sich bereits heute beobachten. Sogenannte Robo-Advisor übernehmen in einem stetig wachsenden Umfang Aufgaben, die zuvor arbeitsteilig von menschlichen Kundenberatern, Portfolio Managern und Brokern erledigt wurden. Mittels lernender Chat-Bots werden Kundendaten erhoben und basierend auf den Input errechnen Algorithmen die optimale Portfolio-Allokation für den einzelnen Kunden. Auch für die Umsetzung der Investment-Strategie benötigt es dann oftmals keinerlei menschliche Interaktion mehr, da die Kauf- bzw. Verkaufsorder direkt via Application Programming Interface (API) an einen elektronischen Broker weitergeleitet wird. Die Ausführung wie auch die Verbuchung erfolgen vollautomatisiert und dem Kunden wird wiederum via Web-Frontend mitgeteilt, wie sein neu zusammengesetztes Portfolio aussieht. Je nach Ausprägung des Robo-Advisors kann dann die fortlaufende taktische Optimierung des Portfolios durch die Analyse großer makroökonomischer Datensätze erfolgen ebenso wie durch die Berücksichtigung mikroökonomischer Präferenzen des einzelnen Kunden.

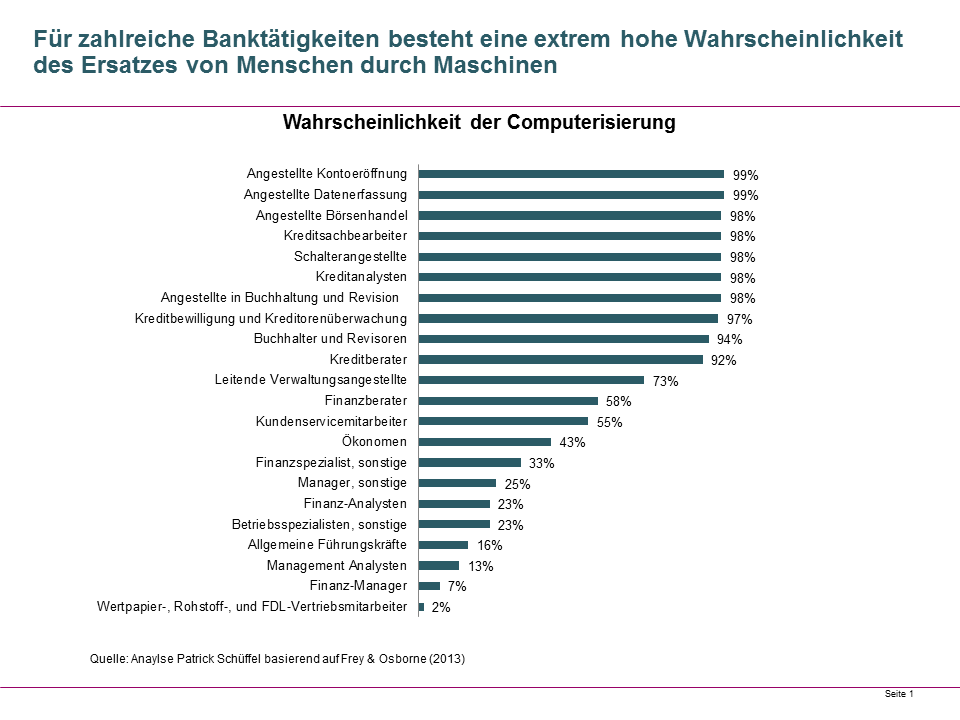

Nun mag man dies für einen Einzelfall halten, der lediglich auf die Welt der Vermögensverwaltung zutrifft, doch die ist nicht der Fall. Vielmehr ist dies lediglich ein Beispiel für die zunehmende Digitalisierung und damit auch Automatisierung zahlreicher Bankberufe. In ihrer Studie aus dem Jahr 2013 “The Future of Employment” haben die beiden Forscher Karl Benedikt Frey und Michael Osborne von der University of Oxford 702 Berufe daraufhin untersucht, ob sie im Zeitraum von 2023 bis 2033 einer „Computerisierung“ anheimfallen könnten. Dies bedeutet nicht mehr oder weniger als dass diese Berufe künftig im Wesentlichen durch Algorithmen ausgeführt würden und dass damit menschliche Intervention größtenteils überflüssig gemacht würde.

Auswirkungen der Digitalisierung auf die Arbeit

Hierzu haben Frey und Osborne diejenigen Aufgaben analysiert, welche bestimmte Berufsbilder prägen. Diese Aufgaben wurden anhand dreier Dimensionen bewertet:

- Wahrnehmung und Manipulation, d.h. in welchem Umfang auch irreguläre Objekte und Umgebungen wahrgenommen und interpretiert werden müssen, so dass eine Aktion erfolgen kann;

- kreative Intelligenz, d.h. inwiefern es für eine Aufgabe notwendig ist, neue und wertvolle Ideen zu kreieren, sowie

- soziale Intelligenz, d.h. welcher Grad an sozialer Interaktion mit Menschen für die Erfüllung einer Aufgabe notwendig ist.

Sind die Anforderungen für die wesentlichen Aufgaben, die einen Beruf ausmachen nicht sonderlich komplex, besitzt dieser Beruf gemäß Frey und Osborne eine relativ höhere Wahrscheinlichkeit computerisiert zu werden. Sind beispielsweise die Anforderungen, die an Wahrnehmung und Manipulation gestellt werden, nicht sonderlich komplex und erfordern die wesentlichen Aufgaben eines Berufs keinerlei Kreativität und auch keinen erhöhten Grad an sozialer Interaktion, so ist eine Computerisierung hochwahrscheinlich. Umgekehrt verhält es sich, wenn jeweils ganz geringe Anforderungen hinsichtlich dieser drei Dimensionen gestellt werden. In diesem Fall ist eine Computerisierung der jeweiligen Berufe in naher Zukunft sehr unwahrscheinlich.

Umfangreiche Auswirkungen der Digitalisierung auf den Bankbereich

Aus den besagten 702 untersuchten Berufen habe ich diejenigen extrahiert, die für das Banken- bzw. Finanzwesen relevant sind. Es sind die folgenden (s.u.). Die dargestellte Prozentzahl gibt an mit welcher Wahrscheinlichkeit das genannte Berufsbild in naher Zukunft durch Maschinen, d.h. Computer, obsolet gemacht wird.

Eine Vielzahl von Bankarbeitsplätzen ist durch Computerisierung massiv bedroht

Aus dieser Auflistung wird ersichtlich, dass die aktuelle Entwicklung hin zu einer Computerisierung der Banken- und Finanzbranche höchstwahrscheinlich wesentlich umfangreicher ausfallen wird, als noch vor ein paar Jahren vermutet. Jahrzehntelang galt das Mantra, wonach man nur genug lernen müsse, dann sei man vor Arbeitslosigkeit gefeit. Nimmt man jedoch zur Kenntnis, dass die Veränderungen in der Arbeitswelt durchaus auch sehr gut ausgebildete Spezialisten wie Kreditsachbearbeiter, Finanzberater und Manager treffen werden, so ist dieses Mantra gerade dabei, seine Gültigkeit zu verlieren. Die Technologie ist mittlerweile so weit fortgeschritten, dass selbst äußerst komplexe Aufgabenstellungen durch Computer erledigt werden können. Folgt man der Argumentation von Frey und Osborne, werden künftig vielmehr wieder Fähigkeiten in den Vordergrund rücken, welche viel eher und ursprünglich dem Menschen zugeschrieben werden können als Maschinen: der Umgang mit Ambiguität, kreative Intelligenz sowie soziale Intelligenz. Doch während analytische Fähigkeiten derzeit Studenten bereits im Grundstudium vermittelt werden, fristet die Entwicklung von kreativen Fähigkeiten, geschweige denn sozialer Kompetenzen, weitgehend ein Schattendasein an den Hochschulen.

Utopie der arbeitsfreien Welt

Grundsätzlich sollte uns die Tatsache positiv stimmen, dass immer mehr Arbeit von Maschinen erledigt werden kann. Diese Entwicklung führt die Menschheit näher an die Utopie der arbeitsfreien Welt heran. In dieser utopischen Welt, die seit dem Beginn der Industrialisierung herbeigesehnt wird, erledigen Maschinen fast sämtliche Aufgaben, während die Menschen die gewonnen Freizeit verwenden können, um sinnstiftenden Aufgaben nachzugehen. Gleichwohl hat diese Argumentation leider einen fundamentalen Haken: unsere Gesellschaften verfügen über keinerlei Mechanismen, um berufliche Freisetzungen in Freizeit und nicht in Arbeitslosigkeit umzuwandeln.

E-Book „Arbeit 4.0 in der Finanzdienstleistung“

Der Beitrag ist Teil einer Serie über die Auswirkungen der Digitalisierung auf Arbeit und Führung in Banken und Sparkassen. Abonnenten von Der Bank Blog Premium können das 38-seitige E-Book „Arbeit 4.0 in der Finanzdienstleistung“ direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book hier auch einzeln kaufen.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<