In Sachen agiles Arbeiten haben Banken Nachholbedarf. Der Fokus liegt vor allem auf Kontrolle und Absicherung. Das lähmt und macht den Weg frei für FinTechs, die mit Geschwindigkeit und Innovationskraft Standardprodukte in digitaler Form anbieten können.

Agiles Arbeiten erfordert einen Wandel in den Arbeitskulturen.

Arbeitskulturen in Banken stehen auf dem Prüfstand. Wenn es den etablierten Häusern nicht gelingt, sich in kurzer Zeit den Marktgeschehnissen anzupassen und auf die Bedürfnisse der Kunden einzugehen, laufen sie Gefahr den Anschluss zu verpassen und von FinTechs abgehängt zu werden. Das ist eins der Ergebnisse der „Lean-Finance-Studie zur wertorientierten Steuerung in deutschen Banken“ der Beratungsgesellschaft EMPORIAS.

Transparenz und Offenheit: die Grundlage ist nicht vorhanden

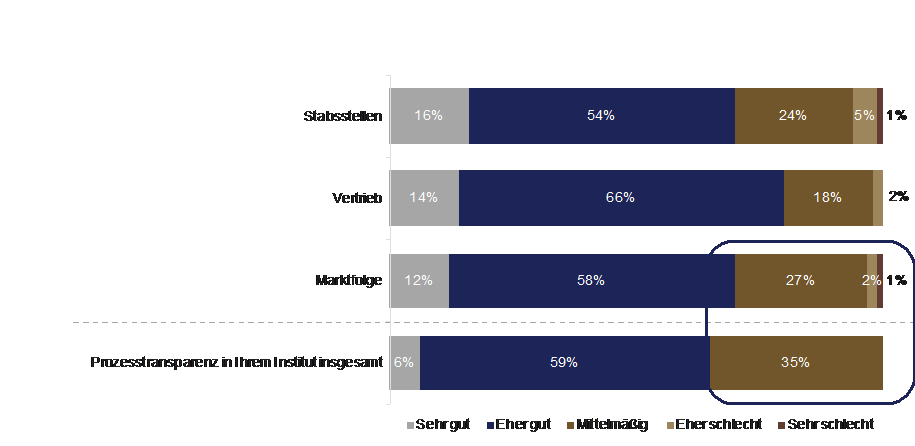

Mehr als ein Drittel der Entscheider in Banken und Sparkassen hält die Prozesstransparenz in ihrem Institut für mittelmäßig. Am schlechtesten schneidet laut Studie der Bereich Marktfolge ab.

Die Zufriedenheit mit der institutsinternen Prozesstransparenz ist laut Studie eher mittelmäßig.

Dabei ist Transparenz und Offenheit die Grundlage für eine positive Veränderungskultur. Doch die meisten wissen gar nicht, wie man den ersten Schritt gehen kann: 78 Prozent der Entscheider in Banken und Sparkassen halten es für eine große oder sehr große Herausforderung, den Überblick über alle Prozesse in ihrer Organisation zu haben.

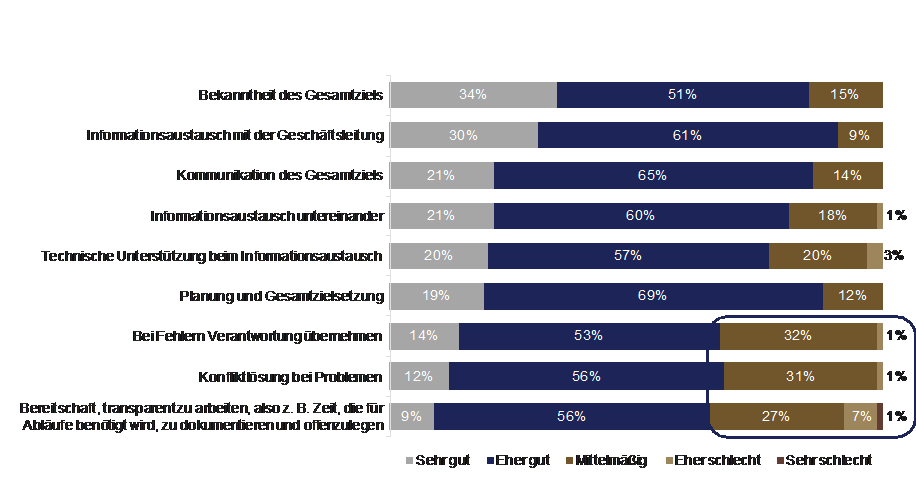

Transparenz ist aber die Grundlage für eine offene Kommunikation, eine positive Fehlerkultur und ein Arbeitsverhalten, welches den Veränderungsbedarf erkennt und Maßnahmen schnell umsetzt, um das Haus weiterentwickeln zu können. So wundert es auch nicht, dass es bei der bereichsübergreifenden Zusammenarbeit vor allem an der Bereitschaft zur Transparenz, dem Konfliktlösungsverhalten und der Übernahme von Verantwortung bei Fehlern hapert.

Die bereichsübergreifende Zusammenarbeit scheitert unter anderem an der fehlenden Bereitschaft zur Transparenz.

Was nicht gemessen wird, wird auch nicht verändert

Die Banken benötigen einen Wandel in der Arbeitskultur, um die notwendigen Veränderungen mit der entsprechenden Geschwindigkeit angehen zu können. Es geht nicht um Schuldzuweisungen, sondern um die konstruktive und kritische Diskussion der Probleme zur Bewältigung der nächsten Entwicklungsschritte im Hause. Dabei bilden Kennzahlen zu den Sachverhalten die objektive Bewertungsgrundlage und schaffen die notwendige Transparenz für eine gemeinsame Diskussion. Zahlen alleine gibt es heute schon viele; akzeptierte Kennzahlen, die Sachverhalte und Leistungen aufzeigen, die die Mitarbeiter verstehen und akzeptieren sowie deren Korrektheit nicht permanent in Frage gestellt wird, gibt es selten.

Mit Lean Management den Wandel gestalten

Dieser Wandel beginnt mit dem kritischen Hinterfragen und der Bewertung der eigenen Leistungen durch die Identifikation von Wertschöpfung und Verschwendung. Die Mitarbeiter müssen verstehen, was einen Kundennutzen hat, welche Tätigkeiten notwendig sind zur Generierung des Kundennutzens und welche Tätigkeiten Verschwendung darstellen. Diese Lean Denkweise führt in einem ersten Schritt zu einem gemeinsamen Problemverständnis und unterstützt somit den Erkenntnisprozess hin zu den notwendigen Veränderungen.

Wer kümmert sich nun um welche Themen? Eigenverantwortung ist hier der Erfolgsfaktor, indem jedes Team sich primär um seine eigenen Prozesse kümmert und verantwortlich die Veränderungen vorantreibt. Voraussetzung dafür ist ein abgestimmter Gesamtprozess, der die Verantwortung je Prozessabschnitt und die damit einhergehenden Ergebnistypen klar definiert.

Die Mitarbeiter müssen die Veränderungen aber auch wollen, sie müssen diese gestalten können und auch gestalten dürfen. Während die ersten beiden Aspekte durch die Motivation zur Veränderung und methodisches Rüstzeug nicht die große Hürde darstellen, ist letzteres häufig ein Problem: Die mittlere Führungsebene muss sich wandeln vom besten Sachbearbeiter, der immer alles weiß hin zum Coach eines Teams, der mit seinen Mitarbeitern einen Verbesserungsprozess moderiert. Diese Hürde kann genommen werden durch gezielte Führungskräfte-Entwicklungsprogramme. Sie ist auch nichts Spezifisches für die Finanzdienstleitung, denn in der Industrie stand man vor denselben Herausforderungen. Das Thema wird nur häufig vernachlässigt und kann sich schnell zum Show-Stopper entwickeln.

Arbeitskultur der Offenheit bringt Veränderungen

Der kontinuierliche Veränderungsprozess ist dann das Herzstück für eine agile Organisation, die Veränderungen mit Geschwindigkeit vorantreibt und den Wandel zur Befriedigung der künftigen Kundenbedürfnisse gestaltet. Im Rahmen des kontinuierlichen Verbesserungsprozesses beschäftigen sich die Teams mit aktuellen Problemen, und standardisieren und optimieren Prozesse. Sie prägen damit eine Arbeitskultur der Offenheit und des gegenseitigen Lernens, der sie Schritt für Schritt besser werden lässt. Sie schaffen so die Voraussetzung, sich ändernde Kundenbedürfnisse zu erkennen und die notwendigen Anpassungen an Prozesse, Produkte und Strukturen umzusetzen.

Die Herausforderungen der Banken sind ähnlich wie die der Industrie, als sich Märkte öffneten und Wettbewerber kostengünstiger Standardprodukte herstellen konnten. Die Industrie hat diesen Wandel gestaltet und lebt heute in einer Arbeitskultur, die sie stärkt für all die anstehenden Herausforderungen. Die Banken haben zum großen Teil diese Lernkurve noch nicht erreicht. Der Change in den Arbeitskulturen ist aber notwendig, um auch in Zukunft bestehen zu können.

Über die Studie:

Für die „Lean-Finance-Studie zur wertorientierten Steuerung in deutschen Banken“ wurden 100 Entscheider der ersten und zweiten Führungsebene in Banken und Sparkassen befragt, die sich mit den Themen Optimierung von Prozessen und Implementierung von Lean-Banking-Konzepten mit dem Schwerpunkt Produktkostenrechnung befassen. Die Interviews fanden im August 2017 statt.