Banken investieren in diesem Jahr vor allem in die Finanzberatung für Privatkunden, um sich gegen den wachsenden Wettbewerbsdruck durch Branchenfremde wie Internetbezahlsysteme oder Banking-Portale zu wehren. Das geht aus dem „Branchenkompass Banken 2014“ von Sopra Steria Consulting hervor.

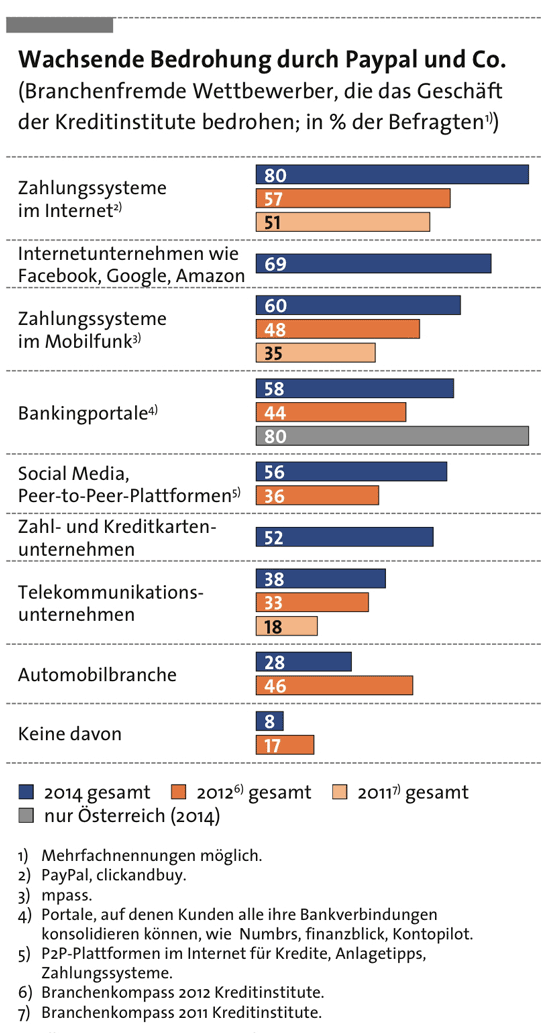

Gemäß der Studie erkennen die Banken eine zunehmende Gefahr durch Mitanbieter aus der digitalen Welt wie Google, Apple, PayPal & Co. Nur jedes zwölfte Finanzinstitut in Deutschland und Österreich nimmt aktuell keine Bedrohung durch einen branchenfremden Wettbewerber wahr. Dagegen fühlen sich mehr als neun von zehn Bankentscheidern durch neue Anbieter in ihrem Kerngeschäft bedroht, 2012 waren dies etwa acht von zehn und damit noch etwas weniger.

Bezahlen im Internet macht Banken das Leben schwer

Einen besonders starken Wettbewerb sehen die Bankentscheider durch Internetbezahlsysteme. In diesem Bereich hat sich die Situation deutlich verschärft. Während noch vor zwei Jahren „nur“ etwas mehr als jeder Zweite mit wachsender Konkurrenz durch Zahlungssysteme im Internet rechnete, sind es heute acht von zehn Studienteilnehmern. Diese Entwicklung ist für alle befragten Bankengruppen gleichermaßen bedrohlich, denn mit wachsendem E-Commerce verstärkt sich die Nutzung der im Internet angebotenen Zahlungsarten.

Die folgende Grafik ist dem Branchenkompass Banken 2014 von Sopra Steria Consulting entnommen:

Banken sehen vielfältige Bedrohungen durch branchenfremde Wettbewerber

PayPal zählt in Deutschland bereits mehr als zwölf Millionen aktive Kundenkonten. Durch die kürzlich beschlossene Abspaltung des Bezahlservices PayPal von eBay erwächst neue Unsicherheit in der Branche. Denn ein Zusammenschluss mit einem anderen großen Akteur der New Economy oder einer Bank könnte die Marktmacht von PayPal weiter steigern. Mittel- bis langfristig eröffnen sich für Internetzahlungssysteme viele weitere Angriffspunkte auf Kernkompetenzen der Banken. Beispielsweise könnte PayPal auch in Deutschland eine Kreditfinanzierung und eine Ratenzahlung bei Einkäufen anbieten. Nachdem in den USA Erfahrungen mit der Kreditvergabe an eBay-Händler und Endkunden gesammelt wurden, wird eine Ausweitung des Angebots auch auf europäische Länder angestrebt.

Der deutschen Kreditwirtschaft ist es bis heute nicht gelungen, eine echte Konkurrenz zu PayPal zu etablieren. Zwar wurde 2006 giropay eingeführt, doch das Zahlungssystem konnte sich bislang nicht etablieren. In diesem schwierigen Marktumfeld setzen die Banken daher auf eine Kernkompetenz, die ihnen Branchenfremde kaum streitig machen können: die Finanzberatung. Der Ausbau der entsprechenden Kompetenz ist eine erfolgversprechende Strategie für Banken, denn es gehört viel Phantasie dazu, sich eine kompetente Online-Beratung für komplexe Finanzprodukte vorzustellen, etwa für die Altersvorsorge oder den Immobilienkauf.

Banken und Sparkassen setzen auf Finanzberatung

Mehr als die Hälfte der befragten Banken planen Projekte, um die Finanzberatung der Privatkunden weiter zu stärken. Insbesondere Institute mit dichtem Filialnetz erhöhen ihre Anstrengungen mit Blick auf eine hohe Beratungsqualität und versuchen sich so im Wettbewerb mit Internet- und Mobilfunkanbietern zu differenzieren. Sparkassen und Genossenschaftsbanken investieren dabei überdurchschnittlich häufig in die Beratung.

Das Kreditgeschäft mit Geschäfts- und Firmenkunden steht an zweiter Stelle der Geschäftsfelder mit „nennenswerten“ Investitionen. Das B2B-Kreditgeschäft verliert dabei etwas an Bedeutung: Mehr als die Hälfte der Bankentscheider investiert in diesem Bereich und damit jeder Zehnte weniger als 2012. Auch bei den Banken mit Schwerpunkt im Firmenkundenbereich sinkt das Engagement. Dies ist eine verständliche Folge der wenig dynamischen Entwicklung des Kreditvolumens im Geschäftskundenbereich. Ein Grund dafür ist die gute Ertragslage, denn deutsche Unternehmen können aktuell verstärkt über Eigenmittel finanzieren. Zusätzlich gebremst werden Investitionen in diesen Geschäftsbereich durch die Zurückhaltung der Firmen gegenüber Fremdfinanzierung. So belegt etwa die diesjährige Studie der Commerzbank „Vorsicht versus Vision: Investitionsstrategien im Mittelstand“, dass die Mehrheit des Mittelstands Investitionen möglichst ohne Fremdkapital von Banken stemmen möchte.

Kredite stehen nicht im Vordergrund

Bankkredite spielen trotz sehr günstiger Finanzierungskonditionen aber keine vorrangige Rolle. Der Anteil der Buchkredite der gewerblichen Unternehmen an ihren Gesamtverbindlichkeiten ist gemäß dem Monatsbericht der Deutschen Bundesbank von September 2014 auf etwa ein Sechstel gesunken. In die Kreditvergabe an Privatkunden will fast jede zweite Bank investieren, mehr als die Hälfte der Privatkundenbanken und damit naturgemäß etwas mehr. Dieser Bereich des Kreditgeschäfts verliert aber insgesamt etwas an Dynamik, so war es 2012 noch mehr als jede zweite Bank.

Die Finanzberatung ist aber nur eine Möglichkeit, um im Wettbewerb gegenüber Online-Anbietern zu bestehen. Klassische Finanzinstitute profitieren auch von einem Vorsprung beim Vertrauen der Kunden in puncto Sicherheit, Zuverlässigkeit und Qualität, den sie weiter ausbauen sollten. Da auf absehbare Zeit beide Geschäftsmodelle erfolgreich sein werden, sollten sie auch die Digitalisierung des Zahlungsverkehrs vorantreiben und bei Bedarf mit Drittanbietern zusammenarbeiten.

Zukunft bietet vielfältige Herausforderungen

Ob die Institute mit den geplanten Maßnahmen ihre Position stärken können, wird sich zeigen. Banken sollten ihre Zukunft aber nicht nur von den Aktivitäten branchenfremder Wettbewerber abhängig machen. Ebenso wichtig ist es, das verlorengegangene Vertrauen ihrer Kunden und der Öffentlichkeit im Allgemeinen zurückzugewinnen. Ein Kulturwandel, die konsequente Aufarbeitung von Lasten der Vergangenheit und nicht zuletzt auch eine nachhaltige Umsetzung regulatorischer Vorgaben können hierzu einen Beitrag leisten.

3 Kommentare

Es ist schon lustig, dass die Banken das Beratungsgeschäft stärken wollen. Dies ist nämlich der Bereich, in dem ein großer Interessenkonflikt mit den Kunden besteht.

–> Die Bank will/muss Gewinn machen und der Kunde möchte Rendite erzielen (welche durch die Gebühren der Bank erheblich geschmälert wird)

Zum Glück für die Banken sind die meisten Leute dumm wie Brot, wenn es um Geldanlage geht und vertrauen Ihrem Bankverkäufer, auch „Berater“ genannt.

MfG

Benjamin

Der Interessenkonlikt ist sicherlich vorhanden, allerdings gibt es auch viele Berater, die den Kundenbedarf in den Vordergrund rücken.

…lange haben die Banken beim Thema Zahlungsverkehr im Massenkundengeschäft die Nase gerümpft, als zu teuer abgelehnt oder zumindest mit „wenn´s dann sein muss“ missmutig gemacht. Aber mal ehrlich: Der Bedarf bei Kunden war und ist noch immer da und so hat der Markt andere Möglichkeiten geschaffen. Wenn die Banken sich (wieder) auf ihre Kernrolle, den Time Shift von „Geld heute“ zu „Geld übermorgen“ konzentrieren, nachdem sie den ZV und Co von der Bettkante gestossen haben, finde ich das große Klasse. Hier ist im Retailgeschäft (inkl. Private Banking) Bedarf an qualifizierter persönlicher Beratung und Entscheidungsunterstützung,natürlich mit Nutzung digitaler Instrumente. Und das sowohl bei Anlagen als auch bei Finanzierungen. Der Bank-Blog Beitrag, der Autor und die Studie von Sopra Steria bringen das prima auf den Punkt.