Super-Apps wie WeChat verändern die digitale Weltordnung. Mit einem enormen Serviceumfang prägen sie die Alltagsroutinen ihrer Nutzer. Payment und andere Finanzdienstleistungen sind wichtige Pfeiler ihres Ökosystems. Banken sollten sich frühzeitig auf diesen Wettbewerb einstellen.

Super-Apps ermöglichen digitale Ökosysteme rund um Finanzdienstleistungen

Im asiatisch-pazifischen Raum haben sich Plattformen herausgebildet, die digitale Ökosysteme neu definieren. Diese sogenannten Super-Apps vereinen immer mehr Funktionen in einer Anwendung und ziehen immer mehr Nutzer an. WeChat ist ein Paradebeispiel dafür: Ursprünglich als Messenger-Dienst gestartet, organisieren inzwischen 90 Prozent der Bevölkerung Chinas ihren Alltag über diese App. Die Einsatzgebiete erstrecken sich vom Chat mit Freunden und Kollegen über Tauschbörsen bis zum Mobilitätsmanagement und vom Online-Shopping bis zum Abschließen von Versicherungen. Dabei sind Bezahlung und weitere Finanzdienstleistungen nicht nur nahtlos in die Dienstleistungen integriert; Sie sind längst selbst Teil des Serviceportfolios geworden.

Wer WeChat nutzt, braucht im Prinzip keine externe Bankverbindung mehr. Die Nutzer können auf der gesamten Kundenreise im selben Ökosystem bleiben. Auch zur Abwicklung ihrer Finanz- und Bankgeschäfte müssen sie nicht in eine andere App wechseln. Das festigt die Marktdominanz der Super-Apps.

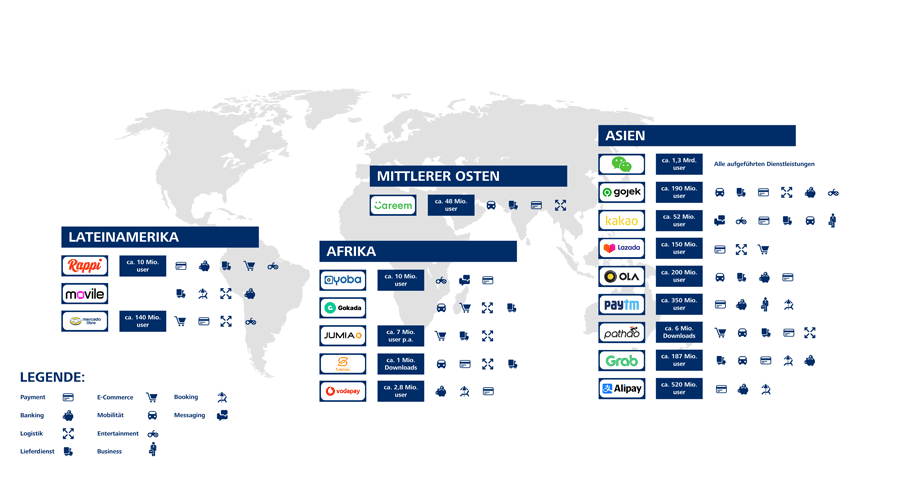

Ob WeChat in China, Paytm in Indien, Grab in Südostasien oder Ayoba in Afrika: In diesen geografischen Räumen haben sich solche Super-Apps längst durchgesetzt. Ist diese Marktdurchdringung einmal erreicht, geht von den Lifestyle-Apps, die den Alltag ihrer Nutzer vereinfachen wollen, ein hoher Substitutionsdruck für etablierte Finanzdienstleister aus. Droht dies früher oder später auch Finanzdienstleistern hierzulande?

Neue digitale Ökosysteme punkten mit hoher Convenience und einem enormen Funktionsumfang – inklusive Payment- und Finanzdienstleistungen. So gestalten sie zunehmend den Alltag ihrer Nutzer.

Kommen die Super-Apps auch nach Deutschland?

Der erste Blick wirkt zunächst beruhigend. Zwar befinden sich sowohl in Europa als auch in Amerika ähnliche Plattformen im Auf- und Ausbau. Allerdings konnten sie bisher nicht den Markterfolg erzielen wie die Vorbilder in Asien und Afrika. Verantwortlich dafür sind vor allem die Unterschiede in den Strukturen, der Regulatorik und den Nutzungsgewohnheiten. So finden sich in Schwellenländern häufig Mobile-First-Gesellschaften, in denen das Smartphone der erste massentaugliche Zugang zum Internet und damit zu allen internetbasierten Services ist. Das führt zu einer schnellen Entwicklung ebensolcher Angebote. Zusätzlich mangelt es – vor allem auf dem Land – häufig an einer etablierten Finanzinfrastruktur und damit am Zugang zu selbst einfachen Bankdienstleistungen wie einer Kontoverbindung. Damit entsteht die Notwendigkeit, auf andere Dienste auszuweichen.

In Europa und Nordamerika existiert eine völlig andere Ausgangslage. Etablierte Finanzstrukturen und eine strikte Regulatorik bei Finanzdienstleistungen erschweren den Aufstieg einzelner Plattformen. Dennoch gehen die Bestrebungen von Google, Apple, Meta und Amazon, aber auch anderer Unternehmen wie Uber, Klarna und Shopify in diese Richtung. Mit Hochdruck erschließen sie neue Geschäftsfelder und arbeiten daran, ein umfassendes Ökosystem für ihre Nutzer aufzubauen – inzwischen verstärkt, indem sie Finanzdienstleistungen mit Lifestyle-Services verzahnen.

Westliche Super-Apps im Aufbau

Wie diese Verflechtung von Finanzdienstleistungen mit scheinbar unverwandten Produkten funktioniert, wird am Beispiel Apple sichtbar. Nachdem das Unternehmen mit Apple Pay und einer eigenen Kreditkarte bereits erfolgreich am Markt ist, arbeitet der Technologiekonzern weiter darauf hin, ein gesamtes Ökosystem rund um Bankdienstleistungen zu entwickeln. Dazu gehören die Einführung eines gebührenfreien Tagesgeldkontos ohne verpflichtenden Geldeingang sowie mit Buy Now, Pay Later der Einstieg in das Kreditgeschäft. Außerdem geplant sind Leistungen wie Zahlungsabwicklung, Risikobewertung für Kreditvergabe, Betrugsanalyse und Bonitätsprüfung. Apple ist damit auf dem Weg, selbst zum Finanzdienstleister zu werden – vorerst nur in den Vereinigten Staaten. Aber wie auch bei Apple Pay ist von einem weltweiten Roll-out auszugehen.

Die Entwicklung bei Apple zeigt: Trotz hemmender Rahmenbedingungen wächst auch hier sukzessive der Druck auf die traditionellen Finanzdienstleister. Insbesondere Banken müssen genau verfolgen, wo Super-Apps entstehen und wie sie funktionieren. Wichtigster Erfolgsfaktor und oberste Maßgabe in der Ausgestaltung eines Ökosystems ist neben der Vielfalt und der Integration von Services vor allem die Convenience. Je bequemer die Nutzung, desto häufiger die Verwendung, desto schneller die Verankerung in Alltagsroutinen und desto wahrscheinlicher, dass der Nutzer im Ökosystem bleibt. Die Plattformen erreichen diesen Komfort, indem sie unter anderem mit einer einheitlichen, aber personalisierbaren Oberfläche eine intuitive Bedienung ermöglichen, und zwar über alle Services hinweg.

Drei zentrale Erkenntnisse für Banken

Von den Super-Apps lässt sich auch einiges für die Gegenstrategien lernen:

- Super-Apps setzen auf einen freien Datentransfer zwischen den verschiedenen Service-Einheiten. Für klassische Finanzinstitute ist es erfolgsentscheidend, ihre APIs und Open-Data-Architekturen intern für einen freieren Datenfluss und Informationstransfer zu nutzen.

- Daten nur zu sammeln, reicht nicht aus. Einen 360-Grad-Blick auf ihre Kunden erhalten Banken erst, wenn sie ihre Daten auswerten. Dafür sind Datenmanagementsysteme und Analysetools eine Grundvoraussetzung. Erst dann können Banken mit dem Wettbewerb schritthalten, ihre Ökosysteme weiterentwickeln und ihre Angebote exakt auf die Bedürfnisse ihrer Kunden zuschneiden.

- In Zukunft werden Banken nicht mehr nur an ihrer Bilanz, sondern auch am Wert ihres Ökosystems gemessen. Banken können eigene Ökosysteme aus- und aufbauen, indem sie Partnerschaften pflegen und Vorstöße in neue Geschäftsfelder wagen.

Welche konkreten Schritte können Banken jetzt ergreifen?

Banken müssen jetzt entscheiden, mit welchen Geschäftsmodellen sie einen Platz in der neuen digitalen Weltordnung beanspruchen wollen. Wollen sie am Markt mit eigenem Label sichtbar bleiben oder im Hintergrund arbeiten und verschiedene bankfachliche Dienstleistungen entlang der Customer Journey anbieten? Wollen sie eigene Banking-as-a-Service-Produkte entwickeln oder selbst auf ebenjene zurückgreifen? Ganz gleich, wie man sich entscheidet, Fakt ist: Wenn Banken rechtzeitig ihre Rolle definieren und sie am Markt durchsetzen, kommen sie dem Wettbewerb zuvor.

Auch wenn die digitale Zukunft in Europa anders aussehen wird als im asiatisch-pazifischen Raum, drängt die Frage nach der Neuausrichtung der Banken. Denn die aktuellen Entwicklungen zeigen: Die Plattformökonomie schreitet auch hierzulande immer weiter voran. Möchten Banken in den neuen digitalen Lebenswelten der Menschen weiter eine wichtige Rolle spielen, müssen sie zügig die Weichen dafür stellen.