Viele Technologieunternehmen gehören mit ihren Geschäftsmodellen, Konzepten und Innovationen zu den Vorreitern im digitalen Zeitalter. Was kann sich die Finanzbranche von ihnen abschauen, um ihre „Digitale Transformation“ weiter voranzutreiben?

Von Technologieunternehmen können Banken und Sparkassen Erfolgsrezepte für die digitale Welt von morgen lernen

Die Finanzbranche und speziell Banken waren historisch gesehen immer ein Vorreiter und „heavy user“ der Informationstechnologie und der damit assoziierten Technologien. Die größten und komplexesten Rechenzentren, Netzwerke und Datenbanken sind bei Banken im Einsatz. Dennoch sind sie (noch) keine Technologieunternehmen. Die Übernahme von Konzepten aus der Technologiewelt ist eine Chance, sich weiter zu modernisieren, Kompetenzen aufzubauen und diese als Katalysator für ihre „Digitale Transformation“ zu nutzen.

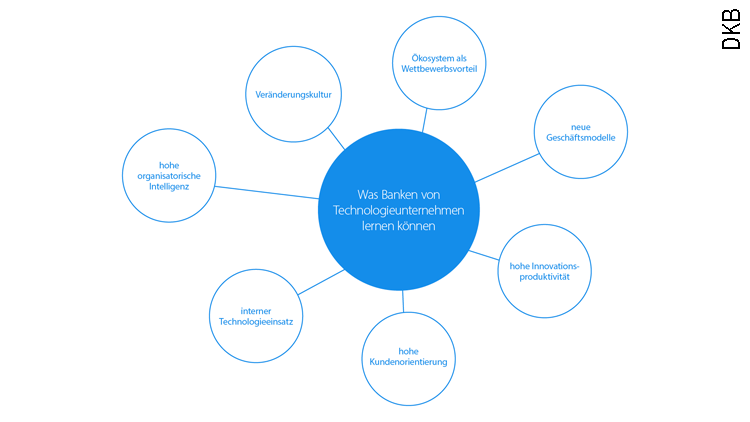

Sieben Erfolgsrezepte von Technologieunternehmen

Das Silicon Valley gilt als Synonym für erfolgreiche Innovationen im Technologiesektor. Start-ups und Technologiekonzerne stehen im massiven Wettbewerb um Talente, Ideen, Fördermittel und Marktzugang. Die Frage nach dem richtigen „Produkt für den Markt der Zukunft“ ist zentral.

Welche Konzepte, Kompetenzen und Erfahrungen von Technologieunternehmen gibt es hier, die auch für Finanzinstitute und Banken generell relevant sind? Dazu werden die folgenden sieben Beispiele dargestellt:

- Innovationsproduktivität.

- Ökosystem als Wettbewerbsvorteil.

- Hohe organisatorische Intelligenz.

- Neue Geschäftsmodelle.

- Hohe Kundenorientierung.

- Interner Technologieeinsatz.

- Veränderungskultur.

Sieben erfolgreiche Ansätze von Technologieunternehmen, die auch für die Bankenbranche interessant sind

1. Innovationsproduktivität – Innovation hat seinen Preis

Kontinuierlich am Markt, erfolgreiche Innovationen zu entwickeln, ist ein teures Vorhaben. Technologieunternehmen investieren einen signifikanten Anteil ihrer Erträge bzw. bei Start-ups des zur Verfügung stehenden Kapitals in Forschung und Entwicklung. Eine hohe Innovationsproduktivität ist wichtig und hierbei sind folgende Stellschrauben entscheidend:

- Innovationen werden als zentraler Bestandteil in der Strategie verankert.

- Produkte, Services und neue Geschäftsfelder stehen im Mittelpunkt der Innovation. Es geht nicht um kleinteiliges Verbesserungsmanagement, sondern um disruptive Neuerungen.

- Innovationsmanagement wird zur Orchestrierung des Gesamtprozesses entlang der Phasen Ideenfindung, Ideenauswahl, Prototypisierung, Marktreife und Kommerzialisierung genutzt.

- In Ergänzung zu klassischen F&E-Rollen durchdringen innovationsnahe Positionen die gesamte Organisation, z. B. „Business Development“.

- Technologieunternehmen führen häufig stark vernetzte Wertschöpfungsaktivitäten durch. “Offene Innovation“ nutzt Ideen aus unterschiedlichen Quellen. Kunden, Partnerunternehmen, Lieferanten und Mitarbeiter tauschen sich über eine Plattform aus und treiben so gemeinsam Innovationen voran.

- Zentraler Dreh- und Angelpunkt aller Ideen für das Innovationsmanagement ist der Kundennutzen. Tiefe Einblicke in Konsumentenverhalten und feinteilige Kundensegmentierung werden genutzt. Auch werden Kunden frühzeitig interaktiv in den Ideenfindungsprozess mit einbezogen.

- Es gibt eine hohe Innovationsgeschwindigkeit durch den Einsatz typischer „Silicon Valley“-Tools bei der agilen Prototypisierung von Ideen.

Zentral für die Steigerung der Innovationsproduktivität ist die agile Interaktion von unterschiedlichen Bereichen, Funktionen, Kunden und Partnern. Dies kann auf unterschiedlichen Plattformen stattfinden.

2. Gemeinsam gewinnen – Ökosystem als Wettbewerbsvorteil

Technologieunternehmen investieren viele Ressourcen in den Aufbau eines vielschichtigen Ökosystems. Partner werden unterschiedlich eingesetzt, z. B. Entwicklungspartner, Lösungspartner, Vertriebspartner. Häufig existieren klare Vorgaben bzgl. Zertifizierung, Kompetenzaufbau, Marktzielen, Informationsaustausch usw. Die Partnerlandschaft ist bei vielen Technologieunternehmen in den letzten Jahren sowohl gewachsen als auch komplexer geworden.

Welche Tätigkeiten sollen intern, welche in das Partnernetzwerk verlagert werden? Die „Core versus Context“- Zuordnung im Partnernetzwerk wird kontinuierlich auf den Prüfstand gestellt und ggf. angepasst. Bestehende Kernaktivitäten können morgen als Kontextaktivität zu einem Wertschöpfungspartner wandern. „Out-Tasking“- Konzepte ermöglichen eine fein-granulare Steuerung. Weiter müssen neue Kernkompetenzen entwickelt werden, um innovative Geschäfts- und Monetarisierungsmodelle umzusetzen.

3. Hohe organisatorische Intelligenz – „Auf Sicht“ fahren

Im digitalen Zeitalter werden Innovationszyklen immer kürzer und es wird immer schwieriger im Fahrwasser zu manövrieren; langfristige Planungen und Strategien alleine geben nicht mehr genügend Orientierung. Technologieunternehmen verstehen die Kunst, nahtlos zwischen langfristig strategisch orientiertem Handeln und „Auf Sicht“ fahren umzuschalten. „Auf Sicht“ fahren orientiert sich an kaskadierenden Zielbildern, die kurzfristig an neue Marktbedürfnisse angepasst werden. Um in einer zunehmend komplexeren Welt erfolgreich zu bestehen, erhöhen Technologieunternehmen ihre organisatorische Intelligenz mit folgenden Maßnahmen:

- Gezielter Aufbau von Schnittstellenkompetenz der Mitarbeiter

- Investition in bereichs- und funktionsübergreifende Taskforces und Kompetenzzentren, z. B. zwischen der IT-Abteilung und anderen Einheiten – auch als „atmende Reserve“ eingesetzt, um den Kurs des Unternehmens kurzfristig nachzujustieren

- Architektur-zentrierte Planung in der IT, um mit klarem Zielbild die digitale Transformation zu ermöglichen

- Portfolio-Management für Echtzeit-Überblick bzgl. Projekten, Schnittstellen, bestehenden Synergien bzw. Konflikten

- Kontinuierlicher datenbasierter Scan des Unternehmensumfelds bzgl. relevanter Veränderungen in den Dimensionen Markt, Wettbewerb, Technologien und Kunden

4. Neue Geschäftsmodelle – nichts ist mehr wie früher

Technologieunternehmen haben sich schon lange daran gewöhnt, dass die Wertschöpfungsstufen in ihren Industrien aufbrechen. Vertikal-integrierte Wertschöpfungsmodelle stehen mit neuen marktbasierten Plattformen und Geschäftsmodellen (z. B. Aggregator, Crowdsourcing, Marktplätze, Orchestrator) in Konkurrenz. Neue Geschäftsmodelle werden mit geeigneten Technologien (z. B. Cloudcomputing) schnell entwickelt und in bestehende Plattformen mittels plug-and-play integriert.

5. Hohe Kundenorientierung – Datenbasierte Ansätze

Technologieunternehmen agieren sehr stark kundenzentriert. CRM-Systeme wurden schon sehr früh als Basis für Kundeninteraktionen entlang der Kundenreise eingesetzt. Ein hoher Grad an Personalisierung für das Leistungsangebot wird hierdurch möglich.

Den Kundennutzen in den Mittelpunkt stellen: Beim Service „Cash im Shop“ der DKB können Kunden in tausenden Filialen des Einzelhandels durch eine Kooperation mit Barzahlen.de kostenlos Bargeld per Smartphone abheben.

Kundenzufriedenheit wird kontinuierlich gemessen. Kunden stehen zahlreiche Plattformen und Kanäle zur Verfügung, um dem Technologieunternehmen aktiv Rückkopplungen, Impulse und Ideen zu geben.

6. Interner Technologieeinsatz – „leading edge“

Technologieunternehmen verstehen sich als Vorreiter beim internen Einsatz von IT. Zahlreiche Technologieunternehmen haben moderne IT-Landschaften und -Architekturen im Einsatz. Mitarbeiter haben zahlreiche Tools, um mobil sehr produktiv und kollaborativ arbeiten zu können. Die Digitalisierung der Prozesse ist im Technologiesektor üblicherweise weit fortgeschritten und funktioniert relativ papierlos. Innovative Software-Konzepte im Bereich Data Analytics, Machine Learning oder Robotics werden den Digitalisierungs-Grad weiter erhöhen.

7. Veränderungskultur – Rastloser Wandel

Für Technologieunternehmen ist es bereits selbstverständlich geworden, sich mit hoher Geschwindigkeit an veränderte Marktbedürfnisse anzupassen, ihr Geschäftsmodell zu ändern und sich neu zu erfinden. Die Fähigkeiten, sich zu wandeln, Vorhandenes zu hinterfragen und Dinge anders zu machen, basieren besonders auf der hohen Kompetenz der Mitarbeiter. Es wird überproportional viel in den Aufbau digitaler Kompetenzen investiert. Moderne Lern- und Weiterbildungstechnologien werden in der Breite genutzt.

Es herrscht ein hohes Maß an Pragmatismus bei der Umsetzung von Themen, die 80%/20%-Regel ist hier nur ein Beispiel. Mitarbeiter werden ermutigt, Dinge auszuprobieren und anders zu machen. Mit Fehlern wird sehr konstruktiv umgegangen.

Banken wandeln sich zu Technologieunternehmen

Letztendlich wandeln sich Banken immer weiter zu Technologieunternehmen. Software durchdringt zunehmend alle Prozesse der Wertschöpfung. Die dargestellten Konzepte der Technologieunternehmen können an die Bedürfnisse der jeweiligen Bank angepasst werden. Dies stellt eine Chance zur Weiterentwicklung der Institute und Beschleunigung ihrer digitalen Transformation dar.

E-Book Von anderen Branchen lernen

Der Beitrag ist Teil einer Serie in der namhafte Experten aus Wissenschaft und Praxis einen Blick über die Grenzen des Finanzsektors werfen und zeigen, wie Banken und Sparkassen davon profitieren könnten.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Wenn Sie kein Abonnent sind können Sie das 34-seitige E-Book hier für 9,95 Euro einzeln kaufen.