Der Wettbewerb um vermögende Kunden hat auch in der Schweiz stark zugenommen. Die Zahl der Schweizer Privatbanken ist seit Jahren rückläufig. Vor allem kleinere Institute haben Probleme. Eine aktuelle Studie untersucht die Gründe für die Konsolidierung.

Das Geschäft mit den Reichen und Superreichen, das Private Banking oder Wealth Management galt lange Zeit nicht nur als die Königsdisziplin des Bankgeschäftes sondern auch als sicherer Ertragsbringer. Inzwischen hat die Digitalisierung auch diesen Bereich erfasst und stellt die Banken vor neue Herausforderungen. Wie diesen begegnet werden kann und welches die aktuellen Trends und Entwicklungen sind, können Sie in den im Bank Blog vorgestellten Studien nachlesen.

KPMG Schweiz und die Universität St. Gallen haben den Markt und die Performance der Schweizer Privatbanken im Jahr 2020 anhand einer Reihe von Kennzahlen untersucht. Die Ergebnisse zeigen, dass die Kluft zwischen den stärksten und den schwächsten Banken immer größer wird. Im Jahr der Corona-Pandemie haben vor allem die stärkeren Banken eine bemerkenswerte Widerstandsfähigkeit bewiesen. Das anspruchsvolle Marktumfeld bereitet vor allem den kleinen Privatbanken Schwierigkeiten. Ihr Ertrag ist 2020 um rund 13 Prozent eingebrochen.

Weiter rückläufige Zahl der Schweizer Privatbanken

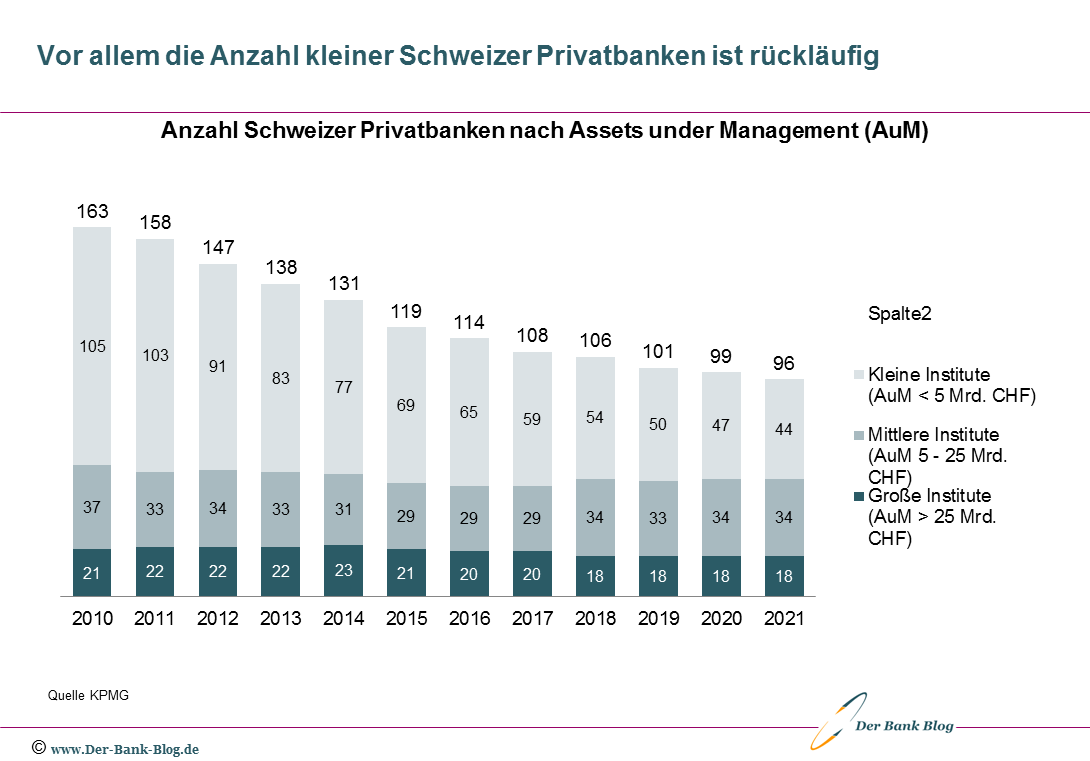

In den letzten zehn Jahren ist die Zahl der Privatbanken in der Schweiz um 40 Prozent zurückgegangen. 2011 gab es noch 158 Institute, Mitte 2020 waren es nur noch 96. Nach Abschluss aller bereits angekündigter Transaktionen werden es bis Ende 2021 voraussichtlich nur noch 93 Institute sein.

Die Entwicklung der Anzahl Schweizer Privatbanken nach Assets under Management (AuM).

Die Autoren der Studie gehen davon aus, dass die Transaktionsaktivität auch in den kommenden zwölf Monaten hoch bleiben wird. Zudem wird erwartet, dass sich die Anzahl der Privatbanken auf dem Schweizer Markt mittelfristig um ein weiteres Viertel reduzieren wird.

Zunehmender Abstand zwischen großen und kleinen Privatbanken

Probleme haben insbesondere die kleinen Institute mit verwalteten Vermögen von weniger als CHF 5 Mrd. zu. Auf das Ergebnis drücken vor allem die tiefen Zinsen. Gleichzeitig stoßen kleine Privatbanken bei der Digitalisierung sowie aufgrund der zunehmenden Regulierungsdichte zunehmend an ihre Grenzen. Zusätzlich lastet ein hoher Margendruck auf den Instituten. Um Skaleneffekte zu realisieren, erscheint eine Konsolidierung die logische Konsequenz.

Große Privatbanken schnitten 2020 besser ab als mittlere und kleine Banken und erwiesen sich als widerstandsfähiger gegenüber den Herausforderungen der Pandemie. Sie konnten ihre Erträge 2020 trotz schwieriger Umstände sogar leicht steigern (+0,8 Prozent), während mittelgroße Privatbanken einen Ertragsrückgang von 7,2 Prozent hinnehmen mussten und kleine Institute gar einen Ertragseinbruch von 12,8 Prozent erlitten.

Auch der Blick auf das Kosten-Ertrags-Verhältnis macht die Unterschiede deutlich: Während die großen Privatbanken dieses sogar noch leicht verbessern konnten (74 Prozent), ist das Kosten-Ertrags-Verhältnis bei den kleinen Privatbanken um 10 Prozentpunkte auf 95 Prozent angestiegen, den höchsten Wert der letzten fünf Jahre. Bei den mittelgroßen Privatbanken liegt das Kosten-Ertrags-Verhältnis bei 84 Prozent, rund zwei Prozentpunkte höher als im Vorjahr. Über alle in der Schweiz tätigen Privatbanken stieg das Kosten-Ertrags-Verhältnis 2020 um 6 Prozentpunkte auf ein Rekordhoch von 85,9 Prozent.

Starke Banken mir Performancezuwachs

Vor allem die großen Privatbanken haben in den letzten Jahren konsequent in die Kundengewinnung und die Effizienz investiert und konnten damit ihre Resilienz gegenüber den schwierigen Markt- und Pandemieherausforderungen stärken. Das zeige sich auch in der Eigenkapitalrendite der Institute: Während große Privatbanken im Durchschnitt einen Eigenkapitalrendite von 6,2 Prozent aufweisen, liegt der Wert bei den kleinen Banken bei 1,1 Prozent. Gesamthaft lag die durchschnittliche Eigenkapitalrendite bei 4,1 Prozent, was eine leichte Verschlechterung gegenüber Vorjahr (4,2 Prozent) bedeutet.

Zunahme der Assets under Management

Die verwalteten Vermögen haben 2020 um 3 Prozent auf knapp CHF 2.943 Mrd. zugenommen. Dies lag hauptsächlich am starken Wachstum des Nettoneugelds um CHF 94,5 Mrd. (+3,3 Prozent) im vergangenen Jahr, wobei insbesondere große Privatbanken viel neues Geld anziehen konnten. So wurden rund 95 Prozent des Nettoneugeldes von sieben der größten Privatbanken generiert. Insgesamt meldeten 48 Banken positive Nettoneugelder und 35 Banken negative.

Fusionen und Übernahmen hatten letztes Jahr keinen wesentlichen Einfluss auf das verwaltete Vermögen der Privatbanken, da einige der angekündigten Transaktionen erst 2021 abgeschlossen wurden bzw. werden.

Nachhaltigkeit und Digitalisierung gewinnen an Bedeutung

Wie die Studie weiter zeigt, wollen sich die Privatbanken wieder vermehrt anderen Themen als der Corona-Krise widmen. Dazu gehört etwa der gesamte ESG-Bereich (Environmental, Social and Governance), welcher immer mehr an Relevanz gewinnt. So entwickeln sich Privatbanken im ESG-Bereich weiter und passen ihre Angebote an.

Dabei gibt es jedoch große Unterschiede zwischen den Instituten. Zwar hat eine Mehrheit von 60 Prozent der Institute das Thema ESG auf ihrer Website aufgeführt. Nur bei etwa 20 Finanzinstituten war in ihren Jahresberichten oder auf ihren Websites ersichtlich, dass ESG eine wichtige strategische Priorität ist. Hier bestehe für die Branche noch Nachholdbedarf, um neue Kundengenerationen zu gewinnen, für die ESG ein zentrales Anliegen ist. Zudem könne damit die Position der Schweiz im globalen Wealth Management Markt gestärkt werden

Weiter stark an Bedeutung gewinnt das Thema Digitalisierung. So konnte in den Geschäftsberichten der Banken in den letzten zehn Jahren ein Anstieg der Schlüsselwörter zur Digitalisierung um 327 Prozent beobachtet werden. Trotzdem haben Privatbanken im Jahr 2020 geringere IT-Investitionen getätigt und tiefere IT-bezogene Kosten zu verzeichnen als im Vorjahr. Für die nächste Zeit wird ein Anstieg der Investitionen in die IT erwartet, da die digitale Transformation ein Schlüsselthema bleiben wird.

Die Studie „Clarity on Performance of Swiss Private Banks“ können Sie hier direkt herunterladen.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.