Trotz zahlreicher Markteintritte ist es im deutschen Brokerage-Markt bisher zu keiner starken Verschärfung des Wettbewerbs gekommen. Nahezu alle Marktteilnehmer sind konstant gewachsen. Im Zuge neuer Geschäftsmodelle könnte sich das nun ändern.

Der Wettbewerb im deutschen Brokerage-Markt dürfte in den kommenden Jahren deutlich zunehmen.

Getrieben durch konsequente Kundenzentrierung und technologische Innovationen stiegen in den letzten Jahren zahlreiche FinTechs in den deutschen Brokerage-Markt ein. Dabei sind Geschäftsmodelle wie Neo-Broker, Krypto-Broker und Robo-Advisor entstanden. Dass sich durch die zahlreichen Eintritte der Wettbewerb verändert hat, steht außer Frage. Allerdings war es aufgrund des Tempos der Veränderung und Entstehung neuer Geschäftsmodelle in den letzten Jahren schwierig, eine Bilanz zur Marktlage zu ziehen.

Nachdem sich nun viele der FinTechs fest am Markt etabliert haben und eine knappe Dekade seit der Gründung von Anbietern wie N26 und der Solarisbank vergangen ist, lässt sich nun ein Zwischenfazit ziehen und ein Ausblick für die nächsten Jahre ableiten. Dabei stellen sich nun insbesondere die Fragen, wie sich der Wettbewerb im Brokerage-Markt entwickelt hat und wie sich Anbieter positioniert haben. Zudem lohnt sich ein Blick nach vorne, da sich bereits die nächstens Trends für zukünftige Entwicklungen abzeichnen.

Starkes Wachstum getrieben durch Eröffnung neuer Depots

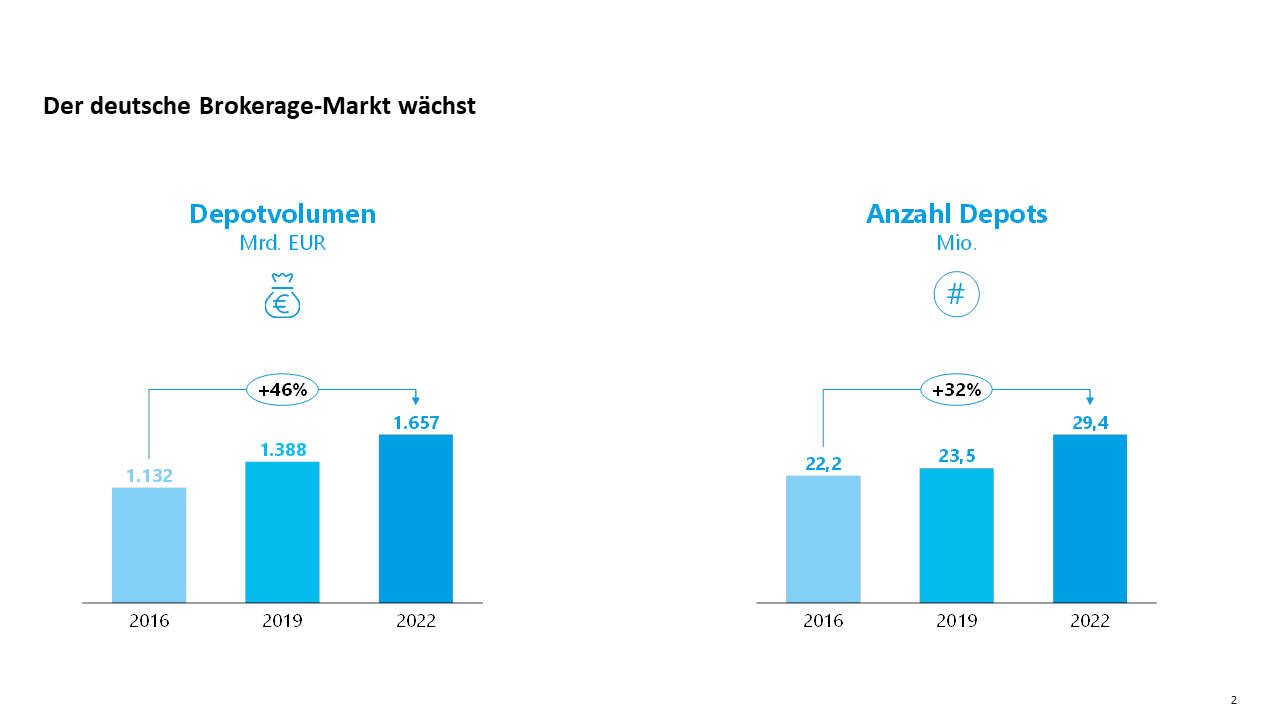

Die Niedrigzinsphase und das gesteigerte Interesse am Kapitalmarkt während der COVID-19-Pandemie haben zu einem starken Wachstum im Brokerage-Geschäft geführt. Dies spiegelt sich in einer starken Erhöhung des Depotvolumens von 1,1 im Jahr 2016 auf 1,6 Billionen Euro in 2022 (+ 46 Prozent) wider. Dieses Wachstum scheint vor allem durch Neukunden getrieben zu sein, da die Anzahl der Depots von 22,2 auf 29,4 Millionen (+ 32 Prozent) im selben Zeitraum zunahm.

Darüber hinaus ist der Anteil von online-basierten Abschlüssen von ca. 30 Prozent im Jahr 2017 auf 63 Prozent im Jahr 2021 gestiegen. Diese Zunahme deutet darauf hin, dass das Wachstum vor allem durch Neukunden bei online-versierten FinTechs zurückzuführen ist. Da FinTechs in den letzten Jahren vor allem durch die Akquise von Neukunden wachsen konnten und eher begrenzt um die Bestandskunden etablierter Anbieter werben mussten, war bisher die Intensität des Wettbewerbs zwischen Marktteilnehmern moderat.

Starkes Wachstum im deutschen Brokerage-Markt erkennbar: Von 2016 bis 2022 sind das Volumen und die Anzahl der Depots um 46 Prozent bzw. 32 Prozent gestiegen.

Vermeidung Wettbewerb bisher durch Nischenstrategien

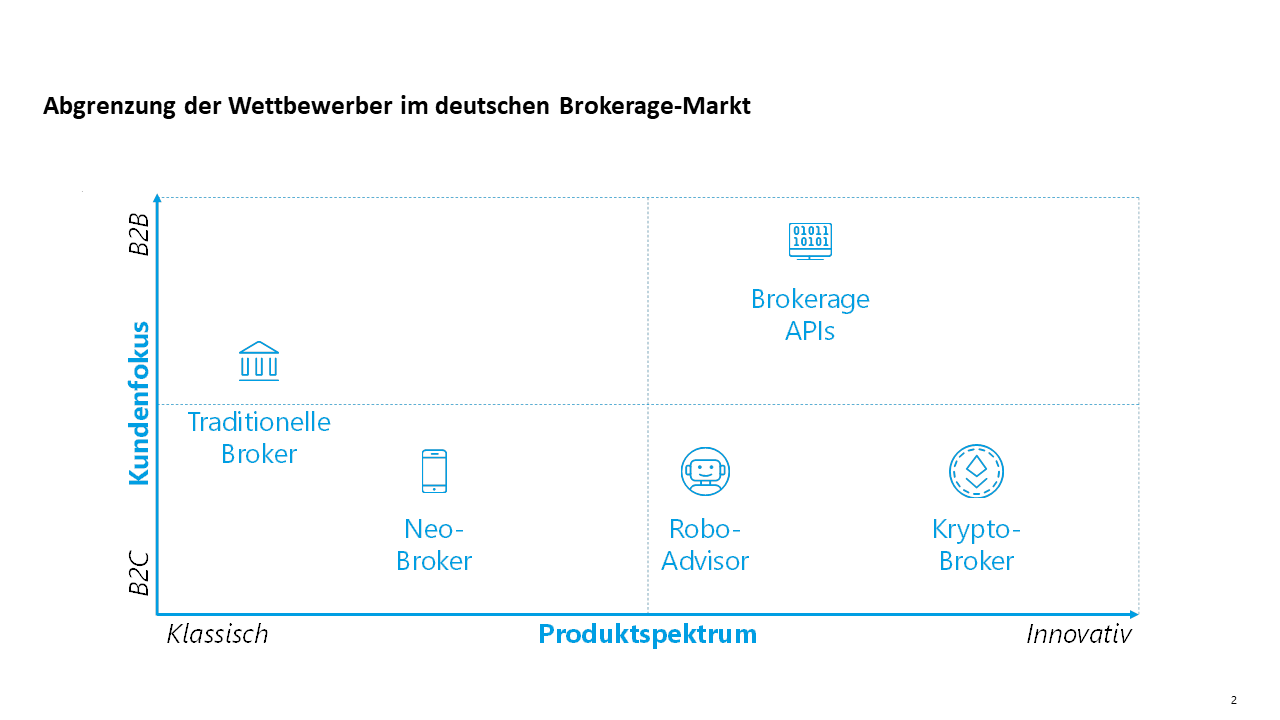

Die bisherige Vermeidung von direktem Wettbewerb ist auch dadurch gelungen, dass sich FinTechs in den ersten Jahren nach Gründung oft auf ein einziges Geschäftsmodell fokussieren. Darüber hinaus ist das Wertpapiergeschäft streng reguliert, was den Aufbau neuer Geschäftsfelder verlangsamt. Da sich zudem die Geschäftsmodelle von Brokerage-FinTechs entlang des Produkt- und Dienstleistungsangebots und des Kundenfokus klar von aneinander abgrenzen, sind Marktnischen entstanden.

Dabei hat die klare Abgrenzung der Marktnischen dazu geführt, dass der Wettbewerb bisher vor allem innerhalb dieser Nischen stattgefunden hat. Anbieter aus verschiedenen Nischen konkurrierten bisher kaum. Im Folgenden werden die Archetypen der Geschäftsmodelle im Brokerage-Markt und die damit einhergehende Positionierung erläutert:

- Traditionelle Broker bieten privaten und institutionellen Kunden den Handel mit einer breiten Palette klassischer Anlageprodukten mit Ausführung an einer Vielzahl von Handelsplätzen an.

- Neo-Broker betreiben digitale Plattformen, die kostengünstige und benutzerfreundliche Handelsmöglichkeiten für ein begrenztes Spektrum von Anlageprodukten ermöglichen.

- Robo-Advisor konzentrieren sich auf eine mithilfe von Algorithmen automatisierte Portfolioverwaltung für Retail-Anleger mit starkem Fokus auf ETF-Strategien.

- Krypto-Broker stellen Retail-Anlegern den Handel mit Kryptowährungen zur Verfügung, wobei innovative DLT-Infrastrukturen genutzt werden und der Handel oftmals gegen eigene Bücher erfolgt.

- Brokerage-APIs sind White-Label-Lösungen, die es Finanzinstituten ermöglichen, über API-Schnittstellen Handelsplattformen von Brokern an ihre Systeme anzubinden.

Brokerage-Geschäftsmodelle lassen sich entlang der Dimensionen Kundenfokus und Produktspektrum abgrenzen. Anbieter vermeiden direkten Wettbewerb durch die Besetzung unterschiedlicher Nischen.

Erweiterung des Produkt- & Dienstleistungsangebots als nächste Schritte

Aufgrund des fokussierten Ansatzes vieler Marktteilnehmer sind Anleger oft Kunden mehrerer Anbieter, um ihre Anlage-Bedürfnisse vollständig abzudecken. Der Aufbau eines breiteren Produkt- und Dienstleistungsangebots der Anbieter im Brokerage-Markt wäre daher ein klarer Mehrwert aus Kundensicht, der neben einer erhöhten Kundenbindung auch Möglichkeiten für Cross-Selling und damit eine bessere Skalierung der Kostenbasis schafft.

Das haben viele Marktteilnehmer bereits erkannt und erweitern nun sukzessive ihr Produkt- und Service-Angebot. Beispielsweise bieten einige klassische Broker mittlerweile den Handel mit Kryptowährungen an. Auch Neo-Broker erweitern ihr Angebot mit der Einführung neuer Produkte, wie beispielsweise der Einführung von (Einlagen-)Konten. Darüber hinaus sind einige Krypto-Broker und Robo-Advisor in den klassischen Wertpapierhandel eingestiegen.

Steht eine Intensivierung des Wettbewerbs bevor?

Die beobachtete Erweiterung des Produkt- und Dienstleistungsangebots führt dazu, dass viele Anbieter ihre Marktnischen verlassen und somit in direkte Konkurrenz zu anderen Geschäftsmodellen treten. Dieser Trend wird voraussichtlich weiter zunehmen, da ein immer größerer Wallet-Share der Kunden abgedeckt werden kann. Teilweise könnten sich sogar „One-Stop-Shops“ etablieren, die als „Universal-Broker“ alle Produkte- und Dienstleistungen im Brokerage-Segment aus einer Hand abdecken könnten.

Mit der Verbreiterung des Geschäftsmodells steigt nicht nur die Wettbewerbsintensität im Markt, sondern auch die Komplexität der einzelnen Unternehmen. Besonders herausfordernd wird dabei die Entwicklung tragfähiger Geschäftsmodelle für eine Vielzahl an Produkt- und Dienstleistungssparten unter Gewährleistung eines schlanken und effizienten Betriebs sein. In diesem Fall wäre zu erwarten, dass sich nicht alle Anbieter durchsetzen werden können. Dies könnte dann ein Treiber einer möglichen langfristen Marktkonsolidierung sein.

Fazit: Zunehmender Wettbewerb im Brokerage

Der deutsche Brokerage-Markt ist in den letzten Jahren stark gewachsen und hat zahlreiche neue Anbieter angezogen. Da sich Marktteilnehmer auf klar abgegrenzte Nischen fokussierten, ist bisher kein starker Konkurrenzkampf entstanden. Dies könnte sich nun ändern, da viele Anbieter im Brokerage ihr Angebot ausweiten und somit in direktem Wettbewerb zueinander treten. Langfristig könnte es sogar zu einer Bildung von One-Stop-Shops und einer Marktkonsolidierung kommen.