Im Januar 2018 muss die europäische Zahlungsdienstrichtlinie PSD2 in deutsches Recht umgesetzt werden. Neben der Erhöhung der Sicherheit europäischer Zahlungen bringt sie auch neue strategische Herausforderungen für Banken.

Im Oktober 2015 erließ das Europäische Parlament die Nachfolgeregelung Payment Service Directive 2 (PSD2). Die Richtlinie bildet die Grundlage für einen einheitlichen europäischen Zahlungsverkehr und ist damit wegweisend für den europäischen Binnenmarkt. Gleichzeitig verfolgt die Europäische Union mit der Richtlinie die Ziele den Kundenschutz zu erhöhen, Innovationen zu fördern und die Wettbewerbsfähigkeit und Effizienz des gesamten Marktes zu verbessern. Darüber hinaus soll die PSD2 mehr Klarheit in den rechtlichen Rahmen bringen.

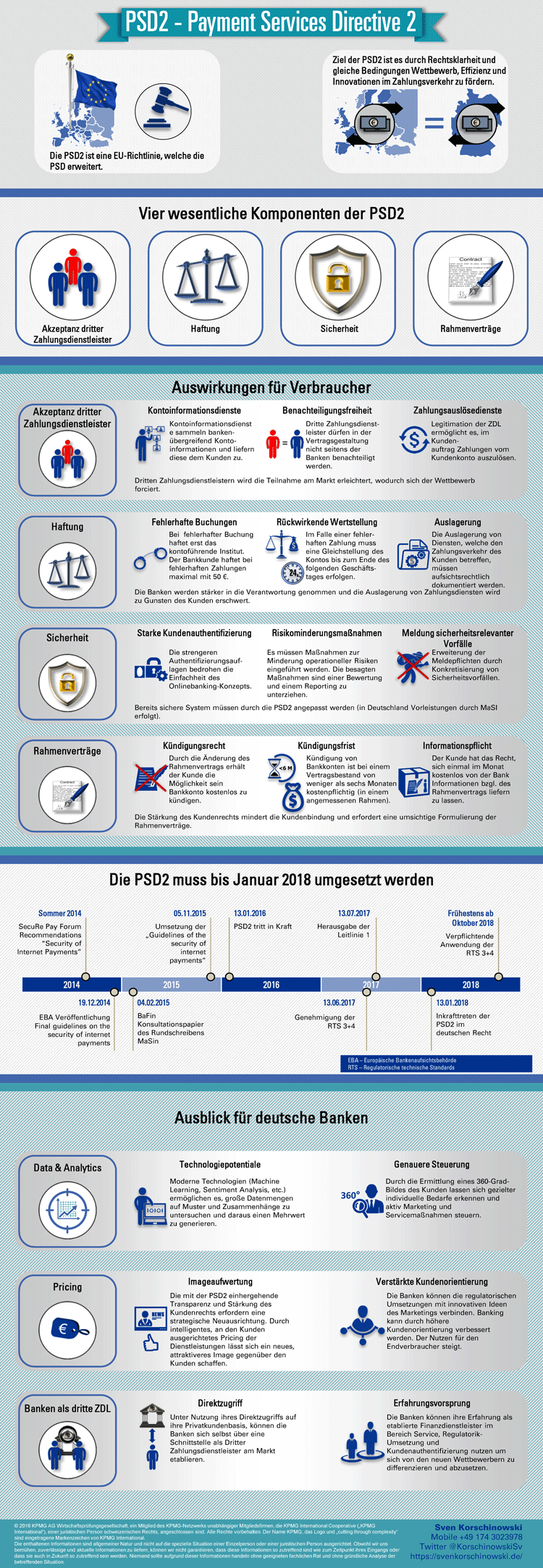

Infografik Herausforderung PSD2

Die folgende Infografik fasst die Bestandteile, Auswirkungen auf Verbraucher und Herausforderungen für die Banken durch die europäische Zahlungsdienstrichtlinie PSD2 zusammen:

PSD2: Bestandteile, Auswirkungen auf Verbraucher und Ausblick für die Banken

Vier Hauptkomponenten von PSD2

Unumstritten ist, dass PSD2 einen großen Einfluss auf die aktuellen Marktteilnehmer haben wird. Manche sprechen gar davon, dass sie den „Uber-Moment“ für das Banking auslösen könnte. Die Richtlinie bezieht sich nicht nur auf Banken und bereits bestehende FinTechs; es wird sich ebenso stark auf Payment Service Provider, mobile Geldbörsen, E-Commerce-und Loyality-Plattformen und andere auswirken.

Zusammengefasst umfasst die Richtlinie vier Hauptkomponenten:

- Zugang für Dritte, der den Wettbewerb durch die Erhöhung von Anbieterzahl auf dem Markt verbessern wird;

- Haftung, die durch die steigende Verantwortung der Banken und zusätzliche Regulierung erhöht wird (z.B. werden Banken aufgefordert ihre Kunden vor nicht autorisierten Transaktionen zu schützen);

- Sicherheit, die durch zusätzliche Authentifizierungsmethoden, Systemschutzmaßnahmen und Vorfallbenachrichtigung verbessert wird;

- Rahmenverträge , die die Rechte von Kunden verstärken werden.

Herausforderungen und Chancen von PSD2

In diesem Zusammenhang ist es wichtig, einige Herausforderungen, die die Komponenten mit sich bringen, anzumerken. Zum Beispiel, kann eine zusätzliche Authentifizierungsmethode eine gewisse Komplexität mit sich bringen und damit die Benutzerfreundlichkeit des Online-Banking reduzieren.

Einfacherer Kontowechsel für Kunden

Eine weitere Herausforderung ergibt sich durch den in Zukunft noch einfacheren Kontowechsel, der es den Kunden ermöglich, flexibler auf Angebote verschiedener Anbieter zu reagieren. Damit einhergehend haben viele Banken mit einer schwindenden Loyalität ihrer Kunden umzugehen. Die Schaffung von Transparenz der im Vertragswesen beinhalteten Konditionen kann hingegen zum Aufbau zusätzlicher Loyalität und so als Gegenmaßnahme für den Verlust eben dieser dienen.

Neue Perspektiven für Banken

Gleichzeitig eröffnet die Verordnung neue Perspektiven für die Banken. Es wird Finanzinstituten helfen, den realen Wert ihrer Daten zu verstehen und den besten Gebrauch davon zu machen. Wiederum haben Banken beim Thema Data & Analytics die Möglichkeit, moderne Technologien wie Maschinelles Lernen, Sentiment Analyse und Künstliche Intelligenz anzuwenden, um damit einen Mehrwert zu schaffen.

Zugang für Drittanbieter

Eine der größten Veränderungen und gleichzeitig Chancen der Banken bildet die Transformation der Wahrnehmung von Finanzprodukten aus Sicht von Bankkunden. Bankgeschäfte und die Nutzung dieser werden mehr und mehr in den Alltag integriert, um somit die Flexibilität zu steigern und gleichzeitig den Service für die Kunden zu verbessern. Mit dem Zugang für Drittanbieter durch PSD2 („Access to Account“/ XS2A) wird den Banken und anderen Akteuren in der Regel erlauben, mehr über ihre Kunden zu erfahren, um ein besseres Verständnis für die Bedürfnisse und Wünsche der Kunden zu bekommen. Die PSD2 führt dazu, dass Banken ihre eigenen Produkte und Dienstleistungen kundenbezogener auszurichten müssen. Der Endverbraucher erfährt somit ein größeres Kundenerlebnis und profitiert von der Umsetzung der Richtlinie aus zwei verschiedenen Richtungen.

Chancen für Neukundengewinnung und Differenzierung

Darüber hinaus bietet die PSD2 die Chance für Banken neue Kunden zu gewinnen. Sie können dadurch Kunden von anderen Instituten schnell gewinnen oder zumindest mehr über diese Kunden erfahren, indem sie gegenüber den Wettbewerbern einen besseren Service, bessere Produkte und die beste verfügbare Anwendererfahrung anbieten. Ferner können Banken durch XS2A das eigene Angebot mit Hilfe von Kooperationen mit FinTechs und den damit verbundenen Produkten und Dienstleistungen ergänzen.

Finanzinstitute können ihre Erfahrungen als etablierte Zahlungsdienstleister in den Bereichen Service, regulatorische Implementierung und Kundenauthentifizierung nutzen, um sich von Wettbewerbern weiter zu differenzieren. Das Wissen und die Erfahrung bilden dabei die Basis für neue Technologien und Produkte, die auf dem Finanzmarkt erscheinen werden.

PSD2 öffnet neue Türen für alle Marktteilnehmer

PSD2 eröffnet viele neue Türen für alle Marktteilnehmer. Diejenigen, die es schaffen alle Veränderungen zu adressieren und erfolgreich an ihre Kunden positiv zu adressieren, werden auch zukünftig am Markt bestehen und erfolgreich sein. Dazu ist es notwendig möglichst schnell zu agieren und gleichzeitig zielgerichtete Kooperationen mit anderen Marktteilnehmern aufzubauen. Den Kunden gilt es dabei weiterhin im Fokus zu behalten. Diejenigen, die ein besseres Verständnis und Wissen über ihre Kunden aufbauen werden, werden künftig am Markt erfolgreich sein.