Private-Market-Investments sind gefragt bei institutionellen Anlegern. Doch Marktinformationen sind kaum verfügbar und vergleichende Informationsplattformen nicht vorhanden. Wie können Investoren dennoch schnell zu fundierten Selektionsentscheidungen gelangen?

Institutionelle Anleger benötigen fundierte Informationen für ihre Anlageentscheidungen.

Anlagen in sogenannte Private Market Assets, wie beispielsweise Immobilien, Infrastruktur, Private Debt oder Private Equity, finden immer stärker Anklang bei institutionellen Investoren. Die Anleger schätzen bei den Privatmarktanlagen die Langfristigkeit, regelmäßige Cashflows und eine schwankungsarme Entwicklung der Bilanzwerte. Traditionell werden diese Anlageklassen über geschlossene Fonds zugänglich gemacht.

Transparenz für Investoren erhöhen

Ein Problem, vor dem Investoren auf der Suche nach geeigneten Anlagemöglichkeiten stehen, ist die begrenzte Menge an Marktinformationen, die verfügbar sind. Während es beispielsweise im Publikumsfondsbereich unterschiedliche Informations- und Analyseplattformen gibt, um den Markt bzw. ein Segment zu sondieren, mangelt es im Private-Market-Segment an entsprechenden Plattformen, die geeignete Informationen bereitstellen und dadurch die Transparenz für Investoren erhöhen.

Öffentlich zugängliche Informationen zu Private-Market-Anlagen stellen in Deutschland die Bundesbank und die BaFin bereit. Die BaFin bietet beispielsweise in ihrer Fondsdatenbank eine Liste aller in- und ausländischen alternativen Publikumsinvestmentfonds (P-AIF). Während die Liste der inländischen P-AIF noch eine Untergliederung unter anderem in geschlossene P-AIF und Immobilien-Sondervermögen enthält, fehlt diese Granularität bei den ausländischen P-AIF.

Doch auch für die inländischen P-AIF sind die Informationen bei der BaFin alles andere als detailliert. So können Angaben über die Anlageklasse nur über den Namen des Fonds entnommen werden. Weitergehende Informationen wie Zielvolumina, Mindestzeichnungsbeträge oder auch die Gebühren finden sich hier nicht. Ebenso ist nicht ersichtlich, ob sich ein Fonds bereits in der Zeichnung befindet, wann diese beginnt bzw. endet oder ob bisher nur die rechtliche Hülle zugelassen wurde. Die Suche nach Informationen und ein Vergleich der Angebote ist mühselig und zeitaufwendig, da die relevanten Daten aus den genehmigten Verkaufsprospekten erhoben werden müssen.

Die Liste der BaFin umfasst zudem nur einen Bruchteil des Marktes, nämlich das Segment der P-AIF. Informationen zu geplanten Projekten bzw. Investitionsvorhaben, die sich ausschließlich an institutionelle Anleger wenden und deren Umsetzung innerhalb eines (geschlossenen) Spezial-AIF stattfinden soll, gibt es auf keiner offiziellen Seite. Ein Hinderungsgrund bezüglich der Bereitstellung ausführlicher Informationen ist sicherlich auch in der Regulierung des Vertriebs von Privatmarktanlagen zu sehen.

Aufwendige Bewertung für Anleger

Der Due-Diligence-Prozess im Bereich von Private-Market-Investments ist aufgrund der geschilderten Intransparenz zeit- und ressourcenintensiv und muss im Vorwege jedes Investments neu durchlaufen werden. Umfassende Informationen zu den am Markt bestehenden Alternativen für Investoren sind jedoch wichtig, um die besten Manager zu identifizieren und somit erfolgreich zu investieren. Abkürzungen in diesem Prozess können dabei deutlich nachteiligere Auswirkungen haben als bei liquiden Investments, da sich der Investor im Zuge von Private-Market-Investments über viele Jahre bindet. Versuche, sich im Rahmen von Zweitmarkttransaktionen eines Investments zu entledigen, sind – vorausgesetzt es findet sich ein Käufer – oftmals nur unter hohen Abschlägen möglich.

Der Finanzplatz Hamburg hat mit der Etablierung seiner Fondshandelsplattform zwar bereits frühzeitig versucht, die Liquidität und Transparenz im Markt zu erhöhen und den Zugang in dieses Marktsegment zu vereinfachen. Dennoch bestehen aus Anlegersicht weiterhin Hürden, insbesondere wenn es um das (potenzielle) Primärmarktangebot geht.

Mit den aktuell verfügbaren Informationen im Bereich der Private-Market-Investments ist das Matching von Investoren und Asset Managern somit schwierig durchzuführen. Eine mangelnde Angebotstransparenz bedeutet aus Investorensicht, dass sie attraktive Investments möglicherweise erst kurz vor oder im schlimmsten Falle nach einem Closing sehen. Ein Investment käme dann nicht mehr in Betracht, da beispielsweise die Zeit für die notwendige Due Diligence nicht ausreichend ist, sodass hieraus letztlich Opportunitätskosten mit entsprechend negativen Folgen entstehen können. Ferner behindert eine mangelnde Transparenz auch die effiziente Allokation von Ersparnissen hin zu produktiven Investments, beispielsweise im Rahmen von Venture-Capital- oder Infrastrukturfinanzierungen.

Eine Informationsplattform für Private-Market-Produkte könnte für mehr Transparenz und schneller Informationen sorgen.

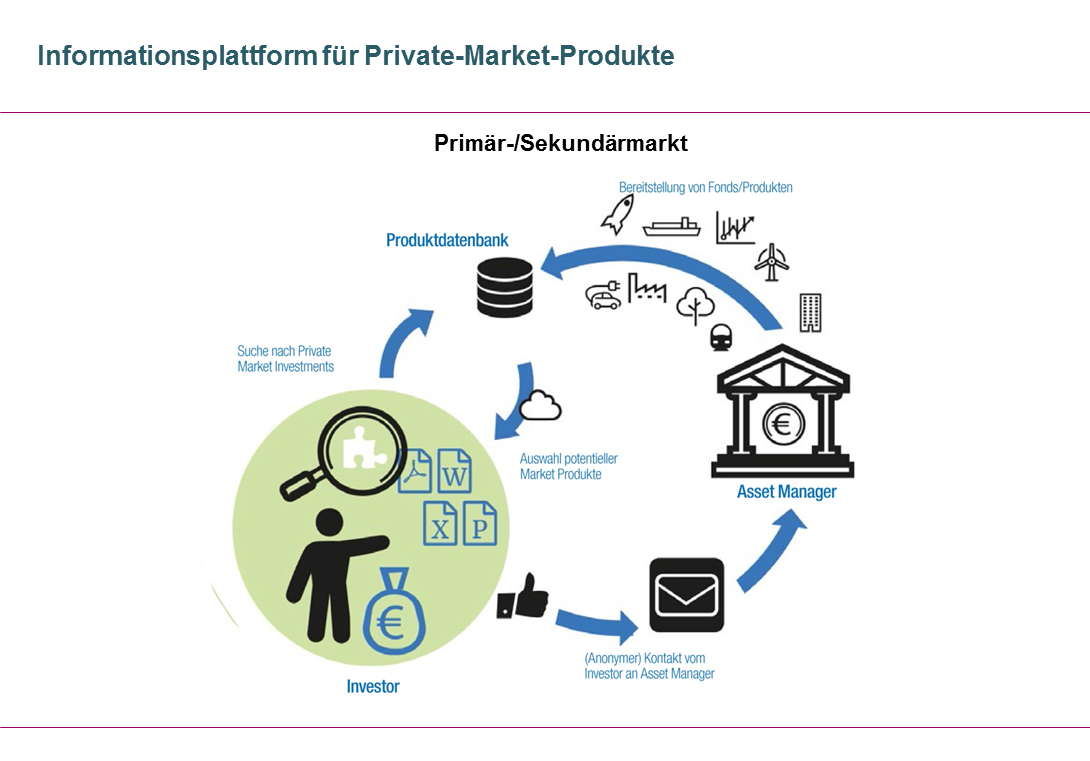

Es scheint daher dringend geboten, die Transparenz in diesem Anlagesegment weiter zu erhöhen. Eine Möglichkeit wäre beispielsweise eine Informationsplattform, auf der Asset Manager anonymisiert Informationen über Eckdaten geplanter Projekte und Vehikel einstellen können, gleichzeitig jedoch nicht gegen die Vertriebsregularien des Kapitalanlagegesetzbuchs verstoßen. Darüber hinaus sollten Investoren die Möglichkeit erhalten, bei Interesse mit dem Manager in Kontakt zu treten. Davon würden letztlich alle Seiten profitieren.

Dr. Jan Tille

Dr. Jan Tille ist Koautor des Beitrags. Er ist Leiter Research und Mitglied der Chefredaktion der Absolut Reserach GmbH in Hamburg. Seit April 2009 ist er Mitarbeiter bei Absolut Research und befasst sich schwerpunktmäßig mit der Analyse alternativer Analagestrategien und -produkte.

Der Beitrag erschien als Teil des Jahrbuchs 2019/20 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier herunterladen oder als Hardcopy bestellen.