Der Zusammenhang zwischen Open Banking und Nachhaltigkeit – nur eine Hypothese mit Bullshit-Bingo-Potenzial!? Auch wenn dies der erste Gedanke sein mag, besteht zwischen Open Banking und Nachhaltigkeit ein enger Zusammenhang, der schon jetzt für die Bankenbranche zukunftsweisend ist.

Wie genau muss die Reise traditioneller Banken aussehen, um auch in Zukunft erfolgreich zu sein?

Sowohl die globale Klimakrise als auch erodierende Geschäftsmodelle sind Herausforderungen, für die dringend Lösungen gefunden werden müssen. Um als Bank in Zukunft nicht nur überlebensfähig sondern erfolgreich sein zu können, müssen schon jetzt Lösungen für ständig wechselnde und gleichzeitig komplexe Herausforderungen entwickelt werden. Mit den strategischen Ansprüchen, kontinuierlich neue (Open Banking) Geschäftsmodelle voranzutreiben, müssen sowohl globale als auch geschäftliche Aufgaben angegangen werden. Dazu zählen insbesondere

- Die globale Klimakrise sowie

- Erodierende Geschäftsmodelle.

Die globale Klimakrise

Die Zerstörung unseres Planeten und die damit notwendige nachhaltige Transformation beeinflusst das Leben aller. Dementsprechend werden nicht nur Banken eigene und regulatorische Vorgaben mit Bezug auf nachhaltige Faktoren künftig umsetzen – auch der Bankkunde selbst wird einen Beitrag dazu leisten müssen. Schon jetzt fragen Kunden ihre Bankberater um Rat, welche Maßnahmen aktuell getroffen werden können, um künftige finanzielle Risken abzufedern, und wie neue Regularien einzuhalten sind.

Dementsprechend sollte bereits jetzt jede Bank die Motivation besitzen, den Driver Seat in Bezug auf nachhaltige Services einzunehmen, um selbst Treiber einer nachhaltigen Transformation zu sein. Die Bankenbranche muss sich entscheiden, ob sie nur in die Einhaltung ihrer eigenen und der gesetzlichen Regularien investiert oder bereits bestehendes Wissen und vorhandene Kompetenzen nutzt, um damit das eigene Geschäftsmodell aufzuwerten und den Kunden einen Mehrwert bieten zu können.

Erodierende Geschäftsmodelle

Aufgrund starker Regulatorik und vor allem der historisch niedrigen Zinsen, wird das traditionelle Geschäftsmodell etablierter Banken auf die Probe gestellt. Hinzu kommen sich stetig verändernde Kundenanforderungen und immer relevanter werdende digitale Produkte. Diese Veränderungen beeinflussen Banken zunehmend, wobei diese einen Nachteil im Vergleich zu BigTechs oder Neobanken in Bezug auf Digitalisierung haben. Während traditioneller Banken oft eine veraltete oder komplexe Infrastruktur nutzen, setzen die neuen Mitwettbewerber auf eine neuartigere, effizientere IT, die agil und flexibel Digitalisierung ermöglicht. Andererseits besitzen traditionelle Banken ein sehr tiefes Know-how und funktionierende Prozesse im Bereich Compliance. Da die Regulierung der Bankenbranche alle Marktteilnehmer dazu verpflichtet, umfassende Compliance-Systeme zu pflegen, sind hier die traditionellen Banken ihren neuen Wettbewerbern, bei denen sich das entsprechende Wissen sowie die dazugehörigen Prozesse erst noch aufbauen, einen Schritt voraus. Dementsprechend beobachten wir aktuell einen starken Wettbewerb traditioneller Banken im digitalen Finanzsektor untereinander sowie ein Wettrennen gegen Neobanken, Fin- und BigTechs. Sicher bei diesem Rennen ist: wer stehen bleibt, hat verloren.

Sowohl die globale Klimakrise als auch stark erodierende Geschäftsmodelle sind hochkomplexe Herausforderungen für die Lösungen gemeinsam gefunden werden müssen. Gemeinsam ist hier das Schüsselwort: Kooperationen, die Effizienz und Austausch aktiv leben, werden für den Erfolg der Bankenbranche entscheidend sein. Banken können auf der einen Seite durch traditionelle Banking Instrumente beispielsweise nachhaltige Projekte fördern und auf der anderen Seite neue Banking Services entwickeln, die neue, nachhaltige Geschäftsmodelle der Kunden unterstützen.

Open Banking als Lösungsversuch

Open Banking ist der Lösungsversuch für globale und geschäftsbezogene Veränderungen. Er öffnet die Bank und ermöglicht somit schnelle und effiziente Kooperationen mit Hilfe einer (digitalen) Plattform Dadurch können Synergien zwischen unterschiedlichen Akteuren schnell und einfach entstehen. Somit bietet die Plattformökonomie mittels der damit verbundenen APIs, Banken nicht nur die Möglichkeit, Services zu externalisieren, sondern auch Fremdservices anderer Unternehmen (z.B. Unternehmen mit nachhaltigen Services) den eigenen Bankkunden unkompliziert anzubieten.

Vier verschiedene Open Banking Services

Unterschiedliche Arten von Open Banking Services können dabei unterstützen, neue und nachhaltige Produkte schnell und unkompliziert für unterschiedliche Bankkunden nutzerfreundlich anzubieten. Einen möglichen Beitrag könnten dabei unter anderem neue Geschäftsmodelle wie Plattform Banking, Embedded Finance, BaaS und digitale Ökosysteme im Generellen leisten; alle eint, dass Open Banking sie erst ermöglicht. Plattform Banking ist die Bereitstellung von eigenen sowie fremden – Banking oder Non-Banking–Services auf einer bankeigenen Plattform. Embedded Finance hingegen bezeichnet die Bereitstellung von Banking-Lösungen, die direkt bei branchenfremden Unternehmen integriert sind und komplementär zu deren Kernkompetenz wirken.

BaaS (Banking as a Service) stellt Banking Services bereit, die es Drittunternehmen ermöglichen, bereits bestehende Prozesse innovativ zu erweitern und eigenen Kunden anzubieten. Beispielsweise werden hier „White Label“ Lösungen verwendet, bei denen Banking durch Drittunternehmen angeboten wird, wobei der eigentliche Hersteller/Entwickler der angebotenen Banking-Leistung nicht erkennbar ist. Digitale Ökosysteme im Generellen sind durch sich dynamisch entwickelnde Partnerschaften unterschiedlicher Akteure gekennzeichnet. Die Partnerschaften agieren dabei mit Hilfe von koordinierter Technologie und festgelegten Regeln, um individuelle Ziele mit Hilfe von geeinten Kernwertversprechen (Shared Value Purpose) zu erreichen.

Wie API-basierte Open Banking Services der Kreislaufwirtschaft dienen

Kreislaufwirtschaft oder auch Circular Economy beschreibt das Konzept, dass alle Produkte, die nach einer Produktion sowie Nutzung normalerweise entsorgt werden, die Grundlage für neue Produkte bilden oder auch ökologisch abbaubar sind. Durch dieses Konzept wird zum einen versucht, eine Antwort auf die drohende Ressourcenknappheit zu finden, als auch die Entkopplung des wirtschaftlichen Wachstums vom Ressourcenverbrauch voranzutreiben. Um dieser nachhaltigen Transformation sowie den dabei entstehenden Herausforderungen zu begegnen, kann hier die Verknüpfung neuer sowie offener Geschäftsmodelle, die auf Effizienz, Kooperation und nachhaltiger Wirtschaft basieren, unterstützend eingesetzt werden.

Denn eins ist klar: Für Unternehmen wird nachhaltiges Handeln kein Selbstzweck sein. Vielmehr sollten und müssen Anreize entstehen, die den wirtschaftlichen Vorteil von nachhaltigen Geschäftsideen hervorheben, anstatt von wirtschaftlichen Risken überschattet zu werden. Banken haben hier den Vorteil, bereits bestehendes Know-how gezielt einsetzen zu können, und sofort in das Thema einzusteigen. Aus diesem Grund gehen Open Banking und Nachhaltigkeit Hand in Hand. Dementsprechend bieten Geschäftsmodelle, die auf Plattformökonomie basieren, die Möglichkeit, nicht nur Treiber der digitalen, sondern auch der nachhaltigen Transformation zu sein.

Open Banking und Nachhaltigkeit – mehr als eine vage Vision

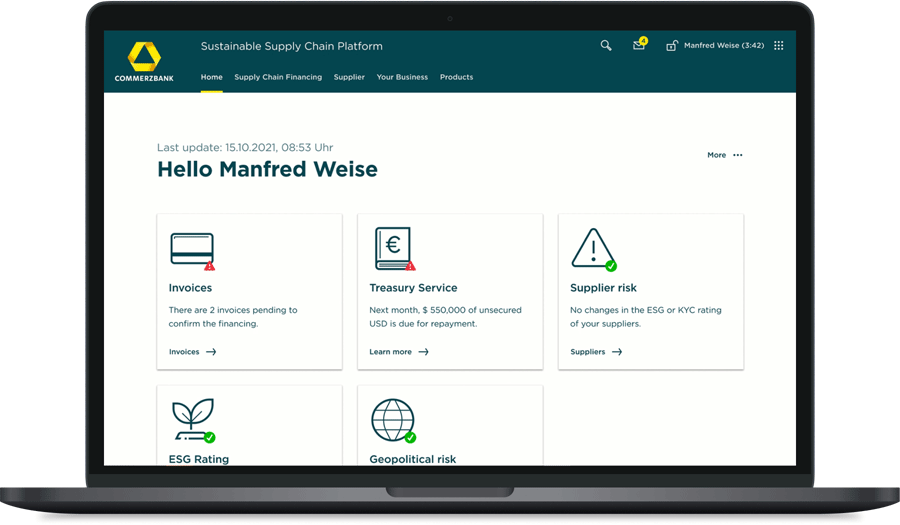

Um nicht nur theoretisch zu bleiben, sondern aktiv die wechselseitige Beziehung von Open Banking und Nachhaltigkeit zu beleuchten, wäre im Folgenden zum Beispiel eine „Sustainable Supply Chain Platform“ möglich.

Prototyp der „Sustainable Supply Chain Platform”.

Basis dieser Idee ist das neue Lieferkettengesetz, das 2023 umgesetzt werden soll. Danach sind Unternehmen verpflichtet, einen Nachweis zu erbringen, dass nicht nur sie selbst nachhaltig wirtschaften, sondern dies auch auf die eigenen Lieferanten zutrifft. Die Aufgabe als Bank könnte hierbei sein, ein Ökosystem zu entwickeln, in welchem Bankkunden ihre Lieferantendaten einpflegen – während die Bank ein automatisiertes Screening der hinterlegten Lieferanten anbietet. Darüber hinaus wären auf solch einer Plattform auch ESG-Ratings oder das Anbinden von CO2-Rechnern möglich. Die Bank selbst würde in solch einem freien und flexiblen Ökosystem als „Orchestrator“ agieren. Dies bedeutet, dass die Bank die Rolle einnimmt, Kunden Zugang zu Banking als auch zusätzlichen Services zu ermöglichen und dabei verschiedene Akteure innerhalb eines Netzwerkes gewinnbringend verbindet. Durch den Austausch von Know-how würde dadurch eine schnellere Time-to-Market möglich, wodurch sich Plattformökonomie als auch Nachhaltigkeit gegenseitig bekräftigen könnten.

Fazit: (Digitale) Kooperationen sind der Schlüssel für nachhaltiges und erfolgreiches Handeln

Durch unsere immer komplexer werdende Welt und den damit einhergehenden, kontinuierlichen Veränderungen, ist eine „One-(Wo)men Show“ als Bank nicht mehr möglich. Vielmehr müssen wir als Bankenbranche weiterdenken, ohne das Rad immer neu zu erfinden. Dafür werden Partnerschaften und Kooperationen benötigt, die nicht nur analog, sondern auch digital funktionieren. Dazu müssen Banken ihre IT-Infrastruktur flexibel und offen erneuern, um genau solche Partnerschaften mit Hilfe von digitalen Plattformen, APIs und Open Architecture zu realisieren. Dies ermöglicht eine schnellere Time-to-Market, welche wiederum dafür sorgt, weiterhin konkurrenzfähig zu sein. Hinzukommend müssen der Kern und die Umsetzung von Kooperationen neu gedacht werden.

Ein Shared Value Purpose sowie eine zentrale Governance sind essenzielle Elemente, damit Partnerschaften transparent und auf Augenhöhe eingegangen werden können. Dieses Fazit ist nicht nur Zukunftsmusik, sondern vielmehr gelebte Praxis. Deutlicher wird dies zum Beispiel in dem Open Banking Whitepaper, welches in enger Zusammenarbeit von Commerzbank und Business Engineering Institute St. Gallen (BEI) entstanden ist. Gemeinsam kann und muss die Bankenbranche zusammen mit ihren Partnern bereits bestehende Reputation, Kompetenz als auch das in sie gebrachte Vertrauen nutzen, um sowohl die Herausforderungen unserer Zeit zu lösen als auch die digitale und nachhaltige Transformation ihrer Kunden zu begleiten.