Die erfolgreiche Umsetzung von regionalen Ökosystemen im Banking steht und fällt mit durchdachten Konzepten und Kundenreisen, die die eigene Positionierung unterstreichen und zur eigenen „Bank-DNA“ passen.

Die Plattform-Ökonomie bietet die Möglichkeit digitaler Ökosysteme für Regionalbanken.

Wir hören aktuell immer wieder von den Begriffen „Ökosystem“ und „Plattformen“, die für die künftige Ausrichtung von Regionalbanken von großer Bedeutung sind bzw. sein können. In dem Zusammenhang stellt sich aber immer wieder die Frage, was ist eigentlich ein erfolgsversprechendes Ökosystem und was soll dort stattfinden?

Wir von der QIDF-Gruppe haben uns diesbezüglich in den vergangenen Wochen intensiv Gedanken gemacht und entwickeln aktuell ein umfangreiches Konzept, welches im Dialog mit interessierten Regionalbanken individualisiert werden kann und auch muss. Das Ziel ist, dass die konzeptionelle Interpretation des Ökosystems vor Ort auch gleichzeitig technisch umgesetzt wird. Ein solches Ökosystemen kann nur dann erfolgreich sein, wenn die Interaktion zwischen den Kunden und die Mehrwerte für die Bankkunden auf einem von der Bank administriertem Portal stattfindet bzw. eingesehen (und von der Bank genutzt) werden kann.

Regionales Ökosystem mit „Fingerprint“ der Filialbank vor Ort

Unser Konzept bietet eine ganzheitliche und vollständige Darstellung aller Möglichkeiten, wenn es darum geht, ein lokales Ökosystem zu entwickeln: Das bedeutet vom Zahlungsverkehr über die Kunden mit Anlagebedarf („have money“) bis hin zu den Kunden mit Kreditbedarf („need money“).

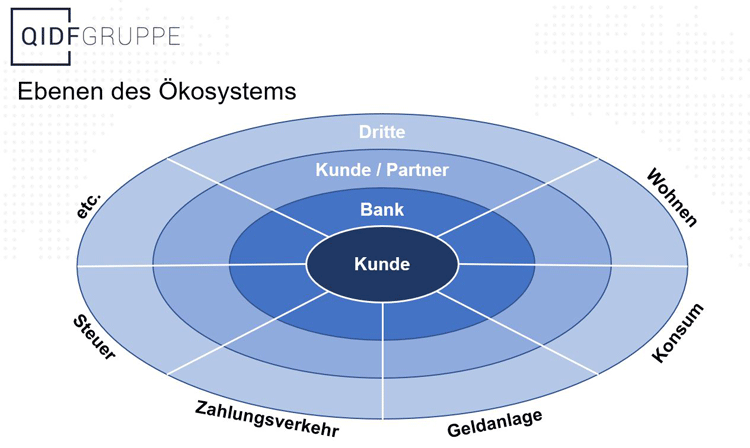

In diesen Themenbereichen (als Art „Grobgliederung“) werden dann jeweils drei aufeinander aufbauende (Interaktions-) Kreise definiert: die Schnittstellen innerhalb der Bank für die Mehrwerte für die (End-) Kunden aber auch die intelligente und vertrieblich sinnvolle Vernetzung der bestehenden Mitarbeiter, Produkte und Prozesse. Darüber hinaus gilt es dann, die sinnvolle Interaktion der einzelnen Kundengruppen (miteinander und untereinander) zu organisieren. Im dritten Teil schließt sich die Integration von (ausgewählten) externen Partnern an, um das bestmögliche Ökosystem mit einem regionalen „Fingerprint“ der jeweiligen Regionalbank umzusetzen.

Ebenen eines Ökosystems

Im ersten Schritt gilt es, die relevanten Ebenen des eigenen Ökosystems zu definieren. Dabei geht es um Überschriften, in denen man sowohl einen Kundenbedarf vermutet als auch gleichzeitig die Möglichkeit sieht, eine zusätzliche Dienstleistung für die Kunden etablieren zu können. Diese Bereiche könnten bspw. lauten: „Zahlungsverkehr“, „Geldanlage“, „Konsum“ und „Wohnen“ (etc.).

Die drei Ebenen des QIDF-Ökosystems: „Bank“, „Kunde/Partner“ und „Dritte“.

Das Thema „Wohnen“ ist ggf. ein gutes Beispiel, um den Kundenfokus in dem Konzept zu demonstrieren. Aus Kundensicht ist „Wohnen“ der Oberbegriff und ein Thema, was jeden betrifft.

Darin enthalten sind u.a. die Kunden, die zur Miete wohnen als auch diejenigen, die Immobilien vermieten als auch der klassische Baufinanzierungskunde (für die eigengenutzte Immobilie). Darin vorzusehen wären aber auch bspw. die Kunden, die sich ohne Finanzierung eine eigengenutzte Immobilie leisten können.

Allein hieran sieht man sehr schön, wie wichtig die Konzeptionsphase ist, um sich anschließend auf die wichtigsten Themen in der Umsetzung konzentrieren zu können.

Bei dem Baufinanzierungskunden gilt es wiederum u.a. folgende Bandbreiten vorzusehen: die Finanzierung eines bestehenden Objekts (Haus oder Wohnung), die Finanzierung eines bestehenden Objekts zzgl. Renovierung oder auch die Finanzierung eines Neubaus.

Das ist wichtig, da auf dieser Ebene bzw. in dieser Granularität die jeweiligen Kundenreisen definiert werden, in denen es gilt, mit dem Ökosystem zu punkten.

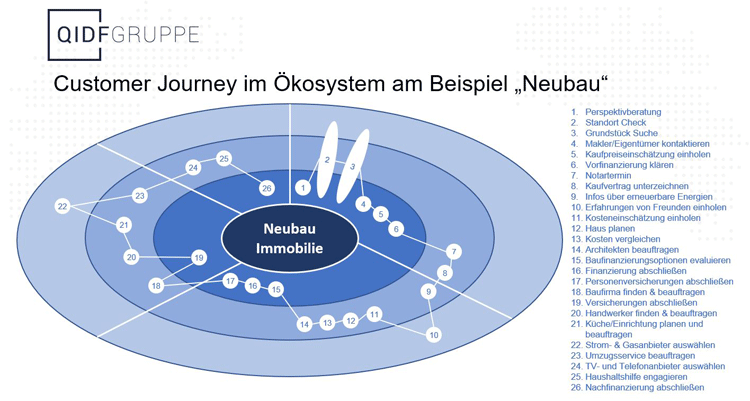

Konkretes Umsetzungsbeispiel: „Wohnen, Immobilienerwerb, Neubau“

In der beigefügten Customer Journey in unserem (Muster-) Ökosystem am Beispiel „Neubau“ finden Sie bspw. 26 Prozessschritte, die ein Kunde regelmäßig (bei diesem Thema) durchläuft.

Beispiel für eine Customer Journey im QIDF-Ökosystem am Beispiel „Immobilienerwerb eines Neubaus“

Auf Basis dessen lässt sich jeder Prozessschritt den drei Ebenen „Bank“, „Kunden/Partner“, „Dritte“ (idealerweise eindeutig) zuordnen. Im Anschluss daran kann man die konkreten Prozesse und Dienstleistungen definieren, um die Kunden entlang dieser Reise intensiv und umfangreich begleiten zu können. Natürlich mit dem Ziel, sowohl die Kundenbindung zu erhöhen als auch „Privatkunden“ und „Gewerbekunden“ zusammenzubringen und dabei als Vermittler zu profitieren: entweder direkt oder indirekt.

Das gleiche gilt auch für neue Dienstleistungen, die auf Basis der definierten Kundenreise angeboten werden und die von der Regionalbank gegenüber ihren Kunden bepreist werden können.

Darüber hinaus kann eine solche Customer Journey auch dabei unterstützen, wenn es darum geht, sich als Kreditinstitut – bei „Nicht-Kunden“ – während deren Kundenreise sichtbar zu machen und ggf. „auf den Zug aufzuspringen“.

Technische Umsetzung als Erfolgsgarantie

Ein so umfangreiches Gebilde aus Oberkategorien, Kundenreise-Thema und Einzelstationen dieser Customer Journey kann nur dann durchgängig und erfolgreich umgesetzt werden, wenn es gelingt, die Interaktionen zwischen allen Parteien auf einer gemeinsamen Plattform zu organisieren.

In den ersten Projekten ist es bspw. angedacht, dass die Privatkunden in dem Umsetzungsbeispiel: „Wohnen, Immobilienerwerb, Neubau“ die verschiedensten Ausschreibungen (für Handwerker, Küche, Garten etc.) direkt auf der Plattform durchführen als auch die Angebote der einzelnen Dienstleister über die Plattform stattfinden (inkl. der anschließenden Rechnungsstellung nachdem der Zuschlag erteilt wurde). Das ist im Zweifel auch eine wichtige Grundvoraussetzung, wenn es darum geht, dass die Bank künftig auf Basis dieser dann erfolgreich vermittelten Aufträge eine Provision in Rechnung stellen möchte.

Das gilt im ersten Schritt auch für die Ansprache und Anmeldung der Kunden auf dieser Plattform (sowohl von Privatkunden als auch von Gewerbekunden) – idealerweise aus dem bestehenden Beratungsprozess heraus.

Ökosystem-Ansatz ermöglicht neue Positionierung und Kundenbindung

Ökosystem ist nicht Ökosystem und Plattform ist nicht Plattform. Unserer Einschätzung nach ist es sehr wichtig, sich auf Basis aller Möglichkeiten die Top-Themen herauszupicken, die man ganz konkret umsetzen möchte. Dabei gilt weiterhin die Empfehlung „Weniger ist mehr!“. Aber das was man tut, sollte man zwingenderweise bis zum Ende des Prozesses durchdenken und auch vollständig technisch abbilden.

Das Ende einer jeden Plattform-Idee sind Medienbrüche oder besondere Herausforderungen für die einzelnen Anwender. Diese kritischen Erfolgsfaktoren gilt es in jedem Projekt zu meistern, damit daraus auch eine Erfolgsstory – als „voll-integriertes Ökosystem“ – wird.

Deshalb unterstützen wir auch gern beispielsweise „nur“ bei dem o.g. Umsetzungsbeispiel (im ersten Schritt), aber immer nur dann, wenn auch die Bereitschaft besteht, diese Customer Journey vollständig und mit aller Konsequenz umzusetzen. Ansonsten entstehen einzelne Satelliten, die keinen nachhaltigen Erfolg bringen bzw. keine nachhaltige Wirkung erzielen. Oder man sich am Ende lediglich auf „Kick-Back-Lösungen“ für die Kunden konzentriert.

Wir glauben nach den ersten Gesprächen ganz fest daran, dass durch diesen „Ökosystem-Ansatz“ eine ganz neue Positionierung und Kundenbindung möglich ist und darüber hinaus auch durch neue Dienstleistungen und/oder Provisionen erhebliche Ertragschancen für Regionalbanken bestehen. Leben und Banking ist lokal – nutzen wir das!