Heute sind Banken genau dort, wo man sie braucht. Im Möbelhaus bei der Finanzierung der neuen Küche, bei der mobilen Zahlung im Supermarkt oder im Internet am digitalen Point of Sale. Doch die Zahlungen werden zum Hintergrundprozess. Das Ökosystem Bank ändert sich.

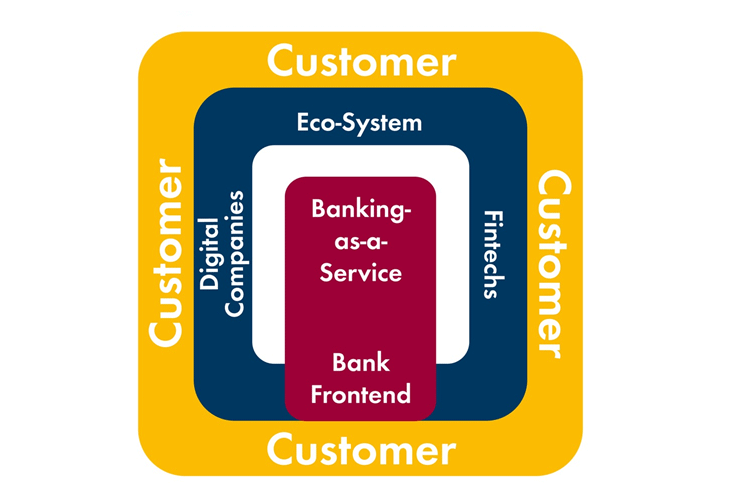

Banking-as-a-Service im Rahmen neuer digitaler Ökosysteme.

Kontext-Banking ist ein Trend, der schon seit einiger Zeit besteht: Finanzdienstleistungen betten sich immer weiter und tiefer ein in die Lebens- und Geschäftsprozesszusammenhänge von Menschen und Unternehmen. Die Payment-Angebote von Google oder Apple sind jüngste Beispiele dafür. Doch mobile Zahlungen sind nur Zwischenlösungen. Das Bezahlen mutiert zunehmend zum Hintergrundprozess, für den weder Smartphone noch Kreditkarte gezückt werden muss.

Die zurzeit in den USA entstehenden Amazon-Shops, die man mit seinen eingekauften Waren „ohne“ Bezahlung verlässt, sind die innovativen Speerspitzen der Anwendungsfälle. Deutsche Nahverkehrsunternehmen arbeiten an Ticketsystemen, die automatisch Fahrpreise nach der ebenfalls automatisch erkannten Fahrstrecke berechnen und einziehen. Ähnliche Entwicklungen lassen sich bei Krediten, Konten, Depots oder Wertpapiertransaktionen beobachten. Kredite werden wie eine alternative Zahlungsweise am digitalen Point of Sale (POS) integriert, das Zurücklegen von Geld an Alltagsereignisse gekoppelt oder Konten in Plattformen oder Apps von Nicht-Banken eingebettet, wenn dies sinnvoll ist.

APIs als technische Basis

Technische Basis für Kontext-Banking sind APIs (Application Programming Interface): Softwareschnittstellen, die digitale Banking-Prozesse in beliebige externe technische Systeme einbinden. Der Gesetzgeber hat mit dem API-Zwang, den er durch die Zahlungsdienstrichtlinie PSD2 verordnet hat, diesen Trend verstärkt und gleichzeitig die API-Nutzung durch Einführung erlaubnispflichtiger Zugriffservices reguliert. PSD2 zwingt Banken unter anderem dazu, Schnittstellen zu den Konten ihrer Kunden anzubieten. Kunden können dann anderen Unternehmen erlauben, über die Schnittstellen Kontendaten auszulesen oder Zahlungen auszulösen. Diese Unternehmen benötigen dafür eine Bafin-Lizenz als Kontoinformationsdienst oder Zahlungsauslösedienst.

Für Kunden bedeutet Kontext-Banking, dass der Zugriff auf Finanzprodukte und -services genau dort und dann möglich ist, wenn der Lebens- und Geschäftskontext es erfordert – ohne dass eine Bank physisch oder virtuell präsent ist. Banking wird aus dieser Perspektive von einem First-Level- zu einem Supportprozess im Hintergrund.

Neue Partner – das Ökosystem

Für Banken bedeutet Kontext-Banking, dass sie mit Partnerunternehmen zusammenarbeiten müssen, die näher an den Lebens- und Geschäftskontexten der Kunden sind als sie selbst. Zum Teil zwingt die PSD2 zu diesen neuen Formen der Zusammenarbeit. Aber es bieten sich Banken auch neue Strategieoptionen, wenn sie Kontext-Banking als starken Treiber akzeptieren, der das Kundenverhalten nachhaltig verändern wird.

Plattformen ermöglichen es, gemeinsam mit Partnern, Kunden Banking-as-a-Service anzubieten.

Schaffen es Institute, sich Kontext-Partnern mit einem attraktiven Banking-as-a-Service-Angebot zu öffnen? Gelingt es ihnen, mit diesen ein lebendiges Ökosystem aufzubauen? Dann lassen sich neue attraktive Wettbewerbspositionen einnehmen. Und wenn die Kontext-Partner nicht nur von den Banking-Services profitieren, sondern durch die Partnerschaft mehr Endkunden gewinnen, nähert sich das Geschäftsmodell einer „echten“ Plattform im Sinne der Plattformökonomie. Das wäre möglich, wenn die Zugehörigkeit zu einer Banking-Plattform die Nutzung kontextueller Banking-Services vereinfacht oder vergünstigt; der digitale POS-Kredit etwa lässt sich schneller auszahlen und ist niedriger bezinst, weil der Kreditnehmer bereits bekannt ist.

Kundenschnittstelle bleibt bestehen

Ein häufiger Einwand gegen eine Kontext-Banking-Strategie ist, dass so die Kundenschnittstelle verloren gehe. Dies ist gerade bei Finanzdienstleistungen nur zum Teil richtig und eventuell gar nicht so tragisch.

Banken verlieren im Kontext-Banking-Modell nicht komplett den Kontakt zum Endkunden. Schließlich bleiben sie aus Regulierungsgründen deren Vertragspartner für die erlaubnispflichtigen Produkte oder Services. Der Konten-, Depot- oder Kreditvertrag wird mit der Bank, nicht mit dem Kontext-Partner geschlossen. Das schafft Potenzial für den Aufbau eines starken „Embedded-Banking-Brandings“. In der Praxis ist zu beobachten, dass Nicht-Banken-Partnern auch für das eigene Marketing die Markenstärke der Banking-Plattform im Hintergrund wichtig ist. Denn selbst „Digital Natives“, also jene Menschen, die von klein auf online leben, stellen an Banken andere Anforderungen als an ihr Social-Network oder ihren Streamingdienst. Deshalb ist ihnen nicht gleichgültig, wer beim Kontext-Banking die eingebetteten Finanzprozesse ausführt.

Kontext-Kunden sind noch wertvoller

Diese Kundenbeziehungen sind gerade im Finanzdienstleistungsgeschäft besonders wertvoll. Denn der Kunde hat beim Eingehen der ersten Geschäftsbeziehung einen mehr oder weniger aufwendigen Aufnahmeprozess (Onboarding) durchlaufen, der immer eine geldwäschekonforme Legitimierung umfasst, oft auch Geeignet- und Angemessenheitsprüfungen für das gewählte Finanzprodukt. Von einem auf der Banking-Plattform vollständig ongeboardeten Kunden profitiert nicht nur die Bank, die ihm eventuell komplementäre Produkte anbieten kann, sondern das gesamte Ökosystem der Partner, die Kunden bedienen können, ohne diese Prozesse erneut durchführen zu müssen.

So bleibt das regulierte Unternehmen Bank, das strategischer Treiber und nicht Getriebener ist, immer der natürliche Mittelpunkt des Ökosystems. Banken sollten deshalb den Mut haben, Kontext-Banking-Strategien zu entwickeln, die auf offenen Bankensystemen und Kooperationen mit lebens- und geschäftskontextnahen Partnern setzen.

Der Beitrag erschien ursprünglich als Teil des Jahrbuchs 2018/19 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier herunterladen oder als Hardcopy bestellen.