In den letzten Jahren erlebte Brasilien einen Wirtschaftsboom, von dem auch Banken profitieren. Gerade für europäische Banken bieten sich interessante Marktchancen, wie der heutige Gastbeitrag aufzeigt.

Hintergrund

In den letzten Jahren erlebte Brasilien einen Wirtschaftsboom. Große Profiteure sind – unter anderem – die Banken, die große Gewinne eingefahren haben. Jedoch geraten europäische Banken zunehmend unter Druck aufgrund abschwächender Weltkonjunktur und der Schuldenkrise in ihrer Heimat und sehen sich gezwungen, ihre Aktivitäten in Brasilien aus Kostengründen zu reduzieren – doch damit könnten sie sogar eine wichtige Marktlücke verpassen.

Der Eintritt der ersten ausländischen Bank, der London & Brazilian Bank, in den brasilianischen Markt erfolgte im Jahr 1863. 58 Jahre später wurde das erste Gesetz für die Regelung der Aktivitäten von ausländischen Banken verabschiedet. Dieses unterstrich jedoch die ohnehin schon große Handlungseinschränkung für internationale Banken im brasilianischen Markt zwischen 1921 und 1988. Erst Ende der 1980er Jahre machte Brasilien den ersten Schritt gen Internationalisierung des Bankensektors mit der Freigabe zur Gründung der sogenannten Universalbanken zugunsten vieler europäischer Banken, welche sich zuerst in Brasilien niedergelassen hatten.

Europäische Banken profitieren vom Privatisierungsprozess

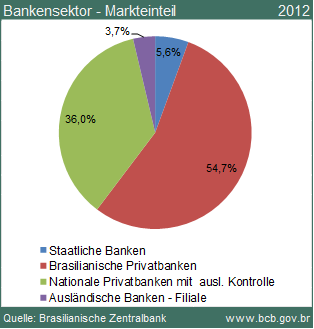

Die Privatisierungen staatlicher Einrichtungen Mitte der 1990er sowie die Einführung der Real-Währung beschleunigten zusätzlich die Einflussnahme der ausländischen Finanzinstitute auf den brasilianischen Markt. Bemerkenswert waren die Übernahmen der spanischen Bank Santander, welche fünf staatliche Banken zwischen 1997 und 2000 aufkaufte. HSBC (aus England) und ABN Amro (aus den Niederlanden) tätigten jeweils eine Großübernahme, was den Zuwachs des ausländischen Anteils der Privatbanken mit Niederlassung in Brasilien von 9,62 Prozent im Jahr 1988 auf 36 Prozent in 2012 ankurbelte.

Der Privatisierungsprozess, die Markteröffnung für ausländische Unternehmen sowie die Entwicklung von dem Sistema Nacional Financeiro zu einem robusten System, trugen zu einem geregelten Wachstum des Bankensektors bei. So wies die Branche hohe Profitmargen im Laufe der letzten Jahre auf. Dieser Trend wurde zwar im Jahr 2012 unterbrochen, soll jedoch in den nächsten Jahren fortgesetzt werden, so die Prognose der Ratingagentur Fitch in seinem Brasilienreport vom 25. Oktober 2012. Die vielen Kreditausfälle der Verbraucher – rund 8 Prozent – und die niedrige Wachstumsrate des Bruttoinlandsprodukts – ca. 2,5 Prozent – begründen unter anderem die eher nüchterne Performance der Banken in den ersten drei Quartalen in 2012.

Angesichts der Abschwächung der Wirtschaft wurde die Regierung gezwungen, zu geldpolitischen Maßnahmen zu greifen. So ließ sie den brasilianischen Leitzins (Celic) auf ein historisches Tief von 7,25 Prozent senken. Staatliche Banken – Banco do Brasil und Caixa Econômica Federal – passten ihre Zinssätze für neue Kredite an und zwangen somit die Privatbanken, ihre Zinssätze ebenfalls zu senken. Dies führte zu einem kleineren Spread, der Differenz zwischen dem Leitzins und dem Zinssatz, den sie von ihren Kunden verlangen. Damit fördert die Zentralbank die Vergabe weiterer Kredite, gleichzeitig verlangt sie aber ein strengeres Auswahlverfahren der Kreditnehmer, um so zukünftige Kreditausfälle zu vermeiden.

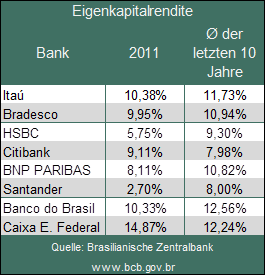

Langfristige Eigenkapitalrendite über dem Weltdurchschnitt

Marktanteile im brasilianischen BankensektorBetrachtet man die Eigenkapitalrendite im Jahr 2011 von großen brasilianischen Privatbanken – Bradesco und Itaú, von vier Ausländischen – HSBC, Citibank, BNP Paribas und Santander und von beiden staatlichen Banken, stellt man trotz der globalen Finanzkrise fest, dass alle acht Banken, mit Ausnahme von HSBC und Santander, über den weltweiten Wert von 7,6 Prozent lagen. Geschäfte der Banco Santander in Brasilien leiden zurzeit sehr stark unter den Auswirkungen der Schuldenkrise in Spanien, welche die Bank dazu veranlasste, ihre Aktivitäten in Chile und Kolumbien zu beenden, um sich mehr dem Heimmarkt zu widmen. Langfristig gesehen haben jedoch alle vier ausländischen Banken hohe Rendite in den letzten 10 Jahren auf Eigenkapital erzielt, und rechtfertigen somit ihre Aktivitäten im brasilianischen Finanzmarkt.

Die einheimischen Retail-Banken verzeichneten große Umsatzvolumen und halten einen beachtlichen Marktanteil in dem Retail-Bereich. Die erfolgreiche Mitwirkung einer ausländischen Bank in diesem Segment gilt daher als höchst unwahrscheinlich, denn solches Vorhaben wäre nur mit hoher Investition möglich. Dagegen könnten europäische Finanzinstitute, die den brasilianischen Markt anstreben, sich auf andere Marktsegmente konzentrieren. Bessere Chancen hätten sie durchaus mit einem gut durchdachten direkten Geschäftsmodell.

Das Geschäft mit dem Internet in Brasilien

Eine Direktbank ist eine Marktnische, die hierzulande längst ein hart umkämpftes Segment ist. In Brasilien dagegen ist dieses noch wenig erforschtes Gebiet in einem Land mit 190 Millionen Einwohnern. Davon sind 85,3 Millionen älter als 16 Jahre und verfügen über eine Internetzugangsmöglichkeit – eine beachtliche Ausgangsbasis für ein direktes Geschäftsmodell. Im Zuge dieser Entwicklung bieten einige Banken bereits kostenlose reine Online-Girokonten an, sind jedoch schon lange mit dem traditionellen Geschäftsmodell erfolgreich und konzentrieren sich deswegen in erster Linie auf Vor-Ort-Service und eine große Filialdichte – dies insbesondere auch, weil das Wirtschaftssystem außerhalb der großen Städte viel von Bargeldumlauf gekennzeichnet ist.

Erst vor ungefähr anderthalb Jahren wurde nach eigenen Angaben die erste Direktbank Brasiliens gegründet: Sofisa Direto bildet am Nächsten das in Europa bekannte Konzept einer Direktbank mit starker Social-Media-Präsenz sowie Online- und Telefonberatung ab. Damit spricht die Direktbank junge Leute in den großen Metropolen Brasiliens an. Neben Girokonten bietet Sofisa Direto Anlageprodukte wie Anteilszertifikaten und LCIs (brasilianische Pfandobligationen) an. Die Legitimation erfolgt durch die Zusendung der eingescannten Strom- oder Wasserrechnung (in Brasilien gibt es kein Anwohnermeldeamt), der brasilianischen Sozialversicherungsnummer und durch die Mitteilung eines bereits vorhandenen Girokontos bei einer anderen Bank, von dem aus Geld auf das Sofisa Direto-Konto eingezahlt werden darf. Mit überdurchschnittlichen Zinssätzen – bis zu 11,40 Prozent p.a. je nach Anlageform – versucht die Bank, neue Kunden zu locken, die auf eine Geldkarte vorerst verzichten müssen, denn die Bank bietet derzeit weder eine Debit- noch Kreditkarte an.

Fazit

Genau in dieser Nische steckt viel Potenzial für europäische Finanzinstitute – sie können hier eine Marktlücke erschließen, die brasilianische Banken aufgrund fehlender Expertise, Erfahrung und eines (noch) viel zu lukrativen klassischen Retail-Bank-Systems mit Filialen noch nicht ausgenutzt haben.

2 Kommentare

Guten Tag Herr Veiga,

herzlichen Dank für diesen sehr gut recherchierten Artikel.

Freundliche Grüße,

A. Schmidt

Danke, reiche ich gerne weiter