Nachhaltigkeit gilt vielen Anlegern nicht mehr als Kostenfaktor, sondern als sinnvolle Ergänzung ihres Vermögensportfolios. Damit gelangt ESG in den Fokus des Asset Managements. Die Corona-Pandemie beschleunigt den Trend, wie eine aktuelle Studie zeigt.

Das Geschäft mit den Reichen und Superreichen, das Private Banking oder Wealth Management galt lange Zeit nicht nur als die Königsdisziplin des Bankgeschäftes sondern auch als sicherer Ertragsbringer. Inzwischen hat die Digitalisierung auch diesen Bereich erfasst und stellt die Banken vor neue Herausforderungen. Wie diesen begegnet werden kann und welches die aktuellen Trends und Entwicklungen sind, können Sie in den im Bank Blog vorgestellten Studien nachlesen.

ESG, kurz für Environmental, Social und Governance, gilt in der Wirtschaft als neues Trendthema. Es geht dabei um die Rolle des Unternehmens in seiner sozialen Umgebung und seiner unmittelbaren Umwelt. Soziales und Nachhaltiges stehen im Fokus des Zeitgeistes, und damit auch im Fokus der Wirtschaft.

Das lässt sich handfest belegen. Eine aktuelle Studie der Strategieberatung PwC zeigt: Zwischen 2017 und 2019 verdreifachten sich in der DACH-Region die ESG-Investments, von 176 Milliarden auf 576 Milliarden Euro. Private Anlagen stiegen im gleichen Zeitraum von 58 Milliarden auf 252 Milliarden Euro. Ein Anstieg um das Vierfache. Der Schweizer Markt ist hierbei Vorreiter. Auf ihn waren 2019 rund 75 Prozent der ESG-Anlagen im deutschsprachigen Raum zurückzuführen.

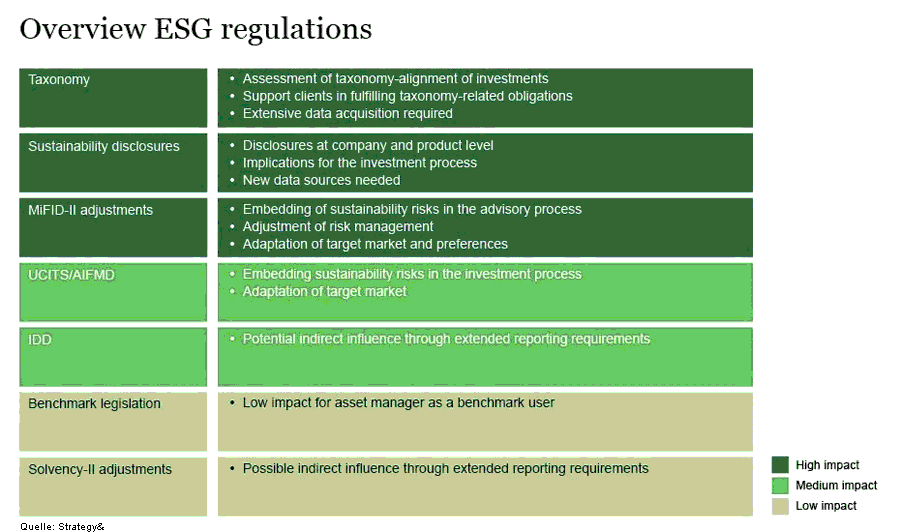

Die folgende Übersicht zeigt die bestehenden ESG-Regulierungen und deren Auswirkungen auf die Finanzbranche:

Die ESG-Regulierungen im Überblick.

Drei Szenarien für eine nachhaltige Zukunft

Asset Manager müssen sich entscheiden, ob sie ESG-Vorgaben weiter als Pflichtthema betrachten oder sich über ein spezifisches Angebot vom Wettbewerb differenzieren wollen. – Robert Bischof, PwC

Die Untersuchung zeichnet drei Szenarien für die nähere Zukunft:

- Sofern EU-Regulierungen traditionelle Investmentstrategien weiterhin ermöglicht und reguläre Fonds die dominierende Asset-Klasse bleiben, werden ESG-Angebote linear mit dem Gesamtvolumen wachsen. Dabei könnten sie 2024 in der DACH-Region einen Anteil von 15 bis 20 Prozent ausmachen. Das Volumen von ESG-Anlagen würde dabei bis 2024 auf 1,2 Bio. Euro ansteigen.

- Bieten die gesetzlichen Vorgaben klare Anreize für Investoren, in ESG-konforme Fonds zu investieren, würde der ESG-Anteil am Gesamtvolumen kontinuierlich wachsen und 2024 bis zu 30 Prozent erreichen. Dies entspräche der Studie nach einem AuM-Volumen von 2,1 Bio. Euro.

- Bei sehr starken regulatorischen Anreizen sowie einem hohen Maß an Eigenmotivation seitens der Investoren könnte der ESG-Anteil bis 2024 beschleunigt sogar auf 55 Prozent steigen und so mit einem Volumen von 3,8 Bio. Euro zur dominierenden Assetklasse werden.

Vier Ansätze zur Reaktion auf ESG

Wer deutlich über die regulatorischen Minimalanforderungen hinausgehen möchte, sollte ESG auch jenseits des Produktportfolios im eigenen Unternehmensleitbild verankern – Robert Bischof, PwC

Dabei ergeben sich vier verschiedene Ansätze, sinnvoll auf den anhaltenden ESG-Trend zu reagieren:

- Reine Skalenplayer mit einem breiten Angebot bei niedriger Kostenbasis sollten den differenzierenden Kostenfaktor in ihre ESG-Strategie übersetzen, ihr Angebot am regulatorischen Minimum ausrichten sowie – zum Beispiel – die Kostenführerschaft bei automatisierten ESG-Reporting-Lösungen anstreben.

- Sogenannte Wertschöpfungskettenintegratoren können ihr Angebot um aktiv gemanagte, exklusive ESG-Angebote erweitern und Frameworks für das Risikomanagement und Reporting entwickeln.

- Netzwerkmonopolisten, die Teil eines Verbunds sind, sollten sich bei der Entwicklung von Investment- und Reporting-Strukturen an den Vorgaben ihrer Mutterunternehmen orientieren. Bezogen auf nachhaltige Investmentangebote sollten sie Joint Ventures oder Outsourcing erwägen.

- Produktinnovatoren mit einem Fokus auf Nischenangeboten sollten ihre ESG-Positionierung an ihren Kernkompetenzen ausrichten. Mangelnde Skaleneffekte erlauben keine zweigleisige Strategie.

Proaktiv agieren

Der ESG-Trend werde durch die Corona-Pandemie zusätzlich beschleunigt. Vielleicht sei nun die Zeit, nicht weiter auf regulatorische Anreize für Investoren zu hoffen, meinen die Autoren. Anspruchsvollere Anleger würden Vermögensverwalter schon heute zwingen, umfassende Strategien zu entwickeln.

Neben der Auseinandersetzung mit der eigenen Marktpositionierung brauche es dazu ein vorausschauendes strategisches Risiko-Framework, das die Weiterentwicklung der aktuellen ESG-Vorgaben bereits antizipiert, ebenso wie eine dezidierte ESG-Rolle auf Vorstandsebene, um das Thema konsequent voranzutreiben.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.