Der Einsatz Künstlicher Intelligenz in Banken weckt viele Ängste – von der Machtübernahme durch die Maschinen bis hin zum Verlust von Arbeitsplätzen. Durch Hervorhebung des Nutzens KI-basierter Anwendungen und die Formulierung klarer Rahmenbedingungen wird die Akzeptanz steigen.

Der Einsatz künstlicher Intelligenz kann Kunde und Bank Nutzen stiften.

Künstliche Intelligenz (KI) wird sich am Ende zwangsläufig gegen die Menschheit wenden – das suggerieren Filme, die ins kollektive Unterbewusstsein eingegangen sind. In „Terminator“ will das Roboternetzwerk Skynet die Menschheit auslöschen, in „Matrix“ hat das gleichnamige Computerprogramm die Herrschaft übernommen, während die Menschen in sargähnlichen Glastanks dahinvegetieren.

Einige Zukunftsforscher sehen uns bereits an der Schwelle zum Zeitalter des Posthumanismus, in dem die Maschinen die Macht übernehmen, die Menschen überflüssig werden und sich der Maschinenlogik unterwerfen. Das zeigt Wirkung: Laut einer Untersuchung des Digitalverbands bitkom vom November 2017 hat jeder zweite Bundesbürger Angst, dass KI den Menschen entmündigt oder sich die intelligenten Maschinen sogar irgendwann gegen den Menschen richten.

Doch man muss sich nicht gleich vor dem Ende der Menschheit fürchten, es reicht schon die Angst vor dem Verlust des Arbeitsplatzes. Aktuelle Studien – beispielsweise des Instituts für Arbeitsmarkt- und Berufsforschung (IAB) – gehen davon aus, dass 25 Prozent der Jobs in Gefahr stehen, von Computern ersetzt zu werden. Direkt betroffen sind demzufolge in Deutschland über acht Millionen Menschen.

Viele Deutsche stehen künstlicher Intelligenz positiv gegenüber

Angesichts solcher Szenarien überrascht es, dass viele Zeitgenossen KI-basierten Anwendungen positiv gegenüber stehen – so ein weiteres Ergebnis der bitkom-Studie. Auf die Frage, ob sie allgemein Künstliche Intelligenz eher als Chance oder eher als Gefahr sehen, entscheiden sich immerhin 48 Prozent für die Chance und nur 47 Prozent für die Gefahr. Über 80 Prozent sind davon überzeugt, dass KI im Straßenverkehr bei der Reduzierung von Staus helfen oder in der Industrie dazu beitragen kann, belastende Tätigkeiten vom Menschen auf Maschinen zu übertragen. Zwei Drittel (64 Prozent) glauben, dass im Kundenservice Anfragen durch KI zuverlässiger bearbeitet werden können.

An diesem Punkt müssen Banken ansetzen, wenn sie KI für interne Prozesse oder im Rahmen ihres Produkt- und Serviceangebot anbieten wollen: Anwendungen schaffen, deren Nutzen die Kunden überzeugt. Mittlerweile gibt es in Europa etliche erfolgreiche Beispiele für den Einsatz von KI: einen virtuelle Berater, über den Kunden Kreditkarten sperren oder wieder freigeben lassen können; Assistenzsysteme für Kundenberater; Systeme für die automatische Beantwortung von Kunden-E-Mails; oder auch Chatbots für den Kundenservice.

KI für die Finanzberatung nutzbar machen

Seit Mitte Juni hat die Consorsbank die Betaversion eines Chatbots – auf der Grundlage von IBM Watson – auf ihrer Website live genommen. Bei diesem digitalen Assistenten handelt es sich um einen ersten Schritt auf dem Weg, KI für die Finanzberatung der Consorsbank nutzbar zu machen. Über den Chatbot können die Kunden leicht, schnell und unkompliziert Informationen über Wertpapiere und Brokerage abrufen.

Der neue digitale Assistent der Consorsbank bietet Wertpapierwissen im Dialog.

Vor dem Start musste der digitale Assistent trainiert werden. Das übernahmen speziell dafür ausgebildete Kuratoren. Dabei wurde das System zunächst mit Trainingsdaten gefüttert und für die Beantwortung von rund 4.000 Fragen fit gemacht – jeweils in Verknüpfung mit einer Absicht, einem so genannten Intent. So soll sichergestellt werden, dass der Chatbot die Fragen unabhängig vom konkreten Wording verstehen und richtig einordnen kann. Denn je mehr sich die Wortwahl von den Trainingsdaten unterscheidet, desto schwerer tut sich der Bot, punktgenau das Anliegen des Fragenden zu erfüllen.

Ein Chatbot, der nie auslernt

Das System muss permanent trainiert werden – auch im produktiven Einsatz. In der ersten Woche nach Livegang der Betaversion unseres Chatbots stellten Kunden bereits 3.000 Fragen. So erhält das System immer mehr Daten über reale Anfragen zu bestimmten Themenbereichen. Diese Erfahrungen tragen dazu bei, dass die Antworten kontinuierlich optimiert und die Fehlerquoten gesenkt werden.

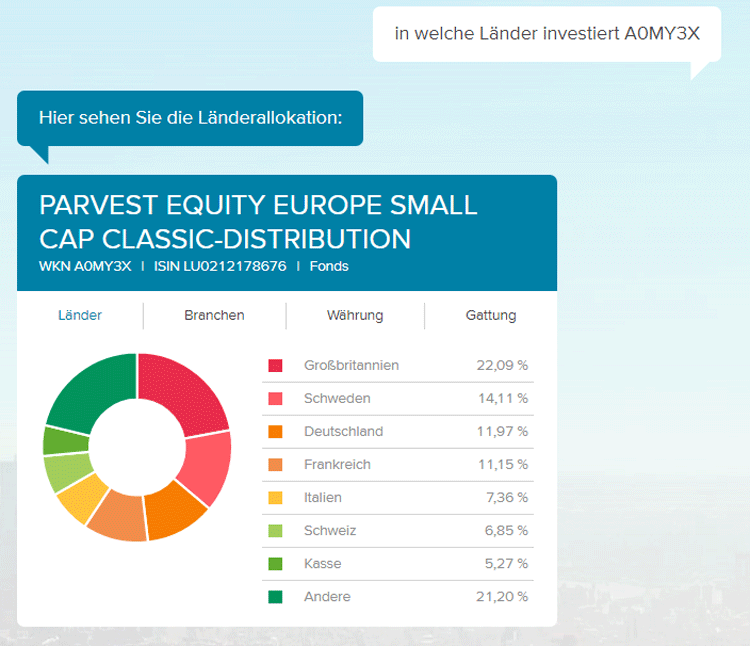

Mit umständlichen Suchen ist jetzt Schluss: Der digitale Assistent zeigt passgenau die gewünschten Informationen.

Der Chatbot soll künftig weiter ausgebaut werden. Dann wird er noch mehr Themenkomplexe abdecken und auch Fragen zu Themen, die nichts mit Wertpapieren oder Finanzen zu tun haben, beantworten können – beispielsweise zum Wetter. Unsere Vision ist, dass er Kunden bei ihren Anlageentscheidungen unterstützt und damit mehr bietet als viele der derzeit gängigen Robo-Advisors, die den Anlegern lediglich eins von einer Handvoll vorgefertigter ETF-Portfolios zuweisen.

KI bietet das Potenzial, noch viel stärker auf persönliche Gegebenheiten einzugehen und gleichzeitig automatisch und individuell zu beraten – immer unter der Maßgabe, dass der Mensch als Supervisor die wichtigste Rolle im Anlageprozess einnimmt. Der Bedarf ist da: Bei einer Umfrage unter Consorsbank-Kunden vom letzten Jahr zeigten sich über 60 Prozent an solch einer digitalen Finanzberatung interessiert – und mit Weiterentwicklung der Angebote wird diese Zahl sukzessive steigen.

Klare Rahmenbedingungen fördern die Akzeptanz

Um die Kunden auf diesem Weg mitzunehmen und Akzeptanz für KI-Anwendungen zu schaffen, müssen Unternehmen jeden Schritt transparent gestalten und sich an Regeln orientieren. Erste Unternehmen oder Verbände haben solche Leitlinien schon entwickelt, beispielsweise Google mit seinen sieben „AI Comandments“ oder in Deutschland die „Empfehlungen für den verantwortlichen Einsatz von KI und automatisierten Entscheidungen“ des Verbands bitkom. Im April hat die EU-Kommission angekündigt, bis Ende 2018 ethische und rechtliche Leitlinien für die Entwicklung künstlicher Intelligenz vorzulegen. Solch ein umfassender Rahmen, an dem sich Unternehmen aller Branchen orientieren können, schafft mehr Klarheit und Sicherheit.

Ein Grundsatz wird in diesem Zusammenhang in nahezu allen Leitlinien genannt: Kunden sollten transparent darüber aufgeklärt werden, wo KI eingesetzt wird und aus welchen Gründen dies geschieht. Umgekehrt geht es gar nicht, den Kunden vorzugaukeln, sie interagieren mit einem Menschen, wenn sie es in Wirklichkeit mit einer Maschine zu tun haben. Das zerstört Vertrauen.

Auf einen weiteren wichtigen Aspekt hat kürzlich Felix Hufeld, Präsident der BaFin, in einem Beitrag über Chancen und Risiken der Digitalisierung hingewiesen. Eine seiner Thesen lautet: „Künstliche Intelligenz kann menschliche Verantwortung nicht ersetzen.“ Verantwortung für die Unternehmensentscheidungen haben nach wie vor Manager aus Fleisch und Blut. Wenn Fehler passieren und dadurch Kunden Nachteile entstehen, dann tragen nicht die Algorithmen dafür die Verantwortung, sondern die Menschen, die diese entwickelt und trainiert haben bzw. diese Entwicklung beauftragt haben.

Veränderung bietet Chancen für alle Beteiligten

Auch in Zukunft wird der Kundenservice von Banken nicht komplett an Maschinen delegiert. Es wird weiterhin Kunden geben, die Wert auf ein menschliches Gegenüber legen, und es wird weiterhin Fälle geben, die einfacher durch ein Telefonat mit einem Servicemitarbeiter zu lösen sind als durch einen Roboter. Diese verschiedenen Zugangswege und Agenten so zur Verfügung zu stellen und zu orchestrieren, dass die Bedürfnisse der Kunden voll erfüllt und gleichzeitig die Effizienz der Bank gesteigert werden, gehört in den kommenden Jahren zu den großen Herausforderungen der Finanzbranche.

Durch den Einsatz künstlicher Intelligenz werden neue Formen der Kundeninteraktion entstehen. Die Automatisierung und effizientere Gestaltung der Prozesse bringen veränderte Arbeitsabläufe mit sich. Innerhalb der Unternehmen werden dadurch ganz neue Rollen und Jobprofile entstehen. Laut einer neuen Studie von Accenture rechnen 60 Prozent der Führungskräfte deutscher Banken damit, dass KI in den nächsten drei Jahren einen Stellenzuwachs in ihrem Institut generieren wird. Angst vor Arbeitsplatzabbau sieht anders aus!