Im Zuge der Digitalisierung stehen Filialen und ihre Zukunft auf dem Prüfstand. Gleiches gilt im Zeitalter von Online und Mobile Banking für SB-Zonen. Vor kurzem hatte ich Gelegenheit, dazu fünf Fragen an Vincenzo Fiore zu stellen, dem Gründer und CEO von Auriga, einem Zulieferer für Omnikanal-Lösungen.

Neun Elemente eines Omnikanal-Banking der Zukunft

Auriga ist ein Spezialist für Software und Dienstleistungen für die Omnikanal-Bank. Die Firma entwickelt unter anderem Bezahlsysteme sowie Lösungen zur Verwaltung von Omni-Channel-Banking-Lösungen für SB-Kanäle, wie Geld- und Cash-Recycling-Automaten. Vor kurzem hat sie eine Niederlassung in Deutschland eröffnet, die sich um die DACH-Region (Deutschland, Schweiz, Österreich) kümmern soll.

Vincenzo Fiore ist Gründer und CEO von Auriga, einem Dienstleister für Banken

Vor kurzem hatte ich die Gelegenheit, dem Gründer der Firma, Herrn Vincenzo Fiore, einige Fragen zu stellen.

Wie steht es um die Zukunft der Bankfiliale?

Der Bank Blog: Der Vertriebskanal Bankfiliale befindet sich offensichtlich in Schwierigkeiten: Ist er vom Aussterben bedroht oder muss er „nur“ überarbeitet werden?

Vincenzo Fiore: Immer mehr Bankkunden verbinden die Nutzung des Schalters mit anderen Kanälen, aber das heißt nicht, dass die Bankfiliale komplett verschwinden wird. Sie wird weiterhin eine entscheidende Rolle in der Kundenbindung spielen, denn die Nähe einer Filiale ist immer noch ein wichtiger Faktor, wenn es um die Wahl einer Bank geht.

Die Filiale muss überarbeitet werden und das haben jetzt die meisten Banken verstanden. Ein wichtiger Treiber dieses Wandels ist die Dringlichkeit, die Filiale in die komplexe IT-Architektur der Omni-Kanal-Bank zu integrieren, um damit dem Kunden einen Service rund um die Uhr gewährleisten zu können und zusätzliche SB-Anwendungen sowie Produkte mit hohem Mehrwert zu bieten.

Heute muss sich jede Bank bemühen, die Betriebskosten zu senken. Das von uns entwickelte Filialmodell ist papierlos und funktioniert soweit möglich ohne Bargeld. SB-Schalter verwalten eigenständig und ohne Zuarbeit die Bargeldbestände. Der Bankmitarbeiter kann sich auf die Beratung konzentrieren und zentrale Tätigkeiten wie Monitoring oder Marketingaktivitäten, die sich an den Kunden richten, durchführen. Somit wird ein fortschrittlicher Kundenservice in Echtzeit geboten.

Worin liegen Innovationen beim Omni-Kanal-Banking?

Der Bank Blog: Auriga bezeichnet sich als Spezialist der Omni-Kanal-Bank. Worin liegt die Innovation der Lösungen?

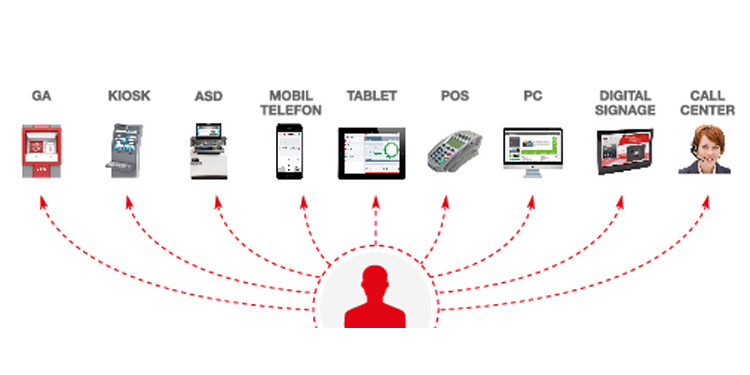

Vincenzo Fiore: Auriga hat sich von Anfang an für die Entwicklung integrierter IT-Architekturen eingesetzt, um eine Multikanal-Bank zu erschaffen, die Dienste rund um die Uhr auf allen Kanäle zur Verfügung stellt: im Internet, Mobil oder auf den unterschiedlichsten SB-Geräten. Die Plattform WWS (WinWebServer) wurde konzipiert, damit alle Kanäle der Bank integriert und zentral gesteuert werden können und der Kunde somit die Möglichkeit hat, den bevorzugten Kanal nach Belieben zu nutzen.

Elemente von Aurigas WinWebServer (WWS) Plattform im Überblick

Die Innovation von WWS ATM, eine Anwendersoftware für ATM-Geräte mit Cash out/in- und Recycling-Funktion, liegt darin, dass sie herstellerunabhängig ist. WWS ATM kann gleichermaßen einwandfrei auf allen auf dem Markt verfügbaren Hardware-Geräten genutzt werden. Dies gibt den Banken eine nicht unerhebliche Freiheit bei der Wahl der Hardware, ein weiterer Faktor, der hilft, bei der Einrichtung und Entwicklung des SB-Kanals Kosten zu reduzieren.

Die Software-Architektur der von Auriga entwickelten Lösung ermöglicht es, die Anwendungslogik vom Nutzerinterface des jeweiligen Bankkanals zu trennen. Dies ermöglicht die Bereitstellung von über hundert Funktionen über den SB-Kanal, wie zum Beispiel: Begleichen von Rechnungen, Überweisungen, Einzahlung von Bargeld, Einlösen von Schecks, PIN-Änderung, Aufladen der Fahrtkarten für öffentliche Verkehrsmittel, Kauf von Eventtickets oder von Karten für Sportveranstaltungen, Auszahlungen von digitalen Coupons oder auch die Möglichkeit, Spenden an gemeinnützige Organisationen zu tätigen.

Der Bank Blog: Warum sollten Banken heute – im Zeitalter des Online und Mobile Banking – überhaupt noch SB-Zonen bereitstellen?

Vincenzo Fiore: Der Anteil der Nutzer, der den Kontostand per Internet Banking bzw. Mobile Banking abrufen oder Aufträge erteilen, steigt von Jahr zu Jahr konstant. Dieser Trend wird sich durch die sogenannten Millennials fortsetzen. Eine Generation, die mit der digitalen Welt aufwächst und in Zukunft die größte Nutzergruppe von Bankendienstleistungen darstellen wird. Wie bereits erwähnt, bedeutet dies nicht, dass die Filiale verschwindet. Mit erneuerten und modernisierten SB-Zone wird die Filiale bestehen bleiben. Denn in erster Linie wird das Bargeld nicht verschwinden und somit besteht weiterhin der Bedarf, es abzuheben, einzuzahlen, Rechnungen zu begleichen, Steuern zu zahlen oder einen Scheck einzutauschen. Hinzu kommt die Gelegenheit für die Bank, den Kunden gezielt zu beraten oder mit einem meeter&greeter zur einfacheren Handhabung des SB-Geräts zu unterstützen. Dies hat auch das Ziel, ein mögliches Gefühl der Vernachlässigung seitens der Bankkunden entgegenzuwirken, das durch den kontinuierlichen Rückgang der Filialen auch hier in Deutschland entstehen könnte.

Was tun für mehr Kundenbindung?

Der Bank Blog: Das Kundenverhalten hat sich in den letzten Jahren stark verändert und als Konsequenz ändern sich die Strategien der Banken für eine stärkere Kundenbindung. Was muss eine Bank tun, um den Bedürfnissen des Kunden entgegen zu kommen?

Vincenzo Fiore: Der heutige Bankkunde ist anspruchsvoller und kennt das Potential der Technologie. Deshalb erwartet er von seiner Bank die bewährten traditionellen Leistungen zusammen mit der Innovationskraft der neuen Finanzdienstleister, die vielfältige Onlinedienste und Apps für Mobile Banking und Mobile Payment zur Verfügung stellen.

Der Kunde ist für eine Bank sehr wertvoll. Deshalb muss eine Bank versuchen, die Bedürfnisse der Kunden zu verstehen und Produkte anzubieten, die es schaffen, die jeweiligen Erwartungen zu erfüllen. Unsere Aufgabe besteht darin, die Banken hierbei zu unterstützen, indem wir die passendsten technologischen Instrumente zur Erreichung dieser Ziele zur Verfügung stellen. Diesbezüglich wurden kürzlich in Italien die Ergebnisse einer von Auriga beauftragen Studie mit dem Titel „Die Bank, die ich mir wünsche“ veröffentlicht. Ziel der Umfrage, an der 800 Bankkunden teilnahmen, war es zu verstehen, welche die Bedürfnisse des Endkunden sind und somit zu analysieren, welche die geeigneten Mittel sind, die zu einer immer besseren Kundenerfahrung beitragen.

Unsere 25-jährige Erfahrung an der Seite von Banken hat uns gelehrt, dass der Kunde es immer öfters wünscht, den bevorzugten Kanal je nach Transaktion beliebig auswählen zu können. Der Kunde möchte, dass man ihn mit personalisierten Services auf allen Kanälen anspricht und, dass seine Banking Experience überall zur Verfügung stellt: Sei es Zuhause, unterwegs, am ATM oder am SB-Kiosk. Gleichzeitig sagt uns unsere Erfahrung auch, dass der Kunde weiterhin die Filiale seiner Bank als wichtigen Anlaufpunkt als physischer Standort für den persönlichen Kontakt mit einem Berater sehen wird, wann immer Unsicherheiten aufkommen sollten oder, um bei Banktransaktionen und komplexeren Finanzthemen Unterstützung zu erhalten.

Wird das Bargeld abgeschafft?

Der Bank Blog: In letzter Zeit wird in Deutschland die Zukunft des Bargelds stark diskutiert. Können Sie sich die Abschaffung des Bargelds in den nächsten zehn Jahren vorstellen?

Vincenzo Fiore: Der Trend, der immer mehr bargeldlose Zahlungen sieht, kann nicht rückgängig gemacht werden. Es ist klar, dass in Zukunft immer weniger Bargeld im Umlauf sein wird. Dies bedeutet jedoch nicht, dass Banken sich mit dem Verschwinden des Bargelds in den nächsten zehn Jahren auseinandersetzen müssen. Vor allem in Ländern wie Deutschland, wo die Möglichkeit der Barzahlung als persönliche Entscheidungsfreiheit angesehen wird und eine Form der Wahrung der Privatsphäre darstellt, werden Münzen und Scheine auch in den nächsten Jahren noch eine wichtige Rolle im alltäglichen Leben spielen.

Aus unseren eigenen Erfahrung raten wir Banken dazu, die Dringlichkeit des Fortschritts nicht zu unterschätzen und zu einer kompletten Integration der Kanäle, die den Kunden zur Verfügung stehen, zu gewährleisten. Wird die Banking Experience als eine ganzheitliche Kundenerfahrung wahrgenommen, ist der Kunde dazu geneigt, die diversen Kanäle je nach Bedarf zu nutzen. Das gleichartige Implementieren aller Bankenkanäle ermöglicht einen gleichmäßigen und reibungslosen Wechsel von Bargeld-Transaktionen zu Internet- oder mobilen Transaktionen für die Banken selbst.