Asymmetrische Informationen können jederzeit auftreten. Selbst wenn man sie erwartet, kann es sein, dass man sie einfach nicht sieht. Denn sie verstecken sich überaus geschickt und sind schwer zu entdecken – außer man hat die berühmten „deep pockets“ und bekommt den „two-second-early-peek“.

Auch in Zeiten der Digitalisierung gibt es asymmetrische Informationen.

Im ersten Teil dieser Beitragsserie wurde auf die Notwendigkeit einer dritten Kategorie im bisher bipolaren Modell der Principal-Agency-Theory hingewiesen. Auch der Einführung einer weiteren – ortsbezogenen oder räumlichen – Dimension wurde das Wort geredet. In diesem zweiten Teil werden daher konkrete Trading-Events aus der jüngeren Vergangenheit herangezogen, um die aufgestellten Forderungen zu unterlegen und an der Realität zu spiegeln.

Die zeitliche Dimension von Informationsasymmetrien

Wenn von zeitlicher Informationsasymmetrie die Rede ist, wird meist von ex-ante und ex-post, also der Möglichkeit einer vor oder nach der Transaktion respektive Vertragsabschluss auftretenden Asymmetrie gesprochen. In Anbetracht der Handelszeiten von HFT-Systemen (Hochfrequenztrading)muss an dieser Stelle eine dritte zeitliche Dimension eingeführt werden, die „real-time“ auftretende Asymmetrie.

Sie berücksichtigt den Umstand, dass bei HFT-Systemen zwischen Vergangenheit und Zukunft – wie im ersten Beitragsteil bereits angesprochen – nur wenige Nano-Sekunden liegen. Der Vorteil liegt auf der Hand: Durch die weitere zeitliche, auch micro-temporality genannte, Fraktionierung in ex-ante/real-time/ex-post können Handelsvorgänge und einhergehende Asymmetrien im zeitlichen Kontext differenziert erfasst und letztlich ihre Intensität qualitativ beurteilt werden. Denn es gibt von Zeit zu Zeit sehr ungewöhnliche Handelsvorgänge, die für die analogen Augen des (Markt-)Betrachters aber unsichtbar sind – und bis vor wenigen Monaten auch für die Börsenbetreiber selbst unter der Wahrnehmungsschwelle lagen.

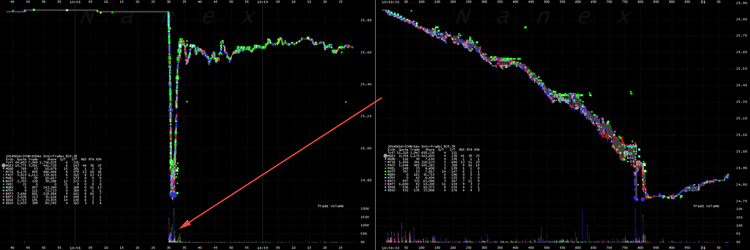

Zur Veranschaulichung sollen die beiden nachfolgenden Charts des Flash-Crashs der Schwab-Aktie ($SCHW, Börsenwert > 30 Mrd. USD) vom 16.06.2014 dienen. Beide bilden den Zeitraum von rund eine Sekunde ab, der den meisten Menschen zufolge in der Gegenwart zu verorten ist, also Real-Time. Nimmt man aber die Perspektive eines HFT-Systems ein und wählt den Zeithorizont im Millisekunden-Bereich wird deutlich, dass sich innerhalb dieser einen Sekunde tausendfach Handelsvorgänge – konkret 2.974 – ergeben haben und der Absturz beileibe nicht so steil ist, wie das Bild links vermuten lässt. Für menschliche Marktteilnehmer war es ein Sturz ins Bodenlose, für Algo-Trader ein Festtag mit tausendfachen Arbitragechancen.

Das linke Bild zeigt den Ablauf des Flash-Crashs der Schwab-Titel ($SCHW) am 16.Juni 2014 über einen Zeitraum von rund 1:30 Minuten (das markierte Tief dauert 1:30 Sek.) Innerhalb dieser eineinhalb Sekunden wurden 2.974 Trades abgewickelt. Das rechte Bild zeigt denselben Zeitausschnitt von 1,5 Sekunden im Handel der Schwab-Aktie ($SCHW) in einer zeitlichen Auflösung im Millisekundenbereich und visualisiert so die Gegenwart in einer zeitlichen Reihe – die oben angesprochene micro-temporality. (Quelle: nanex.net)

Das Beispiel der Schwab-Aktie kann geradezu als Paradebeispiel herangezogen werden, dass die bipolare und vor allem rein zeitliche Betrachtung von Informationsasymmetrien in digitalisierten Finanzmärkten zu kurz greift.

Ex-ante auftretende Informationsasymmetrien

Ein Beispiel für ex-ante (nachträglich) auftretende Informationsasymmetrien ist die Informationspanne vom 18.09.2013 im US-amerikanischen Federal Open Market Committee, FOMC (Offenmarktausschuss), in dem die Geld- und Währungspolitik der USA beschlossen wird. Hier kam es zu einer ex-ante vorliegenden Informationsasymmetrie, die in den Informations- und Handelssystemen begründet liegt und somit ein starker Hinweis auf den bereits thematisierten „Ort der Informations-Aufnahme“ ist.

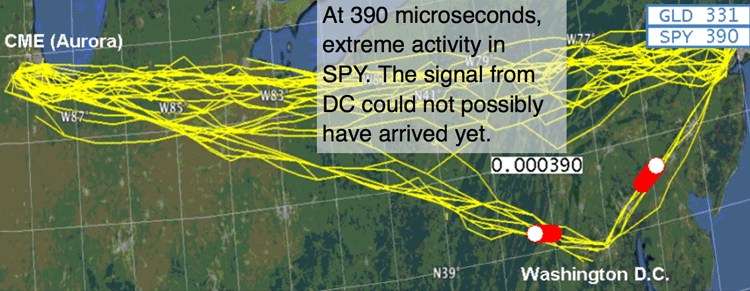

So wurden bei dem in New York gehandelten SPDR S&P 500 ETF sowie bei physischem Gold extreme Handelsbewegungen bereits 0,00039 Sek. nach der Veröffentlichung des „no taper“ (keine Ausweitung des Kaufprogramms; vgl. Fed 2013) um exakt 02:00 Uhr p.m. Washington DC verzeichnet. Die Besonderheit daran: Das war noch vor dem frühestmöglichen physikalischen Zeitpunkt, den die Nachricht in Lichtgeschwindigkeit von Washington nach New York benötigt hätte! Und an der Chicago Mercantile Exchange (CME, Aurora, IL) wurden 0,001621 Sek. (=1,621 ms) nach 02:00 Uhr p.m. starke Aktivitäten in Gold Futures verzeichnet – auch das erfolgte somit BEREITS VOR dem physikalisch möglichen Eintreffen der Nachricht. Da ist es also, das Raum-Zeit-Kontinuum aus Raumschiff Enterprise!

This is a “blind spot“ in U.S. law

Verursacht wurde diese Asymmetrie durch die seinerzeit übliche Praxis, Newsagenturen und anderen News-Lieferanten wenige Sekunden vor Veröffentlichung Einblick in die Zahlen zu gewähren sowie dem Umstand – das ist ein entscheidender Punkt –, dass diese Information nicht in der Lockup-Facility in Washington DC, sondern direkt in den primären Datencentern der CME in Aurora (IL) und der NASDAQ in Carteret (NJ) hinterlegt war. Also in den Börsensystemen selbst!

Co-Location-Mieter hatten somit ex-ante Zugang zu diesen handelsrelevanten Daten. Hallo? Bock & Gärtner? Co-Location bedeutet, dass die Handelssysteme der großen institutionellen Marktakteure oder auch die der HFT-Systeme im Abstand von wenigen Metern mit armdicken Glasfaserbündeln am Securities Information Processor (SIP) hängen. Zum SIP und dem erst vor wenigen Monaten behobenen Problem der Verarbeitungsgeschwindigkeit werde ich im dritten Teil dieser Reihe noch einmal zurückkommen. An dieser Stelle sei erneut auf die aussagekräftige Darstellung von Eric Hunsader verwiesen:

Einstein and The Great Fed Robbery: Das FED „No Taper“-Leak vom 18.09.2013 hat die physikalischen Gesetzmäßigkeiten nicht in Frage gestellt, wohl aber die Finanzmarktgesetze! (Quelle: Nanex.net)

In Zeiten maschinenlesbarer Informationen, die in computergestützte Handelsprogramme Eingang finden, wird die Bedeutung von ex-ante vorliegenden, handelsrelevanten Informationen besonders deutlich. Sie ermöglichen meist vollständig risikolose Erträge und widersprechen dem Grundgedanken eines vollständigen Marktes. Der im Weißen Haus für Ethikfragen zuständige Jurist, Richard Painter, sagte bereits 2013: „This is a „blind spot“ in U.S. law”.

Real-time auftretende Informationsasymmetrien

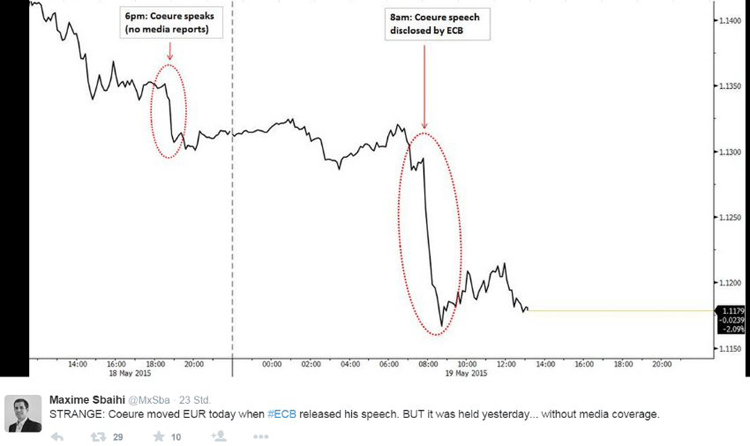

Gerade in real-time-kommunizierenden Märkten mit Instant-Messaging-Tools können Informationsasymmetrien erhebliche Auswirkungen auf die Märkte haben. So kam es im Zusammenhang mit der Ausweitung des EZB-Programms „Quantitative Easing“ im Mai 2015 zu einer veritablen Real-Time-Informationsasymmetrie, als EZB-Direktor Benoit Cœuré in einer nicht-öffentlichen Rede vor ausgewählten institutionellen Investoren (Hedgefonds-Managern) die noch vor den Sommerferien beginnende Ausweitung des Anleihekaufprogramms der EZB ankündigte. Das Ergebnis dieser handelsrelevanten Information war, dass der Kurs des Euro gegenüber dem US-Dollar noch während der Rede (also real-time) innerhalb von Sekunden von 1,1350 USD auf 1,130 USD fiel (-0,44 Prozent), wie die nachfolgende Abbildung verdeutlicht.

Die Krux an der ex-ante / real-time oder ex-post auftretenden Informations-Asymmetrie ist deren Wandelbarkeit. Was dem einen Marktteilnehmer ex-ante scheint, ist für andere längst alter Wein in alten Schläuchen. (Quelle: Maxime Sbaihi)

Ex-Post auftretende Informationsasymmetrien

Als die Rede am nächsten Tag, 19. Mai 2015, 08:00 Uhr, also ex-post für die Zuhörer vom Vortag, veröffentlicht wurde, fiel der Eurokurs um weitere 1,2 Prozent auf unter 1,115 USD im Tief. Die real-time auftretende und nur durch digitale real-time-Kommunikation und real-time-Handel möglich werdende asymmetrische Informationsverteilung zugunsten der Zuhörer führte zu einem Wertverlust eben jener Marktakteure, die ex-post über die bevorstehenden Maßnahmen informiert wurden.

Streng an den Direktiven der EZB orientiert hätte diese Informationsasymmetrie nicht auftreten dürfen. „The members of the Executive Board re-affirm their adherence to the quiet period principle, whereby speeches and public remarks, given in the seven days prior to each scheduled monetary policy meeting of the Governing Council, should not be such as to influence expectations about forthcoming monetary policy decisions” – verlangen zumindest die selbstverordneten Guiding Principles EZB. Laut verschiedener Finanzmarktteilnehmer sind Verstöße dagegen aber keine Einzelfälle, sondern eher die Regel.

Vielschichtige Markteinflüsse asymmetrischen Informationen

Die Beispiele zeigen, dass der Market Impact einer asymmetrischen Information einem deutlich komplexeren und vielschichtigeren Prozess unterliegt, als es eine bipolare und eindimensional ausgerichtete Theorie zu erklären vermag. Die neu eingeführte dritte Kategorie real-time auftretender Asymmetrien reicht – wie im ersten Teil angesprochen – daher nicht aus, um Asymmetrien ausreichend unterscheiden und klassifizieren zu können.

Im kommenden dritten Teil möchte ich daher die „Ortsverlagerung“ von Handels-Transaktionen fokussieren und damit die „Raum-Komponente“ in die Principal-Agency-Theory einführen. Diese Ortsverlagerung von Informationsasymmetrien lässt sich am „Ort der Orderausführung“ erkennen und erlaubt in Verbindung mit der zeitlichen Dimension dann den tatsächlichen Market Impact einer asymmetrisch auftretenden Information zu erfassen. Zweidimensional und tripolar! Klingt wieder nach Raumschiff Enterprise!