Das Ertragspotenzial von Zahlungsverkehrsdienstleistungen wächst seit Jahren deutlich, Tendenz weiter steigend. Banken und Technologieunternehmen, die von diesem Zukunftsmarkt profitieren wollen, müssen die wesentlichen Trends antizipieren und in ihrer Strategie berücksichtigen.

Der Bereich Zahlungsverkehr bietet gewaltiges Ertragspotential.

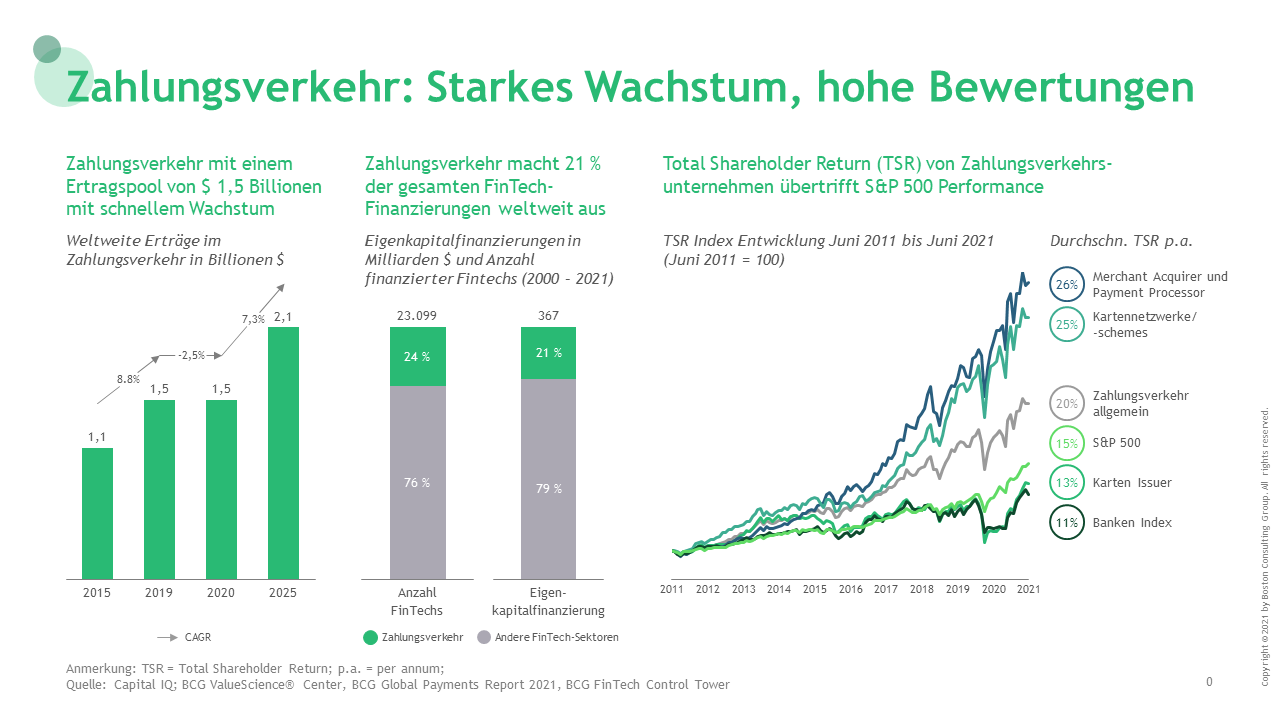

Der Markt für Payments unterliegt – getrieben von technologischen Innovationen wie mobilen oder alternativen Bezahlmethoden, regulatorischen Entwicklungen wie PSD2 in Europa und dem Eintritt neuer Wettbewerber wie FinTechs und BigTechs – starken Veränderungen. Und er wächst seit Jahren dynamisch. Payments ist zum integralen Bestandteil der Wertschöpfungskette in vielen Branchen avanciert. Lagen die globalen Erträge im Zahlungsverkehr 2015 bei rund 1,1 Billion US-Dollar, betrugen sie 2020 bereits rund 1,5 Billionen US-Dollar – dies entspricht einer jährlichen Wachstumsrate von nahezu neun Prozent. Selbst wenn man davon ausgeht, dass sich das Wachstum aufgrund der Covid-19-Pandemie in einigen Märkten und Segmenten etwas verlangsamt, sind zukünftige jährliche Steigerungsraten bis zu sieben Prozent realistisch. Entsprechend liegt der weltweite Ertragspool im Zahlungsverkehr 2025 voraussichtlich bereits bei mehr als 2,1 Billionen US-Dollar.

Einige wichtige Entwicklungen im Bereich Zahlungsverkehr.

Die gute Zukunftsperspektive des Zahlungsverkehrs zeigt sich auch im Verhalten der Kapitalgeber, die in den vergangenen 20 Jahren mehr als 75 Milliarden US-Dollar und damit rund ein Fünftel aller FinTech-Investitionen in Firmen platzierten, die sich auf Payments fokussieren. Insgesamt existieren weltweit bereits mehr als 6.000 FinTechs mit Zahlungsverkehrsschwerpunkt.

Zahlungsverkehrsunternehmen profitieren von dem attraktiven Ertragspool und der wachsenden Bedeutung des Themas Payments. Sie haben sich in den letzten Jahren in ihrer Börsenperformance oft deutlich besser entwickelt als Banken und der S&P 500, wenn man den Total Shareholder Return aus Kursentwicklung und Dividendenzahlungen zugrunde legt.

Die hohe Relevanz von Skaleneffekten und technologischen Innovationen befördern zudem Fusionen und Übernahmen. Zahlreiche M&A-Aktivitäten – getrieben von Private-Equity-Unternehmen und strategischen Investoren – verändern die Zahlungsverkehrsbranche. Darunter befinden sich auch Megadeals wie zuletzt 2020 in Europa zwischen den börsennotierten französischen Unternehmen Worldline und Ingenico, die zum viertgrößten Zahlungsdienstleister weltweit fusionierten. Der italienische Wettbewerber Nexi hat im gleichen Jahr sowohl das italienische Unternehmen Sia als auch die dänische Nets übernommen.

Vielfalt an Marktteilnehmern und Bezahlverfahren

Das Payments-Ökosystem ist weit gefasst und beinhaltet sowohl die traditionellen Anbieter von Zahlungsverkehrsprodukten – Issuer, Kartennetzwerke, Acquirer, ZV-Dienstleister und Banken – als auch FinTechs und BigTechs als neue Marktteilnehmer. Kunden beziehungsweise Nutzer der Zahlungsverkehrsdienstleistungen können Konsumenten, Händler und Unternehmen sein.

Ein Überblick über das Ökosystem Zahlungsverkehr.

Neue Technologien und Anbieter haben in den vergangenen Jahren dafür gesorgt, dass Kunden neben den Klassikern – also Bargeld, Kartenzahlung, Überweisung und Lastschrift – auch neue Bezahlverfahren nutzen können. Hierzu zählen Echtzeitüberweisungen, kontaktlose Kartenzahlungen, Mobile Payments, digitale Wallets wie Paypal und Buy-now-pay-later-Bezahlverfahren.

Sechs zentrale Treiber für Veränderungen

Der Markt für Zahlungsdienstleistungen wird dabei von den folgenden sechs Trends beeinflusst:

- Bargeldloses Bezahlen boomt,

- Kundenbedürfnisse wandeln sich,

- Neue Bezahlmethoden etablieren sich,

- Datengetriebene Geschäftsmodelle kommen,

- Infrastruktur muss sich erneuern,

- Neue Wettbewerbslandschaft entsteht.

Diese sechs wichtigen Trends prägen die Zukunft des Zahlungsverkehrs.

1. Bargeldloses Bezahlen boomt

Dafür gibt es im Wesentlichen drei Gründe: Erstens erhalten immer mehr Verbraucher in Entwicklungsländern Zugang zu Bank- und Finanzdienstleistungen. Zweitens wachsen E- und M-Commerce weltweit weiterhin stark und drittens ändern sich die Verbrauchergewohnheiten vor allem beim Bezahlen an der Ladenkasse, wo kontaktlose Karten, das Smartphone und Bezahlverfahren wie Apple oder Google Pay immer mehr an Akzeptanz gewinnen. Die Covid-19-Pandemie hat dies noch verstärkt.

2. Kundenbedürfnisse wandeln sich

Payments-Prozesse müssen genauso einfach, sicher und verständlich sein, wie die Nutzung von Amazon oder Netflix. Entsprechend integrieren Händler den Bezahlvorgang immer stärker in ihre Customer Journey. Sie nutzen Transaktionsdaten und Loyalitätsprogramme, um das Kundenverhalten besser zu verstehen und Kundenbedürfnisse gezielter bedienen zu können. Zudem automatisieren Unternehmen im B2B-Geschäft weltweit ihre Procure-to-Pay-Prozesse, wobei die Integration des Bezahlvorgangs ein wichtiger Bestandteil ist.

3. Neue Bezahlmethoden etablieren sich

Zahlreiche innovative Bezahlmethoden wurden in den vergangenen Jahren eingeführt. Beispielsweise kontaktlose Karten, Mobile Payments wie etwa Apple oder Google Pay oder Echtzeitüberweisungen. Buy-now-pay-later-Produkte kombinieren den Bezahlvorgang mit einer einfach verständlichen, modernen Konsumgüterfinanzierung ohne aufwändige Kreditwürdigkeitsprüfung.

4. Datengetriebene Geschäftsmodelle kommen

Über die Bezahlvorgänge gelangen Zahlungsverkehrsdienstleister und Banken an wertvolle Informationen über Kunden und Transaktionen. Dieser Datenschatz, ausgewertet mit KI-basierten Analysemethoden, ermöglicht Händlern unter anderem ein besseres Verständnis der Kundenpräferenzen, personalisierte Angebote und die Gestaltung von Loyalitätsprogrammen.

5. Infrastruktur muss sich erneuern

Die Zahlungsverkehrsinfrastruktur unterliegt einer Modernisierungswelle. Die Einführung von mittlerweile mehr als 50 Realtime-Payments-Systemen weltweit oder die globale Etablierung des Nachrichtenstandards ISO 20022 für den grenzüberschreitenden Zahlungsverkehr, die bei vielen Banken in den nächsten Jahren ansteht, sind Beispiele für die kosten- und ressourcenintensiven IT-Projekte, die Marktteilnehmer in diesem Kontext bewältigen müssen.

6. Neue Wettbewerbslandschaft entsteht

Typische Motive für Fusionen und Übernahmen sind die Realisierung von Skaleneffekten, geografische Expansion, und der Zukauf von Kompetenzen. Dabei fällt auf, dass sich die Grenzen zwischen den Marktteilnehmern entlang der Wertschöpfungskette immer mehr öffnen: Offline-Acquirer entwickeln Onlineangebote, typische Online-Acquirer wie etwa Adyen bieten auch Zahlungsverkehrslösungen an der Ladenkasse an. Kreditkartennetzwerke wie Visa, Mastercard und American Express diversifizieren ihr Portfolio über den Zukauf von Open Banking/API-Anbietern oder Account-to-Account Zahlungsverkehrsanbietern. Buy-now-pay-later-Anbieter wie Klarna erweitern ihr Angebot sukzessive, beispielsweise um Girokonten und Debit-/Kreditkarten. Darüber hinaus drängen Technologieplattformen wie Shopify und Anbieter von B2B-Software wie Coupa in das Geschäft mit Bank- und Zahlungsverkehrsprodukten.

Anspruchsvolle Agenda

Für die Marktteilnehmer ergeben sich in diesem dynamischen Umfeld unterschiedliche Herausforderungen, je nachdem in welchem Teil der Zahlungsverkehrswertschöpfungskette sie tätig sind. Einige zentrale Punkte betreffen aber alle Zahlungsverkehrsdienstleister gleichermaßen – unabhängig von ihrer Rolle im Payments-Ökosystem:

- Banken und spezialisierte ZV-Anbieter müssen sich um die Weiterentwicklung und Optimierung ihres Produkt- und Serviceportfolios kümmern. Dabei gewinnen Lösungen und Services, die über die reine Abwicklung der Zahlungstransaktion hinausgehen und dem Kunden einen Mehrwert bieten, zunehmend an Bedeutung.

- Die Marktteilnehmer müssen die Digitalisierung ihrer Prozesse deutlich beschleunigen, um die gesteigerten Kundenbedürfnisse der Konsumenten bzw. der Firmenkunden zu erfüllen. Dies schließt auch eine Modernisierung der Payments-Infrastruktur mit der Integration neuer Zahlmethoden und Nachrichtenstandards, sowie Nutzung von Cloud-Infrastruktur und modernen API-Schnittstellen ein.

- Zentrales strategisches Ziel ist die Transformation zu einer datengestützten Organisation. Dadurch können Banken und Zahlungsdienstleister – im Rahmen der datenschutzrechtlichen Rahmenbedingungen – mit Hilfe von künstlicher Intelligenz die Transaktionsdaten bestmöglich nutzen, um interne Prozesse zu optimieren, das Kundenerlebnis zu verbessern oder neue datengetriebene Produkte und Services anzubieten.

- Risikomanagement und Compliance müssen im Zahlungsverkehr weiter professionalisiert werden, um Betrugs- und Kreditrisiken aktiv zu steuern sowie Geldwäsche-, Terrorismusfinanzierungs- und Sanktionsrisiken vorzubeugen.

- Das Management der Marktteilnehmer muss die Möglichkeiten von strategischen Partnerschaften und M&A regelmäßig und aktiv evaluieren. Dies trägt auch der zunehmenden Bedeutung von Plattformen und Ökosystemen sowohl im Privat- als auch Firmenkundengeschäft Rechnung.