Skandinavien gilt als Vorreiter auf dem Gebiet digitaler Finanzdienstleistungen. Darüber, was hinter dem Erfolg nordischer FinTechs steckt und was man daraus lernen kann, habe ich mich mit Fredrik Ulvenholm, CEO des schwedischen FinTech-Enablers vilja, unterhalten.

Skandinavien gilt als Vorreiter auf dem Gebiet digitaler Finanzdienstleistungen.

Seit vor einigen Jahren der FinTech-Trend nach Europa übergeschwappt ist, haben sich vor allem skandinavische Länder zu einem Motor der Digitalisierung von Finanzdienstleistungen entwickelt. Sie brachten bisher bereits einige bedeutsame FinTechs wie Klarna, Tink und iZettle (Schweden), Lunar (Dänemark) und Enfuce (Finnland) hervor.

Und auch die nordischen Banken gehören zu den digitalen Vorreitern und bieten viele innovative Lösungen an, die bei den Verbrauchern beliebt sind und gleichzeitig neue Einnahmequellen für Unternehmen schaffen. Beispiele sind etwa Persönliches Finanz Management (PFM), aber auch Lösungen für Mobile Banking und Mobile Payment.

Interview mit Fredrik Ulvenholm, CEO vilja

Um herauszufinden, warum FinTech gerade im Norden so populär ist und was genau hinter der Innovationskraft Skandinaviens steckt, habe ich mich mit Fredrik Ulvenholm unterhalten. Der Betriebswirt ist CEO des schwedischen FinTech-Enablers vilja und verfügt über mehr als 15 Jahre internationale Erfahrung in der Softwareentwicklung für den Finanzsektor.

Sein Unternehmen, Vilja Retail Financing, arbeitet an der nächsten Generation von Zahlungsangeboten in Echtzeit für den Handel mit einer automatischen Verknüpfung von Zahlungs- und Kreditoptionen.

Fredrik Ulvenholm ist CEO des schwedischen FinTech-Enablers vilja.

FinTech in Skandinavien ist „hot“

Der Bank Blog: Es gibt viele Unicorns aus der FinTech-Szene, die aus den nordischen Ländern kommen, insbesondere aus Schweden – was steckt hinter diesem „nordischen Boom“?

Fredrik Ulvenholm: Ich glaube, dass die Erfolge eben dieser beflügelnd wirken. Heute blicken junge Spitzentalente auf die jüngsten Erfolgsstorys bei Klarna, iZettle und Spotify. An der Entwicklung des nächsten Unicorns zu arbeiten, wird so automatisch zu einem Traum vieler.

Ein weiterer wichtiger Aspekt ist das solide Fundament. Wie in vielen europäischen Ländern ist die Hochschulbildung kostenlos und dazu mit einem ausgezeichneten öffentlichen Sicherheitsnetz verbunden. Die Menschen trauen sich, ihre Zeit und ihr Geld in eine neue Idee zu investieren. Zudem haben die Regierungen Skandinaviens schon früh die Bedeutung der Konnektivität erkannt. So wurden hier massive Investitionen getätigt, um 4G als Mobilfunkstandard nahezu flächendeckend verfügbar zu machen.

Dazu kommt, dass die FinTech-Industrie in Skandinavien als heißester Investitionsbereich im Umfeld neuer Technologien gesehen wird. Entsprechend hoch ist das Funding und das damit verbundene exponentielle Wachstum. Stockholm ist nach dem Silicon Valley der zweitgrößte Standort, wenn es darum geht, pro Kopf der Bevölkerung Unternehmen mit Risikokapital in Milliardenhöhe zu schaffen.

Die Schweden akzeptieren, dass alles digitaler wird

Der Bank Blog: Was unterscheidet Ihrer Meinung nach die schwedische FinTech-Szene von der deutschen?

Fredrik Ulvenholm: Ich denke, zwei wichtige Faktoren machen uns da ein wenig einzigartig. Zum einen haben die Schweden ein großes Vertrauen in die Banken und die Regierung. Die Menschen akzeptieren, dass alles immer digitaler wird. Zum anderen treibt das Ziel, eine bargeldlose Gesellschaft zu werden, viele FinTech-Initiativen an. Heute sind über 80 Prozent der Transaktionen in Schweden bargeldlos. Selbst kleine Kinder benutzen eine Kreditkarte oder die Mobile Payment App „Swish“, die übriges von über 2/3 der schwedischen Bevölkerung verwendet wird. Man kauft buchstäblich bargeldlos eine Banane.

Der Bank Blog: Sehen Sie im Vergleich zu den letzten Jahren einen Unterschied in den Erwartungen, die der Kunde heute an seine Bank hat?

Fredrik Ulvenholm: Die Nachfrage nach digitalen Dienstleistungen nimmt ständig zu und die Kunden erwarten, dass sie ihre Bankdienstleistungen jederzeit und überall in Anspruch nehmen können. Heutzutage besuchen nur wenige Menschen tatsächlich die physische Bankfiliale. Insbesondere die jüngere Generation besucht die Bank nicht einmal mehr, wenn der Hauskauf ansteht. Dies übt einen enormen Druck auf die traditionellen Banken aus sich zu verändern. Erst kürzlich hat Schwedens zweitgrößte Bank, die Svenska Handelsbanken, angekündigt, dass sie die Hälfte ihrer Filialen schließen und stattdessen stark in digitale Kanäle investieren wird.

Dies ist eine riesige Chance für Neo-Banken und Challenger-Banken mit Digital-First-Mindset, ohne (IT-) Altlasten und in der Cloud zuhause. Das Rennen ist eröffnet und die Devise lautet: Liefern Sie erstklassige Lösungen, die ein bequemes und personalisiertes Erlebnis in einer nahezu vollständig digitalen Umgebung bieten.

Finanzdienstleister müssen neue Bedürfnisse schaffen

Der Bank Blog: Also, was ist Ihrer Meinung nach nötig, um erfolgreich zu sein?

Fredrik Ulvenholm: Sie müssen verschiedene Lösungsansätze ständig erneuern, testen und bewerten. Finanzdienstleister müssen den Versuch wagen, Bedürfnisse zu schaffen, von denen der Kunde nicht einmal wusste, dass sie vorhanden sind. Um dies zu ermöglichen, müssen Sie sicherstellen, dass Sie über eine flexible, skalierbare und intuitive Plattform verfügen, die dies unterstützt. Eine Finanzplattform, die lediglich sicher und compliant ist, reicht heute nicht mehr aus.

Der Bank Blog: Haben Sie Beispiele für innovative Ideen, die in Schweden erfolgreich sind, aber Deutschland noch nicht erreicht haben?

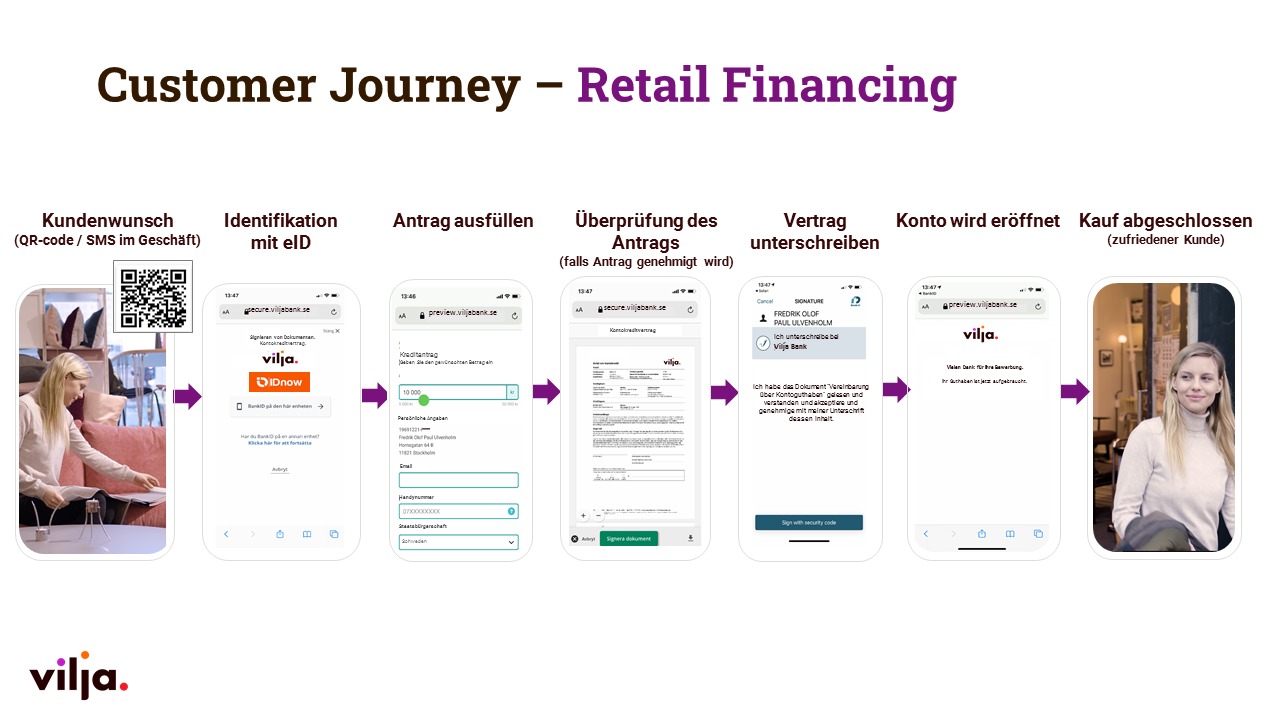

Fredrik Ulvenholm: Ein Beispiel, das in Schweden immer beliebter wird, ist das Retail Financing – sowohl in physischen Geschäften als auch online. Denken Sie sich folgendes Szenario: Sie gehen als Kunde in ein Möbelgeschäft und finden ein Sofa, das Ihnen gefällt, haben aber leider nicht genug Geld auf Ihrem Konto. Nun gibt es zwei Möglichkeiten: die erste wäre es, bei Ihrer Hausbank ein Ratenkredit zu beantragen, die zweite, Sie lassen das Sofa über das Möbelgeschäft direkt am Verkaufsschalter finanzieren. Beide Optionen können erfahrungsgemäß sowohl zeitaufwändig als auch umständlich sein und verringern die Wahrscheinlichkeit eines abgeschlossenen Kaufs erheblich.

Verbessertes Kundenerlebnis durch einen sehr schnellen und reibungslosen Antragsprozess direkt im Geschäft ohne unangenehme Ablehnungen durch das Verkaufspersonal.

Wenn man stattdessen ein reibungsloses und bequemes Kauferlebnis für den Kunden generiert, erhöht man die Wahrscheinlichkeit eines Geschäftsabschlusses um ein Vielfaches. Die Kunden könnten so direkt im Laden einen Kredit beantragen und die Genehmigung oder Ablehnung in Echtzeit erhalten – und das durch einfaches Scannen eines QR-Codes oder Senden einer einzigen SMS. Kein langes Warten mehr, keine langsamen Antwortzeiten mehr und keine peinlichen Situationen, wenn es an der Ladentheke des Einzelhändlers zur Ablehnung kommt.

Um dies darstellen zu können, sollte die Finanzplattform einen reibungslosen Antragsprozess anbieten, in der Lage sein Kredit- und Personendaten aus verschiedenen Quellen in Echtzeit abzurufen und zu verarbeiten sowie einen ausgeklügelten automatischen Entscheidungsprozess zu Grunde legen.

Der Bank Blog: Glauben Sie, dass dies auch in Deutschland funktionieren würde?

Fredrik Ulvenholm: Die Idee bietet Vorteile für alle. Für die Bank ist es eine tolle Möglichkeit mit den Kunden in der letzten Phase ihrer Einkaufsreise in Kontakt zu treten, der Einzelhändler kann die Verkaufszahlen steigern, ohne den Preis zu senken und der Verbraucher erhält eine flexible und bequeme Zahlungsoption.

Der Bank Blog: Vielen Dank für das Gespräch.