Deutsche FinTech-Startups verzeichnen in diesem Jahr einen regelrechten Übernahmeboom. Die meisten Käufer sind allerdings weder Banken noch Versicherungen. Dennoch ergibt sich in vielen Fällen eine Win-Win-Situation.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

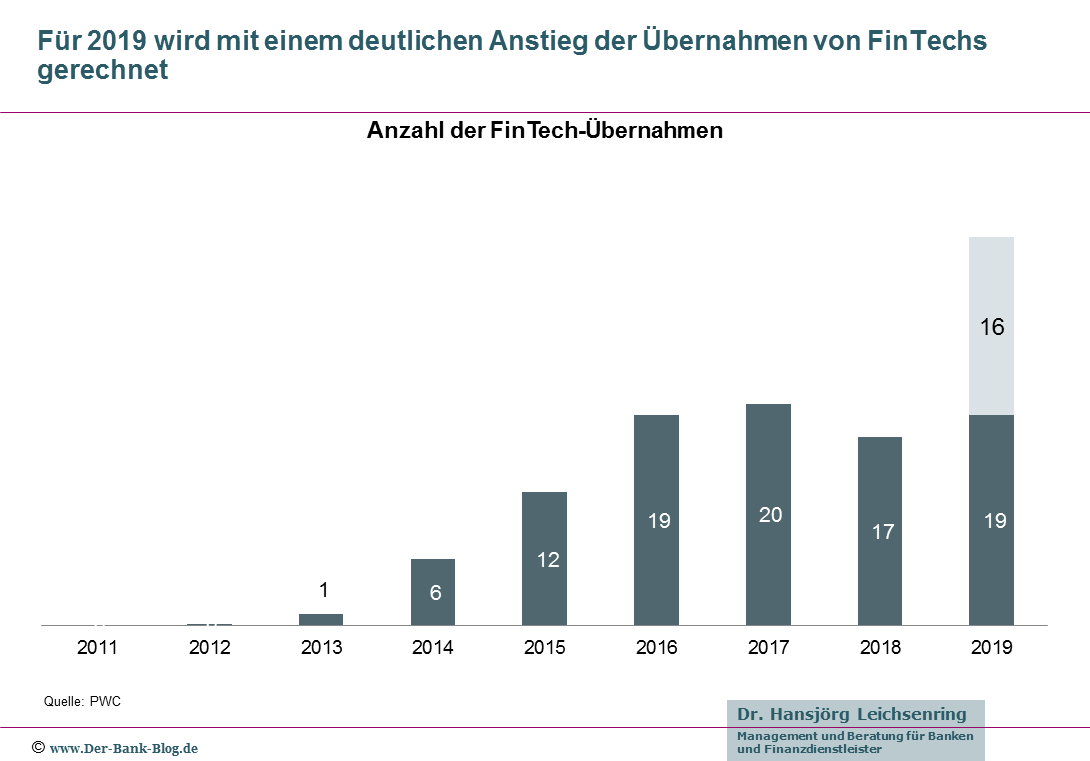

Die deutsche FinTech-Szene verändert sich dynamisch. Vor kurzem erst hat die Wirtschaftsprüfungs- und Beratungsgesellschaft PwC analysiert, dass seit 2011 insgesamt 233 deutsche Finanz-Start-ups ihr Geschäft eingestellt haben. Eine neue Analyse von PwC beleuchtet nun die aktuellen M&A-Zahlen zum deutschen FinTech-Sektor. Demnach wurden seit 2013 insgesamt 92 Übernahmen von FinTech-Startups registriert. Allein im ersten Halbjahr 2019 wurden bereits 16 Finanz-Start-ups übernommen, also fast drei pro Monat. Im Schnitt waren die FinTechs zum Zeitpunkt der Übernahme knapp fünfeinhalb Jahre alt.

Ziel der Untersuchung sind Erkenntnisse, wie FinTechs mit Banken, Versicherungen und anderen Finanz-Start-ups interagieren und zusammenarbeiten. Übernahmen sind dabei die konsequenteste Form der Kooperation. Durch die Akquisition kann sich der Käufer den zeitlich unbefristeten Zugang zu Technologie, Kunden und Mitarbeitern des jeweiligen FinTechs sichern.

FinTechs kaufen FinTechs

Bei den Käufern von deutschen FinTechs handelte es sich in fast der Hälfte der Fälle um andere Finanz-Start-ups. Insgesamt zählt die Untersuchung 41 Übernahmen dieser Art.

In zehn Fällen war die akquirierende Partei eine Bank, in neun Fällen ein klassisches IT-Unternehmen, in jeweils fünf Fällen kamen Zahlungsdienstleister, Asset Manager oder E-Commerce-Anbieter zum Zuge. Nur drei FinTechs wurden von Versicherern übernommen.

Übernahmen vor allem bei B2B- und Finanz-FinTechs

Knapp zwei Drittel der übernommenen FinTechs einen starken B2B-Fokus. Dies spricht dafür, dass traditionelle Finanzdienstleister, die sich für spezielle FinTechs interessieren, immer öfter eine volle Übernahme zumindest in Erwägung ziehen. Gerade für sie sei dies ein wichtiges Auswahlkriterium, wenn sie sich potenzielle Übernahmeziele anschauen.

Bei den meisten übernommenen FinTechs – nämlich bei insgesamt 21 – handelte es sich um Start-ups, deren Geschäftsmodelle dem Bereich „Finanzen“ zuzuordnen sind. Es folgen Start-ups aus den Segmenten „Payments“ (19), „Accounting“ (12), „Investment“ (8), „Immobilien“ und „InsurTech“ (jeweils 7).

Übernahme –Trend wird anhalten

Entwicklung der Anzahl FinTech-Übernahmen in Deutschland seit 2011.

Aus Sicht der Studienautoren sprechen diverse Faktoren dafür, dass der Übernahme-Trend noch eine ganze Weile anhält oder sich sogar noch beschleunigen könnte. Auf der einen Seite gibt es viele FinTechs, die zwar über zukunftsweisende Technologien verfügen, sich aber dennoch schwertun, als eigenständiger Anbieter eine auskömmliche Marktnische zu besetzen. Auf der anderen Seite stehen Banken, Versicherer und Asset Manager, die ihre Geschäftsmodelle digitalisieren und fit für die Zukunft machen wollen, aber oftmals nicht über die Kapazitäten verfügen, die hierfür notwendigen Technologien selbst zu entwickeln. Darum seien Übernahmen von Finanz-Start-ups durch klassische Player in vielen Fällen eine klare Win-Win-Situation.

Allerdings sollten die Risiken solcher Transaktionen nicht unterschätzt werden. Wenn ein traditioneller Finanzdienstleister ein junges Start-up übernimmt, treffen meist sehr unterschiedliche Kulturen aufeinander. Wer die Gefahr des Scheiterns minimieren will, muss daher sowohl der Due Diligence als auch später dem Integrationsmanagement höchste Priorität beimessen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.