Künstliche Intelligenz ist auf dem Vormarsch in den Alltag der Menschen. Immer mehr Konsumgüterproduzenten statten ihre Geräte damit aus. Doch nicht überall ist der Einsatz sinnvoll und die Technologie willkommen.

Längst sind Verbraucher durch Sprachassistenten wie Siri oder Alexa an Künstliche Intelligenz (KI) gewöhnt. Auch Dinge wie Licht oder Heizung lassen sich so im Haushalt steuern. Und wer sich mit dem Kauf einer neuen Waschmaschine oder eines neuen Kühlschranks befasst, wird feststellen: Das Internet der Dinge (Internet of Things, IoT) ist in den letzten zehn Jahren zu einem der Hauptschwerpunkte der Hersteller von Konsumgütern geworden. Kaum ein Gerät ohne Internetanbindung und App-Steuerung. Smart-Devices mit KI-Unterstützung, wohin das Auge reicht.

So schreibt z.B. Samsung auf seiner Webseite: „Mit Hilfe von Nutzergewohnheiten und komplexen Algorithmen soll der vernetzte Kühlschrank künftig als Ernährungsmanager die Rezept- und Einkaufsplanung vereinfachen und dabei noch stärker auf die Bedürfnisse der einzelnen Familienmitglieder eingehen können.“ Oder die Waschmaschine mit KI: „Mittels Deep-Learning-Technologie vergleicht die Maschine die so erfassten Daten mit mehr als 20.000 Datensätzen – etwa Informationen, wie viel Waschmittel, Wasser und welches Programm die Maschine bei ähnlichen Waschgängen nutzt.“

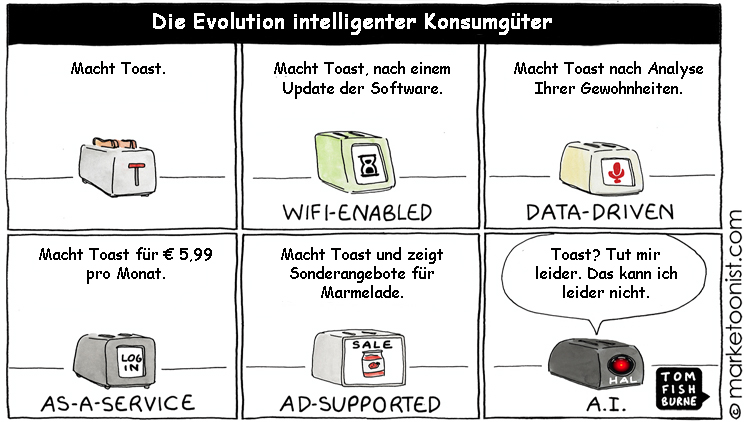

Das Ziel: Intelligente Produkte sollen einmalige Käufe in langfristige Kundenbeziehungen umwandeln, die durch Daten gestützt werden und die Möglichkeit zu Up- und Cross-Selling bieten.

Kunden eher zurückhalten bei Vernetzung im Haushalt

Doch was für eine Marke strategisch sinnvoll sein mag, kommt beim Verbraucher nicht unbedingt gut an. Während 80-90 Prozent der von LG Electronics verkauften Geräte mit internetfähigen „intelligenten“ Funktionen ausgestattet sind, gab das Unternehmen bekannt, dass weniger als die Hälfte der verkauften intelligenten Geräte mit dem Internet verbunden bleiben. Und selbst, wenn die Kunden mitmachen, wie bei Amazons Alexa, bedeutet dies nicht automatisch, dass das Unternehmen davon profitiert. 10 Mrd. Dollar minus führen bei Amazon zu geplanten 10.000 Entlassungen. Die Kunden machen wohl nur wenig (umsatzbringende) Einkäufe und nutzen es eher für Wetterauskünfte oder Musikwiedergabe.

Falsche Zielsetzung bei KI?

Allem Anscheint nach sehen Verbraucher den „wahren Wert“ von KI anders als die Unternehmen. Wie formulierte es der Harvard-Marketingprofessor Theodore Levitt einst: „Die Leute wollen keinen Viertelzoll-Bohrer kaufen. Sie wollen ein Viertelzoll-Loch.“ Produkte sind kein Selbstzweck sondern müssen der Lösung eines Kundenproblems dienen.

Das Potential durch die Vernetzung alltäglicher Gegenstände in unseren Wohnungen, Autos und im allgemeinen Leben den Menschen einen enormen Nutzen zu bringen, ist wohl vorhanden. Doch eine Waschmaschine oder einen Kühlschrank muss man immer noch selbst befüllen. Auch eine noch so intelligente KI wird dies niemals können. Insofern scheint es Unternehmen noch schwer zu fallen, Kunden vom Nutzen durch KI und IoT zu überzeugen.

Konsequenzen für Finanzinstitute

Banken wollen Partner im Alltag sein und ihre Kunden in Finanzangelegenheiten unterstützen. Daten und Apps spielen dabei eine immer wichtigere Rolle. Datensicherheit und Datenschutz sind wichtige Faktoren, um die Reputation zu schützen und das Vertrauen, das Banken genießen, nicht zu gefährden.

Entscheidend wird aber sein, dass die Kunden einen Nutzen erkennen, ihre Bank Einblick in den Alltag nehmen zu lassen. Mit plumper Produktwerbung aufgrund vermeintlich erkannter Bedarfslage wird das nicht gelingen.

Um zum Finanzoptimierer ihrer Kunden zu werden, müssen Banken begreifen, dass ihre Hauptaufgabe darin besteht, die Kaufkraft ihrer Kunden zu erhöhen, d. h. Kunden bei der Erhöhung ihres Vermögens und ihrer Liquidität zu unterstützen. Dies kann durch Kredite oder Investitionen erfolgen. Die daraus folgenden Ansätze sind zahlreich und sehr konkret, z.B. in Form eines Finanzmanagement-Tools oder durch Vergleichsplattformen für bestimmte Aspekte des alltäglichen Lebens. Insbesondere das Erkennen von Schlüsselmomenten im Leben von Bankkunden spielt dabei eine wichtige Rolle.