Kreditinstitute, Investoren, Versicherungen und auch Unternehmen sind verpflichtet, auf Basis der EU-Taxonomieverordnung bestimmte Offenlegungsverpflichtungen zu erfüllen. Dies bedeutet Zeit- und Kostenaufwand. Eine zentrale Plattformlösung kann Abhilfe schaffen.

Kreditinstitute, Investoren, Versicherungen und Unternehmen sind verpflichtet, auf Basis der EU-Taxonomieverordnung bestimmte Offenlegungsverpflichtungen zu erfüllen.

Nachhaltigkeit und Klimaschutz sind zentrale Herausforderungen unserer Zeit. Dem Finanzsystem kommt bei der Lösung dieser Herausforderungen eine Schlüsselrolle zu. Die nachhaltige Transformation der Wirtschaft soll durch die Umlenkung von Kapitalströmen und Finanzierungsaktivitäten gelingen.

Die EU verpflichtet daher sukzessive Kreditinstitute, Investoren, Versicherungen und Unternehmen auf Basis der EU-Taxonomieverordnung und den damit verbundenen Offenlegungsverpflichtungen, die Nachhaltigkeit ihrer Wirtschaftsaktivitäten und gegebenenfalls auch ihrer Finanzprodukte messbar zu machen und die Ergebnisse zu berichten. Für die Verpflichteten sind die Anforderungen an das Reporting oftmals mit erheblichem Zeit- und Kostenaufwand verbunden, da sie neu und sehr komplex sind und sich dynamisch weiterentwickeln. Zudem werden sie alle verpflichteten Unternehmen langfristig begleiten und kontinuierlich Ressourcen binden.

Daten als Problemfeld

Kernproblem ist eine geeignete Datenbasis und die Organisation des Datenaustauschs, denn die Anforderungen der Finanz- und Realwirtschaft sind in diesem Fall eng miteinander verwoben: Unternehmen müssen zum einen ihre Wirtschaftsaktivitäten klassifizieren und mit Umsatz, Kapitalausgaben und Betriebsausgaben bewerten. Daraus werden dann aktivitäts-bezogene Taxonomiequoten berechnet und zu einer Gesamtquote für das Unternehmen aggregiert. Darüber hinaus müssen gemäß Corporate Sustainability Reporting Directive (CSRD) bestimmte ESG-KPIs ermittelt und veröffentlicht werden. Das sind zum Beispiel Treibhausgas-Emissionen oder Informationen zu Wasser und Abfall sowie zur Einhaltung sozialer Mindeststandards oder der Menschenrechte. Dazu gehört unter anderem auch die Bewertung nachhaltigkeitsbezogener Risiken und geplante Maßnahmen zur Unterstützung einer nachhaltigen Transformation des Unternehmens.

Banken und Investoren wiederum benötigen diese Daten, um ihre Kredit- und Anlageportfolien zu bewerten und auf Basis eigener Offenlegungsverpflichtungen, deren Nachhaltigkeit offenzulegen – diese Daten sind heute nicht vollumfassend oder leicht verfügbar.

ESG als zentrale Herausforderung

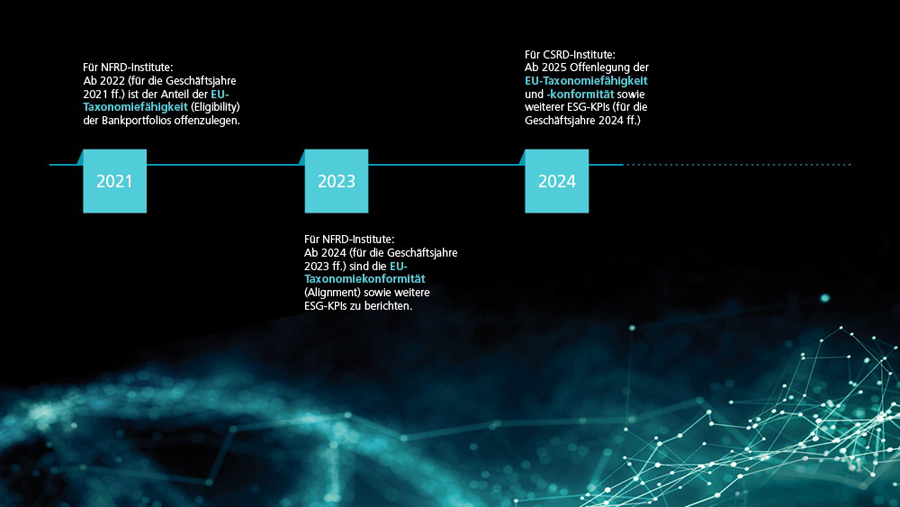

Banken mit mehr als 500 Mitarbeitern sind bereits seit Anfang 2022 verpflichtet, die sogenannte „Taxonomie-Fähigkeit“ ihrer Finanzierungen offenzulegen, also anzugeben, welcher Anteil ihrer Finanzierungen gemäß Taxonomieverordnung nachhaltig sein könnte. Ab 2024 sind sie dann verpflichtet, ihre EU-Taxonomiekonformität („Alignment“), Green Asset Ratio (GAR) und weitere ESG-KPIs zu reporten, um zu zeigen, welcher Anteil der eigenen Finanzierungen den Nachhaltigkeitsanforderungen der Taxonomie tatsächlich entsprechen. Darüber hinaus gehende Anforderungen ergeben sich ab 2024 aus der CSRD, die von größeren Instituten erstmals 2025 offenzulegen sind. Analog gestalten sich die Herausforderungen für Investoren, die die Nachhaltigkeit ihres Portfolios und darüber hinaus ihrer Finanzprodukte gemäß Sustainable Finance Disclosure Regulation (SFDR) ausweisen müssen, um so dem Greenwashing einen Riegel vorzuschieben.

Die EU verpflichtet Kreditinstitute sukzessive, auf Basis der EU-Taxonomieverordnung die Nachhaltigkeit ihrer Wirtschaftsaktivitäten messbar zu machen und die Ergebnisse zu berichten.

Ebenfalls seit Anfang 2022 müssen Unternehmen von öffentlichem Interesse mit mehr als 500 Mitarbeitern und mindestens 40 Millionen EUR Umsatz oder mindestens 20 Millionen EUR Bilanzsumme – beispielsweise börsennotierte Aktiengesellschaften – Angaben darüber machen, ob und in welchem Umfang ihre Wirtschaftsaktivitäten grundsätzlich taxonomie-fähig sind. Ab 2023 müssen sie dann ihre „Taxonomie-Konformität“ offenlegen, also angeben, ob die Kriterien eingehalten werden. Diese Berichtspflichten werden zunächst für die größeren Unternehmen beginnend mit dem Jahr 2024 über die CSRD ausgeweitet, später sind auch kleinere davon betroffen, sodass zukünftig viel mehr Unternehmen – darunter auch vermehrt mittelständische und kleine börsennotierte Unternehmen – unmittelbar über ihre Nachhaltigkeit berichten müssen.

Auch mittelbar betroffene Unternehmen müssen Daten liefern

Ab 2028 sind auch solche Unternehmen betroffen, die Teil der Wertschöpfungskette von verpflichteten Unternehmen sind. Da die größeren Unternehmen aber bereits ab 2024 Informationen über ihre Lieferanten einholen werden, ist davon auszugehen, dass bereits ab 2024 Daten von kleineren Unternehmen angefordert werden, obwohl sie möglicherweise keiner eigenen Verpflichtung unterliegen. Und auch über Finanzierungsbeziehungen zu Banken oder Investoren werden Unternehmen künftig nachhaltigkeits-relevante Daten ermitteln und ihren Banken zur Verfügung stellen müssen.

Im Ergebnis wird der Verpflichtetenkreis in Deutschland von heute circa 500 Unternehmen bis 2025 auf ca. 15.000 Unternehmen ausgeweitet. Darüber hinaus wird eine sehr große Zahl von weiteren Unternehmen selbst dann von der Richtlinie betroffen sein, wenn sie keiner eigenen Verpflichtung aus der Richtlinie unterliegen.

Reporting muss einer externen Überprüfung standhalten

Mit der CSRD werden Nachhaltigkeitsinformationen, also Informationen nicht-finanzieller Natur, den finanziellen Informationen, die von Unternehmen im Rahmen ihrer Jahresabschlussberichterstattung offengelegt werden müssen, gleichgestellt. Diese werden in einem gesonderten Teil des Lageberichts offengelegt und müssen einer externen Überprüfung standhalten. Das kann zum Beispiel der Abschlussprüfer sein. Es ist davon auszugehen, dass die Wirtschaftsprüfer im Rahmen ihrer Prüfprozesse harte Maßstäbe an die Unternehmen anlegen werden. Im schlimmsten Fall kann das in der Verweigerung des Testats münden.