Was im Retail Banking bereits Einzug gefunden hat, zeigt sich nun auch im KMU-Segment: Kunden erwarten intuitive Prozesse und Single Gateways, die idealerweise alle Bedürfnisse ihrer Arbeitswelt abdecken. Hier kommen digitale Ökosysteme ins Spiel.

Wer sich im Business Banking zukunftsorientiert aufstellen möchte, kommt nicht an digitalen Ökosystemen vorbei.

Die Erwartungen an Business-Banking-Lösungen seitens Kunden sind immens, und dies trotz teils schwach ausgeprägtem Digitalisierungsgrad innerhalb des eigenen Unternehmens, wie eine kürzlich von CREALOGIX in Auftrag gegebene Studie zeigt. Neben der Anspruchshaltung von Kunden erschweren Faktoren wie das schwache Marktwachstum und die steigende Wettbewerbsintensität, insbesondere mit Blick auf den gehobenen Mittelstand, die Sicherstellung des langfristigen Erfolgs im KMU-Banking.

Um im Business Banking konkurrenzfähig zu bleiben, gilt es, kleinen und mittleren Unternehmen einen Mehrwert zu bieten. Banking-Anwendungen müssen intuitiv aufbereitet sein, die nahtlose Integration von Drittanbieter-Apps muss sichergestellt werden. Multibanking ist ein großer Schritt in Richtung Zukunft, jedoch keineswegs ausreichend, um sich langfristig Marktanteile zu sichern: Wer im Business Banking glänzen möchte, kommt nicht an digitalen Ökosystemen vorbei.

Was versteht man unter einem digitalen Ökosystem?

Der Begriff des digitalen Ökosystems beschreibt ein komplexes Netzwerk, bestehend aus Organisationen, Dienstleistungen und Services sowie Technologien, die miteinander verknüpft sind und sich gezielt an den Bedürfnissen des Nutzers ausrichten. Sinn und Zweck eines digitalen Ökosystems ist es, unterschiedlichste Kundenbedürfnisse zu erfüllen – in Form eines durchgängigen Nutzererlebnisses, über genau eine Anlaufstelle. Die angebotenen Services und Produkte gehen über klassische Finanzprodukte weit hinaus und decken Bedürfnisse einhergehend aus diversen Lebenswelten, geographischen oder demographischen Rahmenbedingungen, ab. Denkbar sind hier insbesondere Angebote aus den Bereichen Immobilien, Facility Management, Energie oder Mobilität.

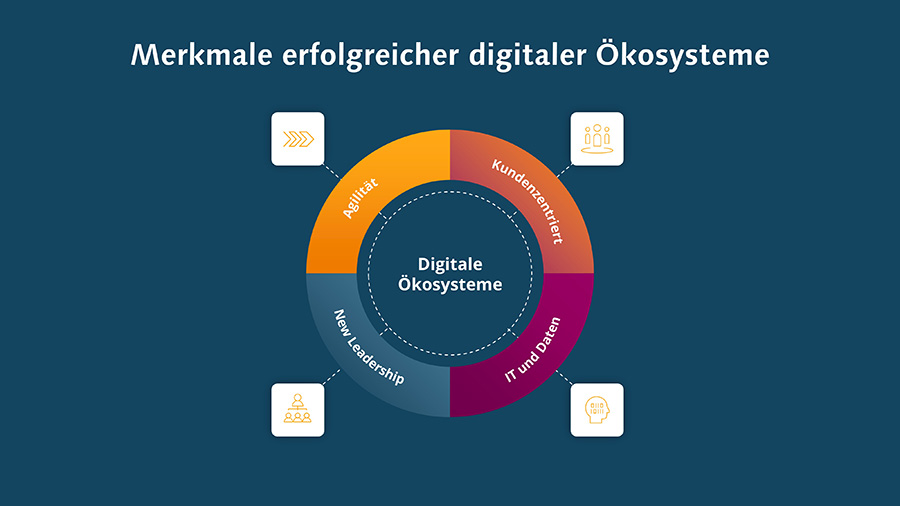

Erfolgreiche Ökosysteme sind agil und kundenzentriert. Zudem braucht es eine IT-Infrastruktur und ein Umdenken in der Führungskultur.

Wer kein Ökosystem orchestriert, lässt Chancen ungenutzt

Im Retail Banking können wir die Entwicklung, welche die Digitalisierung mit sich bringt, bereits beobachten: Traditionelle Bankinstitute schließen sich mit FinTechs zusammen, ergänzen Ihr Portfolio um banknahe und -ferne Produkte und Dienstleistungen. Kerngeschäftsprozesse verändern sich, ebenso die Art wie Kunden mit Ihrem Bankinstitut kommunizieren.

Dieser Trend macht vor dem Business Banking keinen Halt. Um auch zukünftig im Alltag von KMUs relevant zu bleiben und als wichtigste Finance-Marke wahrgenommen zu werden, müssen Finanzinstitute Partnerschaften eingehen und Dienstleistungen Dritter integrieren. Jedoch muss vor allem eines geschehen: Das Mindset muss sich grundlegend ändern, denn mit Herrschaftswissen, starren Prozessen und der klassischen Vorstellung von Führung lässt sich kein erfolgreiches digitales Ökosystem aufbauen.

Vorteile digitaler Ökosysteme liegen auf der Hand

Orchestratoren eines digitalen Ökosystems im Geschäftskunden-Banking profitieren von zahlreichen Benefits. Diese reichen von wertvollen Branding-Effekten bis hin zu zusätzlicher Innovationskraft und der Erschließung von neuen Märkten. Zu den wichtigsten Vorteilen zählen:

- Die Integration firmenfremder Produkte, banknah wie -fern, bietet Cross-Selling-Potenzial und ultimativ die Chance auf höhere Umsätze. Im Sinne der Plattformökonomie werden mehr Bedürfnisse abgedeckt, dies führt zu einer erhöhten Kundenzufriedenheit und Zahlungsbereitschaft für die gesamte Leistung. Trotz dessen, dass Bankinstitute als Orchestratoren eines solchen Ökosystems fremde Player als zusätzliche Leistungserbringer ins Spiel bringen, verbleibt am Ende ein höherer Ertrag für jeden einzelnen Anbieter.

- Der Zusammenschluss mit weiteren Leistungserbringern ermöglicht zudem Zugang zu umfangreicheren Datensätzen und in der Folge eine Vielzahl an weiteren Vorteilen: eine höhere Trefferquote in der Personalisierung von Angeboten, das frühe Erkennen von allgemeinen Trends oder eine umfangreichere, datengetriebene Risikoeinschätzung.

- Die genannte Studie zeigt, dass die befragten Teilnehmer – Finanzinstitute für Unternehmen – Neobanken als Innovatoren betrachten, jedoch nicht als ernstzunehmende Wettbewerber im Business Banking – bis dato. Dies liegt unter anderem daran, dass Neobanken mit Blick auf Compliance und der menschlichen Komponente nicht auf Augenhöhe mit traditionellen Bankinstituten stehen können. Als etablierte Bank ergibt es jedoch Sinn, strategische Partnerschaften mit FinTechs und Neobanken einzugehen, um einzelne Funktionalitäten oder Angebote, die von Neobanken bekannt sind, zu übernehmen und dadurch die Innovationskraft

- Ein digitales Ökosystem eröffnet zudem die Gelegenheit, neue Märkte zu erschließen, sei es mit Blick auf Kundensegmente oder Territorien und das Service- und Produktportfolio zu erweitern. Mit Hilfe eines Ökosystems lassen sich die Limitierungen, die das Dasein als Single Player an sich hat, grundlegend überwinden.

Digitale Ökosysteme bringen zahlreiche Vorteile für Business-Banken mit sich.

Das Business Banking von morgen erfordert Umdenken – jetzt

Im Retail Banking hat man längst erkannt, dass es sich nicht um einen kurzlebigen Trend handelt. Nun liegt es in der Hand der Business Banker, zu folgen: Mit Hilfe eines digitalen Ökosystems positionieren sich Business-Banking-Institute als langfristiger Begleiter ihrer Kunden. Sie fungieren nicht mehr nur als Geldgeber, Finanzberater oder ähnliches – sie bieten Klienten Lösungen an, die auf eine Vielzahl ihrer Arbeits- und Aufgabenbereiche zugeschnitten sind und Bedürfnisse des Berufsalltags decken.