Die aktuellen Herausforderungen für Banken und Sparkassen bestehen unverändert weiter. Die Institute befinden sich damit in einem permanenten Veränderungsmodus. Allerdings fehlt an vielen Stellen die übergreifende Gesamtstrategie.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Die Niedrigzinsphase dauert weiter an, gleichzeitig werden den Banken durch immer stärkere Regulierungen Grenzen gesetzt. Und nicht zuletzt fordert die Digitalisierung tiefgreifende Veränderungen. Sie ebnet den Weg für neue Geschäftsmodelle, aber auch für neue Wettbewerber.

Besonders im Kundengeschäft wird der Druck spürbar. Hier sind die Banken direkt mit dem neuen Kundenverhalten konfrontiert: Verbraucher informieren sich heute mit wenigen Mausklicks oder Touch-Gesten umfassend über Produkte, Preise und Anbieter.

Alle diese Herausforderungen sind nicht vorübergehender Natur und zwingen die Banken und Sparkassen, sich zu modernisieren. Klassische Maßnahmen wie Filialschließungen und Kostensparprogramme reichen nicht mehr aus, um auf die zahlreichen Herausforderungen adäquat zu reagieren.

Lage und Zukunft der Bankenbranche

Das Marktforschungsinstitut Research Now hat 109 Fach- und Führungskräften von Banken mit Bilanzsummen über 500 Millionen Euro im Auftrag von Sopra Steria Consulting und dem F.A.Z-Institut zur Lage und Zukunft der Bankenbranche befragt.

Demnach suchen im Retail Banking immer weniger Kunden eine Filiale auf. Sie nutzen Online-Banking oder Mobile Apps. Gleichzeitig drängen neue Unternehmen, agile FinTechs und große Tech-Konzerne, in den Markt.

Auch im Firmenkundengeschäft optimieren diese die komplette Supply Chain für Unternehmen und bieten Existenzgründern (Start-ups) einfachen Zugang zu Krediten und Projektfinanzierungen. Das erzeugt Kostendruck und zwingt Kreditinstitute, ihre Kommunikation, ihre internen Abläufe und ihre Geschäftsmodelle zu überdenken und zu modifizieren.

Bankführungskräfte sehen Handlungsbedarf

75 Prozent der Entscheider in der Branche sehen daher erheblichen Korrekturbedarf am aktuellen Geschäftsmodell des eigenen Unternehmens. Das sind neun Prozentpunkte mehr als 2017.

Zudem sollen die Digitalisierungsmaßnahmen umfassender koordiniert werden. Weniger als jedes dritte Institut verfüge der Studie zufolge derzeit über eine ganzheitliche Digitalstrategie.

Zwar ist in jedem zweiten Institut Digitalisierung Chefsache. Allerdings bestätigen nur 39 Prozent der befragten Bankenentscheider in ihrem Institut eine bereichsübergreifende Zusammenarbeit oder eine gemeinsame Erarbeitung von Prozessen bei der Digitalisierung. Nur 22 Prozent der Banken binden zudem alle ihre Mitarbeiter in den Digitalisierungsprozess ein und schulen sie auch entsprechend.

Mehr als die Hälfte der Befragten befürchtet zudem, dass existierende Plattformen große Marktanteile zu Lasten der etablierten Kreditinstitute gewinnen werden. Der Start von Google Pay und Apple Pay hat die Branche aufhorchen lassen. Vor allem die globalen Technologiekonzerne Google, Amazon, Facebook und Apple (GAFA) werden inzwischen von mehr Instituten als Bedrohung wahrgenommen als noch 2017.

Dasselbe gilt für Vergleichsportale wie Check 24 oder Verivox. Mehr als jeder dritte Bankmanager sieht diese Plattformen durch ihre wachsende Kundenmacht als Konkurrenz. Bei der Befragung im Vorjahr waren es nur 26 Prozent.

Mit einem bekannten strategischen Dreiklang wollen 70 Prozent der Banken zusätzlich für Wachstum und Erträge sorgen:

- Mehr Service,

- mehr Beratung und

- mehr Neukunden.

Plattform-Banking als Antwort

Als Reaktion geben 93 Prozent der befragten Institute das Ziel an, einen Umbau in Richtung einer digitalen Bankenplattform vorzunehmen. 39 Prozent sehen ein immenses Geschäftspotenzial darin, Kunden über eigene Plattformen umfassend zu begleiten und sich für bankfremde Produkte zu öffnen. 28 Prozent der Banken streben daher den Aufbau eines eigenen digitalen Ökosystems an. Demgegenüber tendieren 35 Prozent der Institute dazu, ihre Leistungen auf lukrativen Online-Marktplätzen zu integrieren. 30 Prozent wollen zweigleisig fahren.

Neue digitale Angebote wie mobile Zahlungsdienste, Multibanking-Apps sowie ein breiteres Angebot auf der eigenen Website spielen dabei eine wichtige Rolle.

Jedes zweite Institut möchte künftig auch Bankprodukte von FinTechs und anderen Finanzpartnern vertreiben. Jede dritte Bank forciert die Einbindung branchenfremder Produkte, beispielsweise von Einzelhändlern. Ebenso viele wollen ihre Leistungen stärker extern vermarkten, beispielsweise Finanzierungen auf Händlerseiten.

Voraussetzungen für erfolgreiche Digitalisierung schaffen

Zur Umsetzung ihrer Ambitionen müssen die Banken die nötigen internen Voraussetzungen schaffen. Alle Bankleistungen und neue Technologien müssen in Prozesse und IT-Architekturen integriert werden. Digitale Beratung sowie datengetriebene Innovationen ohne Abstriche bei der IT- und Datensicherheit sind dabei eine zentrale Herausforderung. Durch mehr Automatisierung sollen zudem die hohen Kosten reduziert werden.

Automatisierte Geschäftsprozesse sind für 64 Prozent der Befragten von großer strategischer Bedeutung. Die Integration der Kommunikationskanäle (Multi-Channel-Banking) bleibt für 63 Prozent der befragten Führungs- und Fachkräfte eine Baustelle. 41 Prozent wollen mit durchgängig digitalisierten Abläufen Kosten senken und sich zudem so für die Zusammenarbeit mit FinTechs wappnen.

Diese soll nach dem Willen der Bankentscheider ausgebaut werden. Einige FinTechs haben sich beispielsweise darauf spezialisiert, Banken zusätzliche Dienstleistungen zu bieten, deren Herstellung für die Geldinstitute selbst aufgrund der komplexen Unternehmensstrukturen zu langwierig und aufwendig wäre. Fast jeder zweite befragte Bankentscheider (47 Prozent) sieht in der Zusammenarbeit mit FinTechs vor allem eine Möglichkeit zur Effizienzsteigerung im Backoffice. Ähnlich viele Banken suchen Partner, die ihnen Zugang zu neuen Kunden verschaffen.

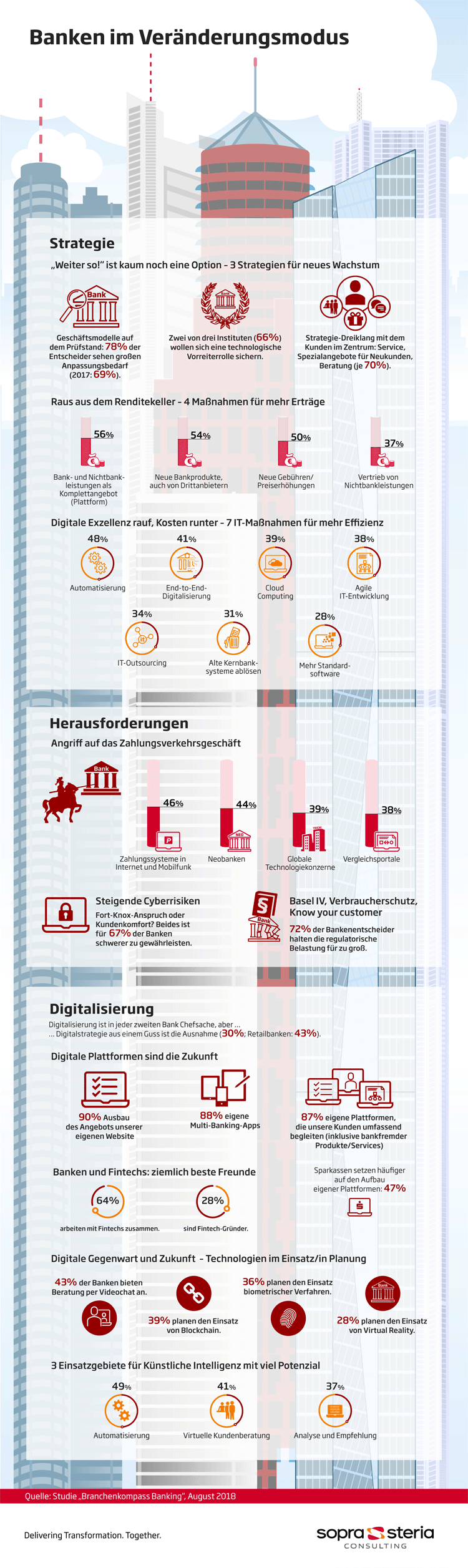

Infografik: Banken im Veränderungsmodus

Die folgende Infografik stellt wichtige Ergebnisse der Studie im Überblick vor und zeigt u.a. die Herausforderungen durch Digitalisierung und Zahlungsverkehr.

Digitalisierung, Zahlungsverkehr und andere Herausforderungen der Banken.