Kunden erwarten von ihrer Bank ein digitaleres Angebot und smartere Services im Wertpapiergeschäft. Allerdings – so eine aktuelle Studie – erfüllen diese Erwartungen bisher nur wenige Banken. Für die Customer Experience im Wertpapiergeschäft ist noch viel zu tun.

Kundenorientierung und Customer Experience sind wichtige Themen besonders im Bereich Dienstleistungen. Banken und Sparkassen haben hier oft Nachholbedarf. Aktuelle Studien zu diesem Bereich finden Sie im Bank Blog.

Es ist nicht neu, dass sich der Markt für das Wertpapiergeschäft mit Privatkunden schon seit längerer Zeit im Umbruch befindet. Denn Kunden vertrauen ihr Geld mehr und mehr FinTechs an, die mit Produkten digitaler Natur und smarten Services den Markt erobern. Das führt dazu, dass etablierte Banken ihr bisheriges Geschäftsmodell überdenken müssen – ein Geschäftsmodell, das bisher schwerpunktmäßig auf den stationären Vertrieb gesetzt hatte. Das Beratungsunternehmen BearingPoint hat mithilfe einer repräsentativen Stichprobe eine Studie zu den aktuellen Herausforderungen im Wertpapiergeschäft mit Privatkunden durchgeführt. Die Ergebnisse zeigen ein mögliches Zielbild zur Durchsetzung einer digitalen und kundenzentrierten Customer Journey.

Nur wenige Banken befriedigen Kundenbedürfnisse

Mit dem Aufblühen der FinTechs erwarten Kunden zunehmend ein digitales, kundenzentriertes und nachhaltiges Angebot von Produkten im Wertpapiergeschäft. Gerade diese Kundenbedürfnisse werden aktuell nur von wenigen Banken erfüllt. Dabei legen insbesondere die Direktbanken ihren Fokus auf eine digitale Customer Journey.

Trotzdem gibt es auch hier teilweise immense Unterschiede zwischen den einzelnen Instituten. Bei den klassischen Filialbanken wie Sparkassen, Genossenschaftsbanken und Retailbanken wird nach wie vor besonders auf analoge Beratungsmodelle und komplexe Produktportfolios gesetzt. Das digitale Angebot ist bei diesen Banken teilweise noch überschaubar. Robo-Advisor und Discountbroker bieten dagegen eine vollständige digitale Customer Journey und stellen aufgrund ihrer klaren Fokussierung und effizienten Prozesse eine starke preisliche Konkurrenz – selbst gegenüber Direktbanken – dar.

Weg zum digitalen Kundenerlebnis erfordert Umstrukturierung

Damit das Wertpapiergeschäft zu einem digitalen Kundenerlebnis transformiert werden kann, ist eine zumindest teilweise radikale Restrukturierung des Vertriebs zahlreicher etablierter Banken von Nöten. Am wichtigsten für die Transformation ist eine vollständig digitale Customer Journey. Denn jeder einzelne Touchpoint dieser Customer Journey sollte hier für den Kunden ein eigenes digitales Erlebnis bilden und durch die Bank gesteuert werden.

Zehn Faktoren für erfolgreiche Umstrukturierung

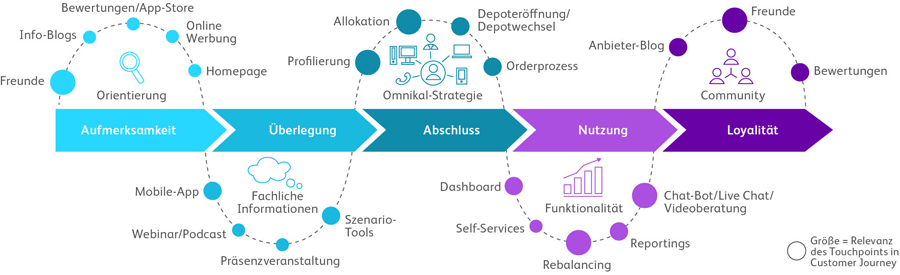

Eine Reise entlang der Kunden-Touchpoints einer digitalen Customer Journey im Wertpapiergeschäft zeigt zahlreiche Anknüpfungspunkte:

Die Touchpoints einer digitalen Customer Journey im Banking.

Die Untersuchung konnte für eine erfolgreiche digitale Transformation zehn Erfolgsfaktoren herausarbeiten. Darunter sind auf der einen Seite technische Faktoren, wie zum Beispiel die Nutzung einer geeigneten Plattform für alle Vertriebskanäle, vollständig digitale Produktabschlüsse sowie noch ergänzende digitale Services. Auf der anderen Seite gehören aber auch Aspekte, wie ein simples, transparentes und nachhaltiges Produktportfolio dazu.

Das Geschäftsfeld des Wertpapiervertriebs im Privatkundenbereich wird zukünftig nur dann Erträge erzielen, wenn auch etablierte Marktteilnehmer bereit sind die „Best-Practices“ der digitalen Konkurrenz anzunehmen und ihre eigene Customer Journey zielstrebig digital zu transformieren.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.