Nachhaltige Anleihen, insbesondere Green Bonds, sind ein stark wachsendes Segment an den Bond-Märkten. Seit 2014 hat sich das Emissionsvolumen mehr als verfünffacht. Ähnlich ist es am Fondsmarkt. Produkte mit Nachhaltigkeitsfokus erzielen kontinuierliche Zuflüsse.

Nachhaltige grüne Anleihen liegen im Trend.

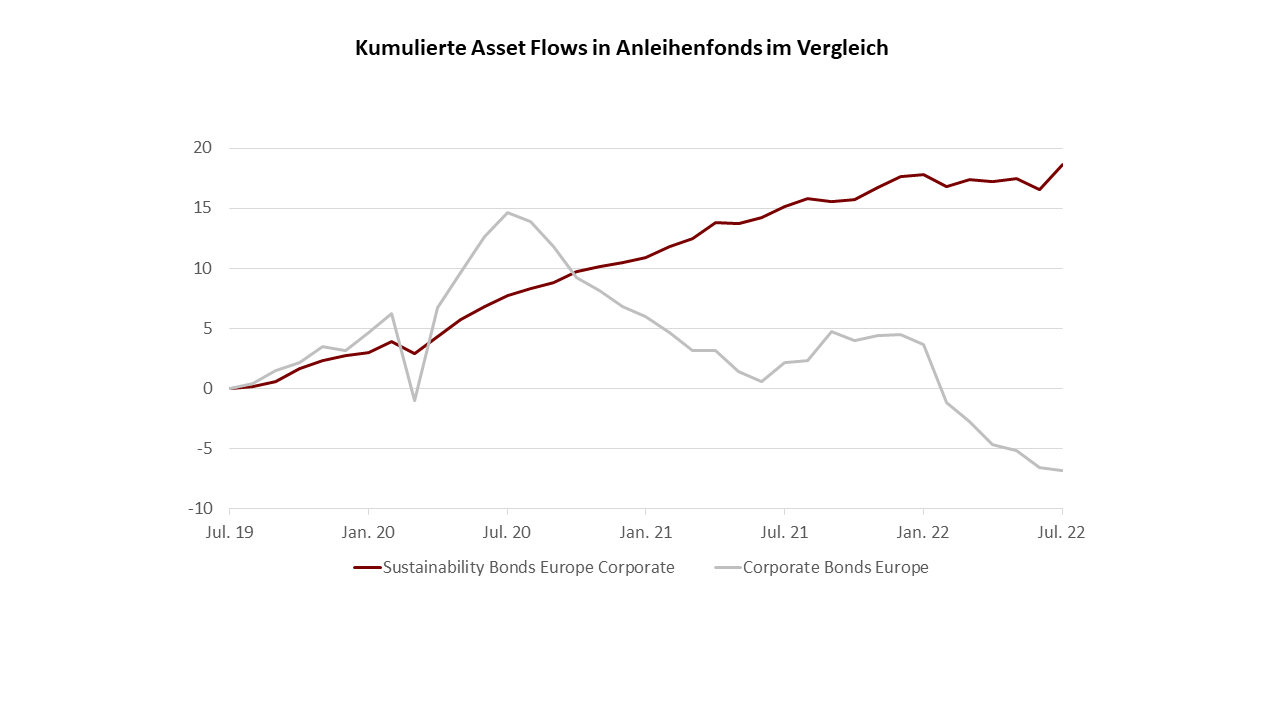

Das Thema Nachhaltigkeit spielt eine zunehmend wichtige Rolle. Während die Investoren in einem Umfeld von Inflation und Zinssteigerungen aus konventionellen Corporate-Bond-Strategien vermehrt Mittel abzogen, verzeichneten Produkte mit Nachhaltigkeitsfokus kontinuierliche Zuflüsse.

Nachhaltige Anleihen liegen im Trend

Der globale Anleihenmarkt umfasst ein Volumen von rund 130 Billionen US-Dollar. Dem Branchenverband ICMA zufolge entfiel etwa ein Drittel hiervon auf Unternehmensanleihen. Nachhaltige Anleihen erreichten gemäß der Climate-Bonds-Initiative zum Ende des ersten Quartals 2022 ein ausstehendes Volumen von 3 Billionen US-Dollar. In den vergangenen Jahren haben die Emissionsvolumina nachhaltiger Anleihen, allen voran Green Bonds, erheblich zugenommen. 2021 wurden Corporate Green Bonds im Volumen von 319 Milliarden US-Dollar emittiert. Im ersten Halbjahr 2022 lagen die Emissionsvolumina bislang bei 121 Milliarden US-Dollar.

Typischerweise werden Green Bonds zu einem höheren Kurs als vergleichbare konventionelle Anleihen emittiert. Der Effekt auf die Rendite, das sogenannte Greenium, betrug im Mittel 30 Basispunkte. Eine solche Minderrendite muss nicht ideologisch begründet sein, sondern kann ganz rational eine Folge von Rendite- beziehungsweise Risikoaspekten sein.

Fondsuniversum und Assets under Management

Per Ende Juli 2022 untersuchte Absolut Research insgesamt 140 Fonds mit Fokus auf nachhaltige Unternehmensanleihen. Zusammen verwalteten diese 68,5 Milliarden Euro. Unterschieden wurden vier Peergroups je nach Fokus der Strategien: Europe, Global (FX-)Hedged, USA sowie Subordinated. Größtes Teilsegment war sowohl nach Fondsanzahl als auch verwaltetem Vermögen Europe.

Alle Segmente konnten in den vergangenen drei Jahren Mittelzuflüsse verbuchen. Am höchsten fielen diese bei Produkten mit Schwerpunkt Europa und USA aus. Auffällig ist, dass das Interesse der Investoren an nachhaltigen Corporate-Bond-Strategien höher war als an den konventionellen Pendants.

Das Interesse der Investoren an nachhaltigen Anleihenstrategien war höher als an konventionellen.

Wie bei der expliziten Vermarktung der ESG-Fonds als nachhaltige Produkte zu erwarten war, zeichneten sie sich durch bessere ESG-Ratings aus als die konventionellen Strategien. Dies unterstreicht, dass es sich bei den ESG-Strategien nicht um Greenwashing handelt, sondern die Ziele beziehungsweise Versprechen der Anbieter im Mittel eingehalten werden.

Asset-Manager-Performance

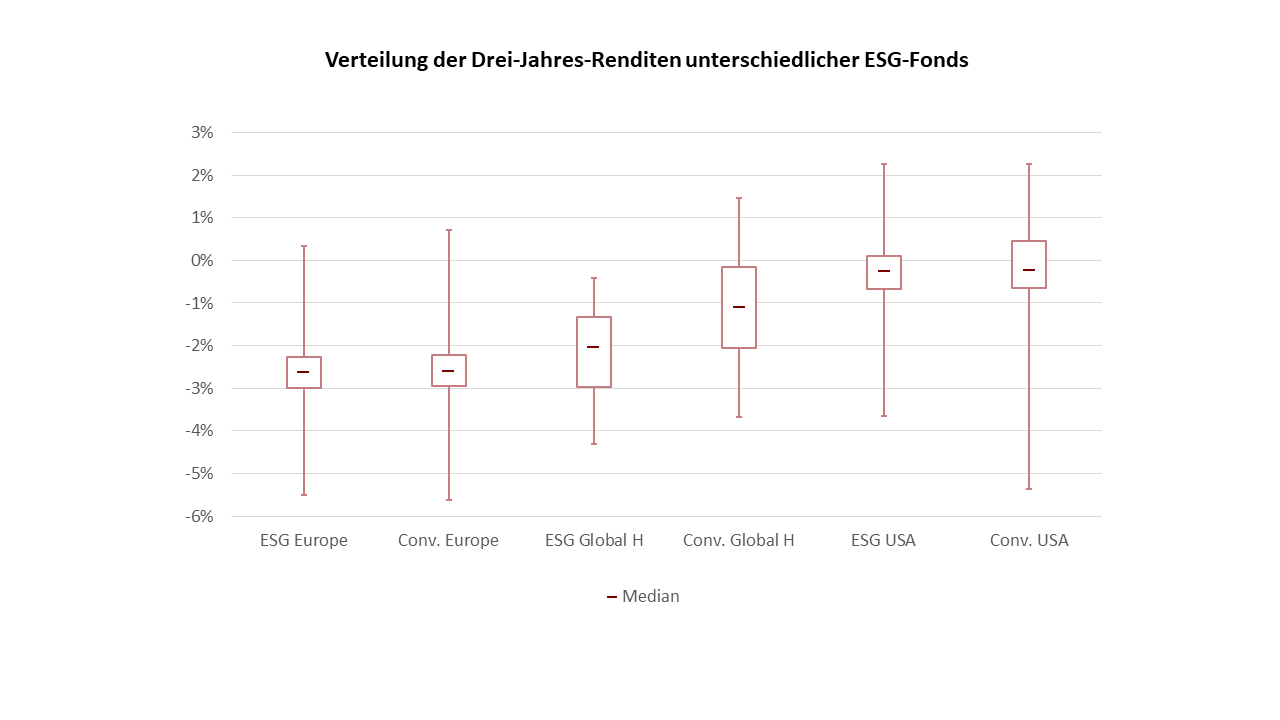

Wesentliche Performance-Unterschiede ließen sich zwischen nachhaltigen und konventionellen Corporate-Bond-Strategien mit US- oder europäischem Fokus nicht feststellen. Sowohl Rendite als auch Volatilität und Maximalverluste bewegten sich auf einem sehr ähnlichen Niveau. Lediglich im Segment Global Hedged konnten die konventionellen Fonds eine Überrendite von rund einem Prozentpunkt im Jahr erreichen. Ein möglicher Faktor für die Performance-Differenzen sind unterschiedliche regionale Asset-Allokationen; nachhaltige Fonds haben tendenziell Europa stärker gewichtet.

Die Heterogenität der Fondsrenditen unterstreicht die hohe Bedeutung der Asset-Manager-Selektion für Investoren.

Da innerhalb der Universen Europa und USA keine größeren Performance-Unterschiede erkennbar waren, scheint die Berücksichtigung von Nachhaltigkeitskriterien für die Investoren nicht nachteilig zu sein. Allerdings gab es erhebliche Abweichungen innerhalb der einzelnen regionalen Peergroups. Unter den nachhaltigen Strategien mit Europa-Schwerpunkt betrug die Differenz zwischen bester und schwächster Drei-Jahres-Rendite 5,8 Prozentpunkte. In einer vergleichbaren Größenordnung war dies auch bei den USA-Fonds ähnlich. Diese Heterogenität der Performance verdeutlicht, wie bedeutsam Asset-Manager-Selektion für Investoren ist.

Fazit: Nachhaltige Investmentfonds sind gefragt

Trotz Inflationssorgen und steigenden Zinsen verzeichneten Investmentfonds mit Fokus auf nachhaltige Unternehmensanleihen in den vergangenen Monaten stetige Zuflüsse. Hinsichtlich der Performance gab es keine wesentlichen Unterschiede zu Strategien ohne expliziten ESG-Ansatz; Rendite- und Risikokennziffern nachhaltiger und konventioneller Unternehmensanleihen-Fonds lagen auf einem vergleichbaren Niveau. Innerhalb der regionalen Peergroups gab es nichtsdestotrotz deutliche Unterschiede bei den Renditen, was die Bedeutung der Managerselektion unterstreicht.

Philipp Genersch

Philipp Genersch ist Koautor des Beitrags. Der Master of Economics ist als Analyst für die Absolut Research GmbH tätig und beschäftigt sich vornehmlich mit verschiedenen Strategien im Long-Only-Bereich, darunter insbesondere Smart-Beta-Ansätze und thematische Investments.

Der Beitrag ist Teil des Jahrbuchs 2022/23 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier direkt herunterladen.