Eine Studie zeigt: Die Asset Management Branche steht vor massiven Herausforderungen. Die Corona-Krise wird viele dieser Trends beschleunigen und kann als Weckruf zur rechten Zeit verstanden werden.

Das Geschäft mit den Reichen und Superreichen, das Private Banking oder Wealth Management galt lange Zeit nicht nur als die Königsdisziplin des Bankgeschäftes sondern auch als sicherer Ertragsbringer. Inzwischen hat die Digitalisierung auch diesen Bereich erfasst und stellt die Banken vor neue Herausforderungen. Wie diesen begegnet werden kann und welches die aktuellen Trends und Entwicklungen sind, können Sie in den im Bank Blog vorgestellten Studien nachlesen.

Die Unternehmensberatung zeb hat ihre Fünf-Jahres-Analyse der europäischen Asset Management-Branche aktualisiert. Mehr denn je müssen demnach Asset Manager mit Blick auf schon langjährig diskutierte Problemfelder und Handlungsbedarfe aktiv werden, um ein Abrutschen von der Komfort- in die Gefahrenzone zu verhindern.

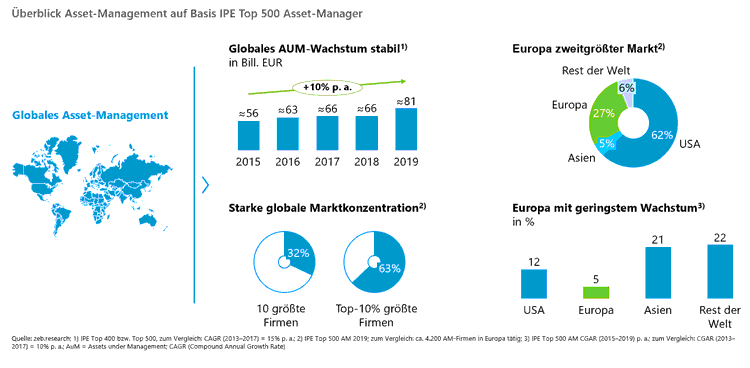

Aktueller Überblick zum globalen Asset Management

Im Zeitraum von 2015 bis 2019 wuchs die Asset Management-Branche weltweit mit rund zehn Prozent pro Jahr und setzte damit seinen positiven Trend fort, der in den Jahren 2013-17 (14 Prozent) zu beobachten war. Das gesamte verwaltete Vermögen (Assets under Management/AuM) belief sich 2019 auf mehr als 81 Billionen EUR und lag damit deutlich über dem Niveau der Vorjahre.

Dabei ist die Marktkonzentration der größten Unternehmen weiter gestiegen. Die zehn größten Unternehmen verwalten rund ein Drittel und die zehn Prozent größten Akteure fast zwei Drittel der gesamten Assets.

Europa ist nach wie vor der zweitgrößte Markt weltweit, auf den 27 Prozent des gesamten verwalteten Vermögens entfallen, an zweiter Stelle nach den USA, die 62 Prozent des Marktes ausmachen. Europa weist jedoch die geringste Wachstumsrate von fünf Prozent im Zeitraum 2015-19 auf.

Einordnung Europas Asset Management im globalen Wettbewerb.

Megatrends führen zu Vermögensanstieg

Die zugrundeliegenden globalen Megatrends – z.B. wachsende Mittelschichten, eine steigende Zahl vermögender Privatpersonen (HNWI), die anhaltende Verlagerung von Einlagen zu Finanzvermögen, eine steigende Lebenserwartung und längere Rentenlaufzeiten – dürften trotz der aktuellen Krise langfristig zu einem Anstieg des verwalteten Vermögens führen. Unterstützt werden diese Trends durch andere weltweite Entwicklungen, wie z.B. die zunehmende Verstädterung und damit die Zunahme von Investitionen in Nichtwohngebäude und Infrastruktur. Daneben ziehen die jüngsten Konjunktur- und öffentlichen Investitionsprogramme einen erheblichen privaten Finanzierungsbedarf nach sich.

Druck auf die Profitabilität

Das größte Problem der Branche ist jedoch nach wie vor der Druck auf die Profitabilität. Dies hat eine Reihe von Ursachen:

- Die Gebühren stehen aufgrund der langfristig im Durchschnitt eher mäßigen Performance aktiver Manager, der erhöhten Transparenz und des anhaltenden Erfolgs passiver Anlagestrategien weiter unter Druck.

- Das weiterhin niedrige Zinsniveau drückt im Fixed Income-Bereich auf die Fees.

- Die Kostenblöcke in der Industrie sind nach wie vor hoch und steigen sogar weiter an, um mit der Regulierung und Digitalisierung sowie den steigenden Kundenanforderungen Schritt zu halten.

- Der Wettbewerb in der Branche nimmt weiter zu, die Konzentration schreitet voran und mit den Big-Tech-Unternehmen lauern weitere Player, die zu einer signifikanten Veränderung im Retailgeschäft führen könnten.

Ein breiter Zugang zu Distributionsplattformen sowie die Fähigkeit, sich auf diesen Plattformen ein unverwechselbares Profil zu erarbeiten, sind von entscheidender Bedeutung. Die alleinige Expansion in Segmente mit höheren Ertragsmargen bietet keine Garantie für eine höhere Profitabilität, da ein größerer Anteil an Segmenten wie Retail/Wholesale oder Alternatives oft auch mit höheren Kosten verbunden ist; so ist die Skalierbarkeit der Produktion im Segment illiquider Assetklassen häufig nur eingeschränkt darstellbar.

Vier zentrale Trends im Asset Management

Die Ergebnisse der Asset Management Studie lassen sich wie folgt zusammenfassen:

- Die Kostenfalle ist nach wie vor das zentrale Thema; bei gleichzeitigem Druck auf die Fees führt dies zu abschmelzenden Gewinnmargen selbst bei steigenden AuM.

- Die größten fünf Asset Manager der Studie mit 40 Prozent der Assets under Management des Studiensamples sammelten ca. drei Viertel der Netto-Neugelder ein.

- Passive Anlagestrategien bleiben weiterhin Wachstumsmotor für Netto-Neugelder.

- ESG wird zum neuen Standard und wird zum neuen Wachstumstreiber für Netto-Neugelder, doch das sich seitens der Asset Manager selbst gesteckte Ambitionsniveau bzgl. einer ganzheitlichen ESG-Ausrichtung wird größtenteils noch nicht erreicht.

Asset Management nach Corona

Die Corona-Krise führte dazu, dass das verwaltete Vermögen der in Europa vertriebenen Investmentfonds in den ersten sechs Monaten des Jahres 2020 um rund sechs Prozent schrumpfte und die Netto-Neugeld-Zuflüsse auf null sanken. März 2020 war der negativste Monat für Investmentfonds, in dem mehr Kapital aus in Europa vertriebenen Fonds abgezogen wurde als in jedem anderen Monat mit Nettoneugeldabflüssen seit 2008. Auch im institutionellen Bereich, in diesen Daten nicht abgebildet, waren zum Teil starke Abflüsse zu verzeichnen.

Die dramatischen Auswirkungen hielten jedoch nicht lange an. Die Märkte erholten sich schnell und erreichten teilweise schon wenige Monate nach dem Einbruch neue Höchststände. Diese wurde vor allem von Sektoren vorangetrieben, die von der Krise profitierten, wie z.B. Unternehmen im Technologie- und Gesundheitssektor.

Das langfristige Bild bleibt weiterhin unklar, zumal sich die Finanzmärkte durch die Einführung von Konjunkturprogrammen und entsprechende Maßnahmen der Zentralbanken weltweit weitgehend von der Realwirtschaft abgekoppelt haben. Konsens besteht in den verschiedenen Prognosen darin, dass die Zinssätze sehr niedrig oder negativ bleiben und die Kreditrisiken erheblich zunehmen werden. Die mittelfristige zukünftige Entwicklung der Finanzmärkte ist schwierig abschätzbar und hängt am Ende davon ab, wann die aktuelle Entkopplung der Finanzmärkte von der Realwirtschaft endet und wie stark sich die wirtschaftlichen Auswirkungen der Corona-Pandemie auf die Realwirtschaft in einer negativen Adjustierung der Kapitalmärkte niederschlagen werden.

Drei Szenarien für das Asset Management

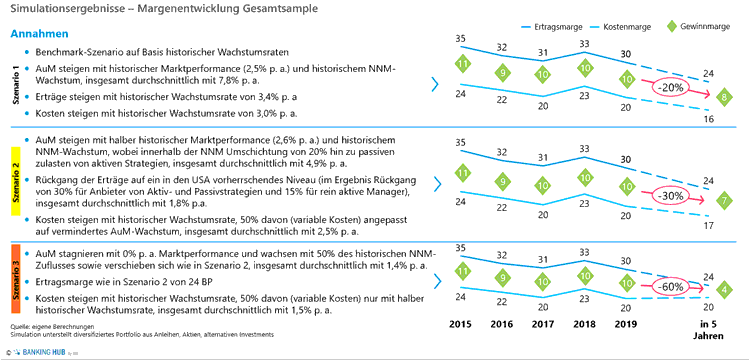

Um die quantitativen Auswirkung dieser Entwicklungen auf die Asset-Management-Branche und ihre unterschiedlichen Geschäftsmodelle zu analysieren, hat zeb drei Zukunftsszenarien simuliert.

Szenario 1 geht von einer Fortführung der in den letzten 5 Jahren beobachteten Entwicklung und keinen langfristigen Auswirkungen von COVID-19 aus und sieht einen Rückgang der Gewinnmargen um 20 Prozent.

Unter Berücksichtigung langfristig negativer Auswirkungen von COVID-19 auf die Entwicklung der Vermögenswerte in Verbindung mit realistischeren Annahmen sowohl zur Entwicklung des Netto-Neugeldes als auch des Gebührenniveaus, verschlechtert sich das Bild – obwohl alle entsprechenden Szenarien gewisse Kostensenkungsbemühungen berücksichtigen.

In Szenario 2 sinken die Gewinnmargen in den nächsten fünf Jahren um 30 Prozent; im pessimistischeren Szenario 3, das von keinerlei Marktanstieg ausgeht, sinken sie um etwa 60 Prozent.

Drei Szenarien für das Asset Management für die Post-Corona-Zeit.

Empfehlungen und Schlussfolgerungen für das Asset Management

Anhand der Analyse lassen sich fünf zentrale Empfehlungen ableiten:

- Eine Adjustierung des Geschäftsmodells in Richtung einer klaren strategischen Positionierung mit klar erkennbaren USPs.

- Radikale und disziplinierte Kostensenkungsinitiativen sowohl im Einklang mit der Adjustierung des Geschäftsmodells und der daraus resultierenden Bereinigung von Produktpaletten als auch in einzelnen Bereichen mit hohem Kostensenkungspotenzialen (z.B. Datenmanagement).

- Entwicklung eines klaren digitalen Zielbilds.

- Einführung einer effektiven Data Governance in Verbindung mit der Implementierung eines effizienten Datamanagement.

- Implementierung eines ganzheitlichen Ansatzes zur Integration von ESG zur Sicherung der langfristigen Wettbewerbsfähigkeit.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.