Die Corona-Pandemie ist für viele Unternehmen ein Stresstest. Resilienz kann dabei helfen, derartige Krisen zu überstehen. So auch bei der KfW, die dank Resilienz die Corona-Hilfen schnell und erfolgreich managen konnte.

Die KfW spielt eine wichtige Rolle bei der Lösung der wirtschaftlichen Probleme der Corona-Krise.

Die Covid-19-Pandemie wirkt wie ein exogener Schock. Die wirtschaftlichen und gesellschaftlichen Auswirkungen sind für jeden spürbar und weitreichend. Bei vielen sorgen sie, neben gesundheitlichen Ängsten, auch zunehmend für Existenzängste. Viele politische Entscheidungen werden vorrangig getroffen, um die Gesundheit der Bürger zu schützen. Aber auch die Wertschöpfung unserer Volkswirtschaft soll möglichst in allen Branchen und Sektoren am Laufen gehalten werden. Dabei gelingt es einigen Ländern, sinkende Wohlfahrtseffekte durch staatliche, monetäre Hilfs- und Sonderprogramme abzufedern.

Diese monetären Hilfen werden meist durch Förderbanken allokiert. In Deutschland ist für derartige, wirtschaftliche Impulse (nicht nur in Krisenzeiten) bereits vor über 70 Jahren die Kreditanstalt für Wiederaufbau (KfW) gegründet worden. Und die Historie hat gezeigt: Als Förderbank müssen wir unmittelbar handlungsfähig sein, um schnell auf unvorhergesehene Situationen reagieren zu können. Daher stellen wir uns als Förderbank regelmäßig die Frage, wie wir unsere Reaktionsfähigkeit und damit Zukunftsfähigkeit sicherstellen können. Sind Unternehmen in der Lage, gestärkt aus Krisen hervorzugehen? Vermag eine Organisation mit Hilfe resilienter Strategien mehr Widerstandsfähigkeit in Form von Flexibilität und Pufferfähigkeit zu erzeugen, um gegenüber exogenen Schocks dauerhaft besser gewappnet zu sein?

Covid-19 offenbart die Schwächen unseres Systems

Noch nie zuvor hat ein Ereignis wohl so viele Menschen gleichzeitig mit denselben Ängsten, Unsicherheiten und Sorgen um Gesundheit und Existenz konfrontiert. Viele wirtschaftliche Akteure geraten mit erheblichen Umsatzeinbrüchen und Liquiditätsengpässen in Kurzarbeit oder schlittern in die Arbeitslosigkeit, während es in zahlreichen Krankenhäusern und Pflegeeinrichtungen an Ärztinnen und Ärzten sowie an Pflegekräften mangelt. Die für uns alle offensichtlich gewordenen Schwächen unseres Systems zeigen vielerorts ein Ungleichgewicht. Dort, wo ein Regelbetrieb durch die Pandemie nicht möglich war und ist, unterstützt die Bundesregierung mit Hilfs- und Sonderprogrammen und bietet Überbrückungsgelder, Kredite und Zuschüsse für Unternehmen und Selbständige. Genau an diesem Punkt treten wir als KfW in Erscheinung. Subsidiäres Handeln war und ist für uns von zentraler Bedeutung – wir werden daher gerade dann und dort aktiv, wo Marktschwächen herrschen oder stimulierende Impulse benötigt werden.

Die KfW als erfahrene Krisenbank

Natürlich ist Covid-19 auch für die KfW ein Novum und stellt(e) uns als systemrelevantes Institut vor enorme Herausforderungen. Denn innerhalb kürzester Zeit mussten die technische Infrastruktur für die Masse an Anträgen von Überbrückungskrediten ausgebaut und die Hilfsangebote mit unseren Vertriebspartnern koordiniert werden. Dabei hat es sicherlich geholfen, dass der „Wiederaufbau“ gerade in Krisenzeiten fester Bestandteil unserer Unternehmens-DNA ist. Als Förderbank ist es unsere Aufgabe im Auftrag des Bundes, die Wirtschaft und ihre in Not geratenen Bürgerinnen und Bürger finanziell zu unterstützen. Das machen wir nicht allein, sondern zusammen mit unseren Vertriebspartnern, die sich aus ca. 200 Finanzinstituten, 400 Sparkassen sowie 800 Genossenschaftsbanken zusammensetzen.

Die Pandemie fordert hohe Reaktionsgeschwindigkeit und unkomplizierte Zusammenarbeit

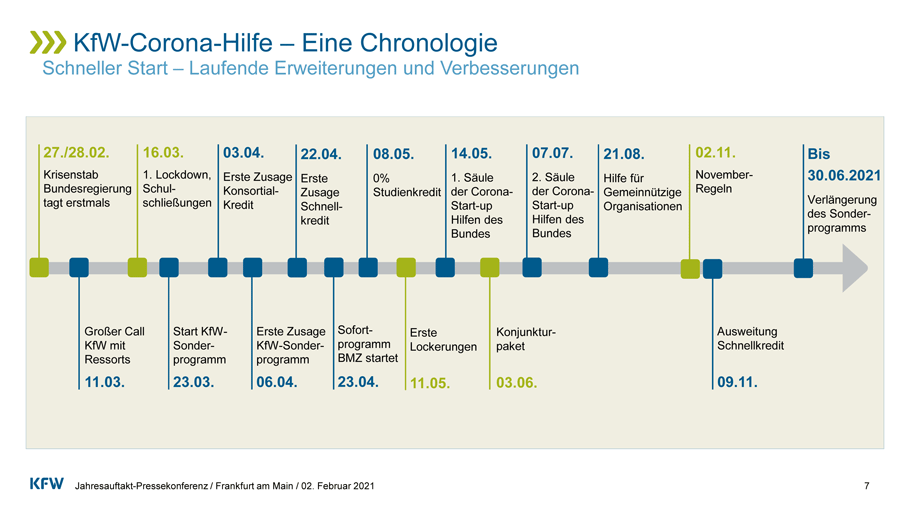

Allerdings stellt diese Pandemie bisherige KfW-Hilfsprogramme in zweierlei Hinsicht in den Schatten. Sowohl, was das Volumen der finanziellen Unterstützung anbelangt, als auch in Bezug auf die Umsetzungsgeschwindigkeit, mit der die KfW zusammen mit dem Bund und ihren Geschäftspartnern in noch nie dagewesenem Tempo die Unterstützung geplant, implementiert und umgesetzt haben. Beginnend mit einem Krisenstab der Bundesregierung Ende Februar wurden binnen sechs Wochen Sonderprogramme gemeinsam konzipiert, verabschiedet und von der KfW über ihre verlässlichen Vertriebspartner auf den Weg gebracht.

Chronologie der KfW-Corona-Hilfe: Schneller Start – Laufende Erweiterungen und Verbesserungen

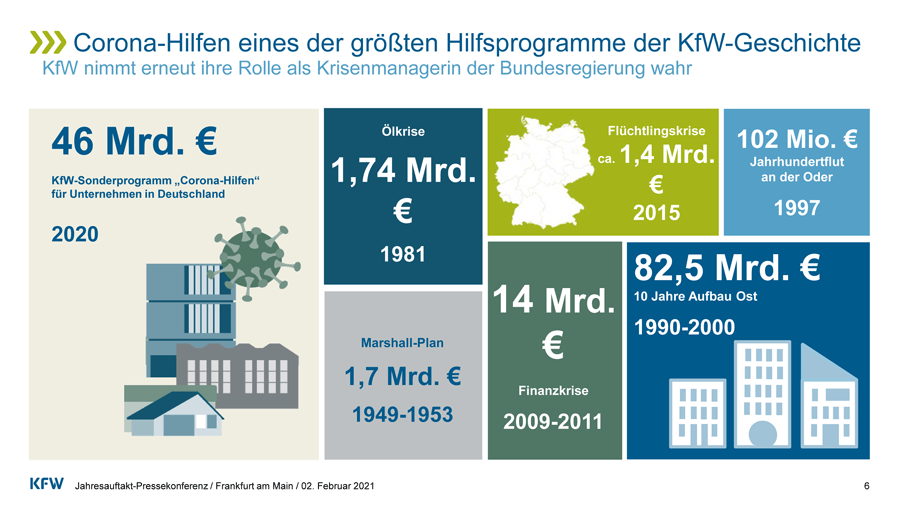

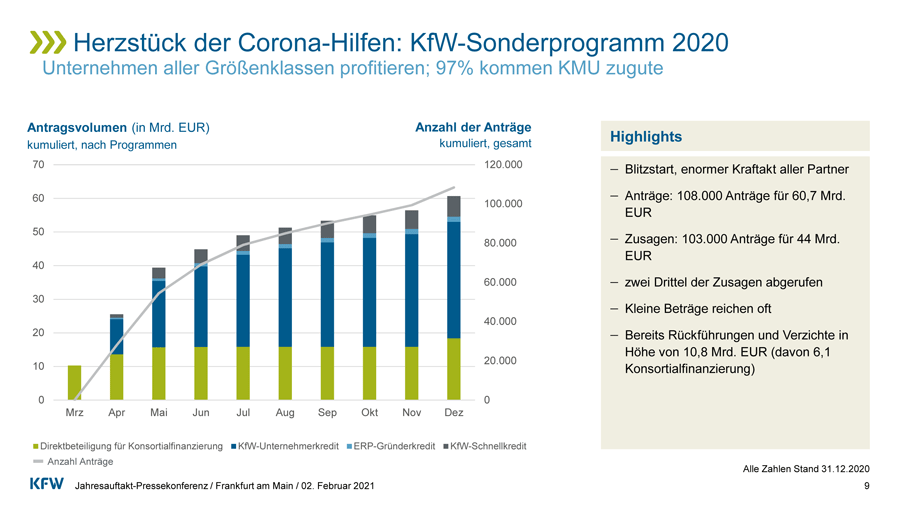

Einen wesentlichen Beitrag zu den Corona-Hilfen leisteten dabei die KfW-Sonderprogramme: Seit dem Start des Sonderprogramms im März 2020 sind bis zum 31.03.2021 rund 130.000 Anträge eingegangen. Dies entsprach einem Antragsvolumen von 64,2 Mrd. EUR. Rund 124.000 Zusagen wurden gewährt und ein Betrag von 49 Mrd. EUR an inländische Unternehmen zur Verfügung gestellt. Somit zählt das KfW-Sonderprogramm „Corona-Hilfen“ schon jetzt zu den historisch größten Hilfsprogrammen seit Bestehen der KfW. Insgesamt wurden in den vergangenen sieben Dekaden rund 1,7 Billionen EUR an finanzieller Unterstützung durch die KfW und ihre Vertriebspartner allokiert.

Übersicht zu KfW-Hilfsprogrammen.

Widerstandsfähigkeit (Resilienz) ist Teil unserer Strategien

Unsere Lernkurve bleibt steil. Aus jeder Krise ist die KfW erstarkt und vor allem flexibler und somit widerstandsfähiger hervorgegangen. Deshalb spiegelt sich das Thema Resilienz in unseren Strategien und Agenden ausdrücklich wider. Resilienz hat natürlich vielerlei Ausprägungen. Wir verstehen darunter, unsere Organisation und unser Geschäftsmodell robust also krisenfest zu machen, indem wir es konsequent auf die (digitaler werdende) Zukunft ausrichten. Deshalb haben wir nicht erst mit Ausbruch von Covid-19 die Herausforderungen des digitalen Strukturwandels zu einer unserer strategischen Säulen gemacht und darin angelegt, unsere Systeme und Prozesse, aber auch unsere Belegschaft fit zu machen für das digitale Zeitalter.

Es ist nicht überraschend, dass die Herausforderungen für die Bankenlandschaft und somit auch für die KfW hinsichtlich der dringend erforderlichen Digitalisierung außerordentlich groß sind. Der Ausbruch der Covid-Pandemie hat diese Herausforderungen schlagartig um ein Vielfaches erhöht und uns sämtliche Schwachstellen schonungslos und in kürzester Zeit aufgezeigt. Priorität galt und gilt selbstverständlich der Gesundheit unserer Mitarbeiterinnen und Mitarbeiter. Parallel dazu wurden die von der Bundesregierung verordneten Hilfs- und Sonderprogramme direkt nach der Verabschiedung von uns in die Wege geleitet. Hierfür wurde eine Vielzahl an manuellen Prozessen digitalisiert, so dass entscheidende Arbeitsschritte auch aus einem Homeoffice bearbeitbar werden. Zu diesem Zweck, und zum Schutz der Gesundheit, haben wir innerhalb kürzester Zeit dem Großteil der Belegschaft einen „remote-Arbeitsplatz“ zur Verfügung gestellt.

Aus Sicht der IT haben diese interne Umstellung unserer Arbeitsweisen gepaart mit gleichzeitiger Erfüllung unseres Auftrages für die Bundesregierung drei wesentliche Erfolgstreiber ermöglicht:

- Nutzung unserer Plattform VSP, über die wir an unsere Vertriebspartner angebunden sind,

- Nutzung neuer Technologien wie z.B. Cloud und

- unser agiles, siloübergreifendes Zusammenarbeitsmodell in der KfW.

Digitalisierungsgrad: Die deutsche Bankenlandschaft hat gemeinschaftlich geliefert

Die Vertriebs- und Serviceplattform (VSP) der KfW zielt darauf ab, ein digitales Ökosystem für Förderung in Deutschland zu schaffen. Dank dieser bereits erfolgreich implementierten Durchleitungs-Plattform dauerte es nach Ausbruch der Pandemie lediglich 26 Tage vom Erstgespräch mit der Bundesregierung über die geplanten Hilfs- und Sonderprogramme bis zur ersten automatisierten Kreditzusage über unsere Vertriebspartner.

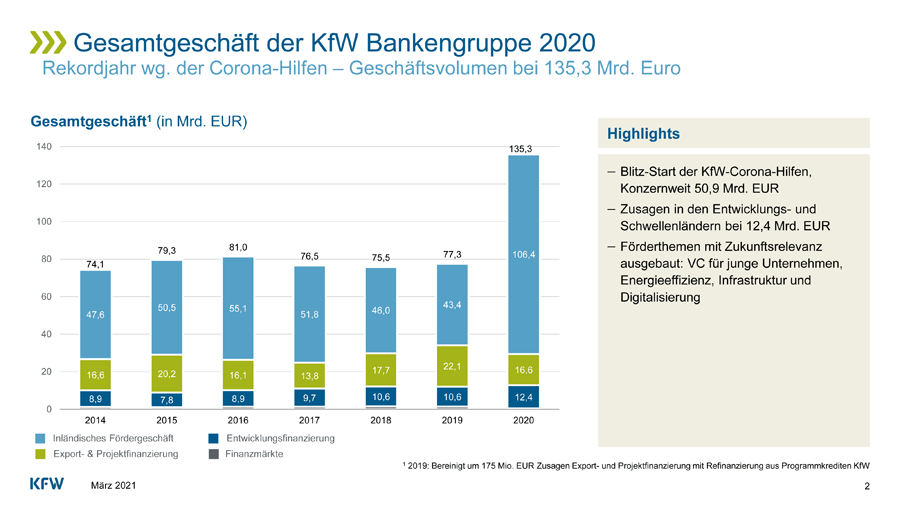

Im Zeitraum März bis Mai 2020 stiegen die eingegangenen Anträge rasant an. In dieser Zeit konnten wir bereits 60.000 Anträge von Unternehmen und Selbständigen über die gemeinsame VSP-Plattform von KfW und unseren Finanzierungspartnern bearbeiten und genehmigen (bis dato sind rd. 120.000 Anträge über die VSP eingegangen). Bis zum Jahresende 2020 stieg das KfW-Fördervolumen insgesamt auf einen historischen Höchststand von 135,3 Mrd. EUR – eine Mammutaufgabe, die (auch künftig) nur gemeinsam zu bewältigen ist. In Nicht-Krisenzeiten werden üblicherweise Zusagen von ca. EUR 70 bis 80 Mrd. p.a. gemacht.

Technologie: Der Förderassistent in der Cloud

Bezogen auf das Jahr 2020 klingelte im Durchschnitt alle sieben Sekunden ein Telefon in den Großraumbüros unserer Infocenter. Alle 49 Sekunden wurde eine eingegangene E-Mail beantwortet und während des ersten Lockdowns zwischen März und Mai 2020 hatten wir zeitweise über 10.000 Anfragen pro Tag beantwortet. (Faktor 15 ggü. Normalbetrieb). Um dieser Antragsflut, die über die KfW, insbesondere auf die überlasteten Infocenter ab März 2020 einbrach, Herr zu werden, haben wir innerhalb von zwölf Tagen einen cloudbasierten Förderassistenten entwickelt, prototypisiert und „live“ geschaltet. Diese web-basierte Lösung unterstützt(e) die in Schieflage gekommenen Unternehmen und Selbständigen im Vorfeld, sich über die Anforderungen der Hilfs- und Sonderprogramme zu informieren, so dass sie auf die entscheidenden Bankgespräche mit unseren zahlreichen Vertriebspartnern im Anschluss gut vorbereitet waren.

Entwicklung des KfW-Corona-Sonderprograms 2020.

Die Entwicklung es Gesamtgeschäfts der KfW Bankengruppe seit 2014.

Mindset: Bereichsübergreifende Zusammenarbeit und agile Haltung als Innovationstreiber

Auch die besten Technologie- und Digitalisierungsmaßnahmen reichen am Ende nicht aus ohne das für Veränderungen notwendige „Mindset“ der Mitarbeiterinnen und Mitarbeiter. Die frühe Verankerung agiler Arbeitsweisen sowie einer positiven Haltung gegenüber Veränderung in unserem Arbeitsalltag waren entscheidende Erfolgsfaktoren für unsere Umsetzungsgeschwindigkeit. Daher investierten wir im Vorfeld der Pandemie viele Ressourcen in die bereichsübergreifende Zusammenarbeit sowie in die Nutzung z.B. von SCRUM als agiler Projektmethode. Mittlerweile werden über 80 Prozent unserer Großprojekte mittels SCRUM durchgeführt.

Positives aus Krisensituationen erkennen und bewahren

Während dieser Ausnahmesituationen stellen wir uns immer wieder die Fragen, inwiefern wir uns auf den nächsten exogenen Schock vorbereiten können. Wie lernen wir in einem Umfeld von Unsicherheit zu agieren? Eine zu starke Fokussierung bzw. ein Übermaß an Effizienz- und Produktivitätsgewinnen werden uns dabei nicht ans Ziel führen. Zweifelsohne bleibt die Fortführung der Digitalisierungsmaßnahmen in Form eines modernen Technologieeinsatzes und eines weiteren Ausrollens agiler Arbeitsmethoden elementarer Bestandteil unserer Strategie. Aber darüber hinaus müssen wir auch dauerhaft lernen, mit Unsicherheit umzugehen, sie sogar aktiv zuzulassen in unserem täglichen Handeln. Hier bieten sich hinsichtlich der organisatorischen Resilienz viele wertvolle Hebel und wir können als Organisation gerade in den Bereichen Führung und Vertrauen noch Vieles lernen.

Die organisatorische Resilienz lässt sich als Fähigkeit eines Systems beschreiben, mit exogenen Schocks und Störungen bzw. mit Unsicherheit selbstregulierend so umzugehen, dass die Flexibilität des Systems erhalten bleibt. Für uns bedeutet das, dass wir unsere Schnelligkeit bewahren und gleichzeitig die Wettbewerbsfähigkeit erhöhen können, wenn wir weiterhin mutig mit neuen Ansätzen in Bezug auf Technologie, Selbstorganisation, Verantwortung und kollektive Entscheidungsfindung experimentieren. Dabei dürfen wir aber eine Sache nicht aus den Augen verlieren: Die Resilienz ist nicht das Ziel, sondern lediglich Mittel zur Erreichung von mehr Flexibilität, Robustheit und Widerstandsfähigkeit.