Banken und Sparkassen müssen sich mit den Erwartungen ihrer Kunden intensiver denn je auseinandersetzen, um wirtschaftlich erfolgreich zu sein. Eine gute Chance zur Ertragssteigerung und Kostensenkung bietet die Differenzierung in der Customer Experience.

Kunden müssen bequem und flexibel auf Bankleistungen zugreifen können.

Schneller – Komfortabler – Leistungsstärker und vor allem Digital. Mit diesen Erwartungen müssen sich Banken intensiver denn je auseinandersetzen. Das sogenannte Filialsterben hat schon vor einiger Zeit begonnen, wurde der Betrieb von Filialen doch vielerorts als Kostenpunkt gesehen. Nun schrumpft die Differenzierung in der Kundennähe durch eine Filiale aufgrund der Auswirkungen der Pandemie noch stärker.

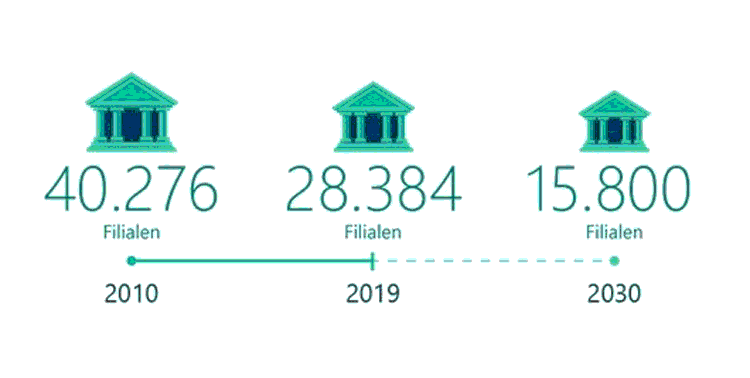

Laut Oliver Wyman sollten schon vor der Pandemie weitere 13.000 Filialen bis 2030 schließen. Wir können davon ausgehen, dass sich der Effekt durch die weltweite Krise verstärken wird. Erst kürzlich hat die Deutsche Bank angekündigt, 20 Prozent ihrer Filialen zu schließen. Genauso sehen wir bei der Commerzbank deutliche Anzeichen für drastische Reduzierungen, auch Volksbanken wie Sparkassen senken ihre Präsenz. Doch die Entwicklung birgt auch Gefahren für die Kundenbeziehung: So würden rund 42 Prozent der Kunden ihre Bank wechseln, falls ihre Stammfiliale schließt. Das bedeutet, dass bis 2025 kumuliert rund 6 Milliarden Euro an Kundenerträgen, bis 2030 rund 8 Milliarden gefährdet sind. Für Finanzinstitute bedeutet das, dass sie eine neue Strategie benötigen, mit der sie Kosten reduzieren und gleichzeitig eine nachhaltige Kundenbeziehung etablieren und halten können.

Das Filialsterben in Deutschland geht weiter.

Guter Service ist entscheidend

Noch nie gab es so viele Möglichkeiten, Kunden mit guten Services zu erreichen – und noch nie waren sie so schnell weg, wenn der Service nicht passt. Gesellschaftliche Veränderungen beeinflussen die Erwartungen der Kunden an Banken. 50 Prozent der Verbraucher in Deutschland haben höhere Erwartungen an den Kundenservice ihrer Lieblingsmarken als dies in den letzten zwei Jahren der Fall war. Auch der Wettbewerb um die Kunden wächst: Tech-Konzerne drängen mit eigenen Angeboten in den Markt. FinTechs fordern Banken mit innovativen Lösungen heraus. Gleichzeitig fungieren sie als Innovatoren für etablierte Institutionen in der Branche. Und Nachhaltigkeit wie Ethik fließen immer stärker in die Entscheidung für oder gegen eine Bank oder Anlage ein.

Chance zur Differenzierung

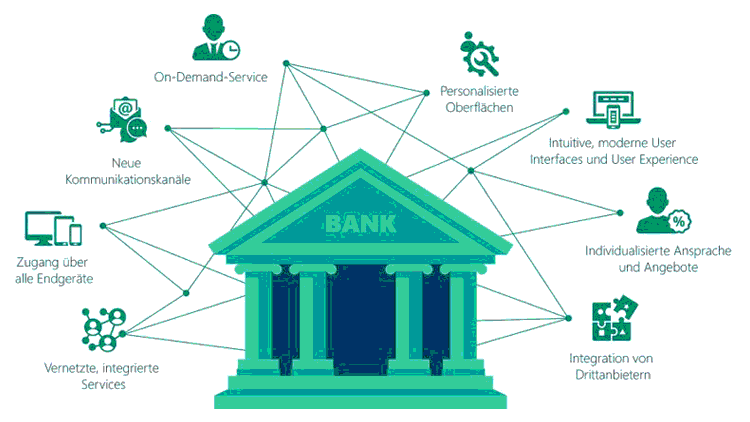

Digitalisierung bedeutet mehr als ein schlichtes „online“ oder das Angebot einer App. Intelligente Technologien helfen dabei, eine moderne Customer Experience anzubieten: So lassen sich über personalisierte Kommunikation und Angebote die Wünsche der Kunden bedienen. Wichtig ist dabei, den Kunden die freie Wahl zu lassen, auf welchem Weg sie sich informieren möchten. Beratung wie auch Vertragsabschluss müssen nahtlos über alle Plattformen und Wege durchgängig sein – per App, im Web, per Chat, telefonisch oder persönlich.

So sieht moderne Customer Experience aus:

Wesentliche Bestandteile einer modernen Customer Experience.

Es kommt auf die Umsetzung an

Die Daten für diese personalisierte Ansprache sind grundsätzlich zu großen Teilen bei den Instituten vorhanden. Die Kunst ist es, diese einzelnen Datensilos zusammenzuführen und ein ganzheitliches, individuelles Verständnis für die Kunden zu entwickeln.

Als Transformationspartner kann Microsoft dabei zusammen mit seinen etwa 30.000 Partnern in ganz Deutschland mit einer offenen Technologieplattform und langjähriger Branchenexpertise entscheidend unterstützen:

Über ein einheitliches Datenmodell werden die einzelnen Informationspunkte zu einer ganzheitlichen Sicht auf die Kunden zusammengefügt und um weitere Informationen von außen, z.B. durch Informationen auf LinkedIn, ergänzt. Das führt zu einem ganzheitlichen Blick von innen und von außen, zur sogenannten 720°-Sicht.

Eine automatisierte Analyse mit Hilfe von künstlicher Intelligenz kann den Beschäftigten der Bank direkt Empfehlungen für Anknüpfungspunkte geben, sodass die Kontaktaufnahme im Kontext der Kunden steht.

Durch Integration von künstlicher Intelligenz in den Kommunikationskanälen und Vernetzung aller Dienste haben die Kunden die Möglichkeit, rund um die Uhr auf ihrem bevorzugten Kanal mit ihrem Finanzinstitut über ihre Belange zu kommunizieren oder „ganz natürlich“ zu sprechen – sicher und komfortabel durch die Authentifizierung mit biometrischen Eigenschaften.

Einen durchgängigen und digitalen Vertragsabschluss, beispielsweise in der Kreditanbahnung – fallabschließend bis zur rechtsgültigen Unterschrift und unabhängig vom Kommunikationskanal – verstehen wir heutzutage als selbstverständlich und als elementare Voraussetzung für eine zeitgemäße Customer Experience.

Das Einbeziehen von Drittanbietern zum Abrunden oder Ergänzen der eigenen Produkte und Services ohne Medienbruch ist ein integrativer Bestandteil und bietet zusätzliche Geschäftsmodelle für das Institut und seine Kunden.

Nachhaltigkeit als weiteres Unterscheidungsmerkmal

Allein durch die Nutzung unserer Cloud-Plattform trägt ein Institut bereits zur Nachhaltigkeit bei: Microsoft hat sich verpflichtet bis 2030 CO2-negativ zu sein, also mehr CO2 aus der Atmosphäre zu binden als auszustoßen, und bis 2050 alle Emissionen seit Unternehmensgründung voll auszugleichen. Ähnliches gilt für die Müllverursachung (Zero Waste) und den Wasserverbrauch („Wasser-positiv“ bis 2030).

Doch der wesentliche Punkt liegt auch in der Umsetzung von Nachhaltigkeit im Finanzmarkt, z.B.:

- Im Asset & Wealth Management eine Bewertung von Unternehmen mit automatisierten Methoden auf der Grundlage ihrer ESG-Initiativen (Ratings, Berichte, Analysen).

- Im Investment Banking das Auflegen von Green Bonds und die Fähigkeit, Handels- sowie Anlageideen für Kunden auf Basis unstrukturierter ESG-Daten (ESG – Environment Social Governance – Umwelt Soziales Aufsichtsstrukturen) anzureichern – unter Steigerung der Performance.

Die moderne Customer Experience beginnt jetzt

Zeit wird ein immer bedeutenderer Faktor: Finanzinstitute, die früh innovieren, haben einen deutlichen Wettbewerbsvorteil. Dazu ist eine agile, offene, bedarfsgerechte und sichere Technologieplattform die Grundvoraussetzung – genau das bietet die Microsoft Cloud.

Während die neue Customer Experience im rein nutzungsabhängigen Modell der Cloud parallel mit jeder Innovation wächst, etabliert sich ein hybrides Modell und ein Abschmelzen der Altsysteme wird beginnen. Es gibt bereits viele Finanzinstitute im europäischen Ausland, die diesen Weg gemeinsam mit uns erfolgreich eingeschlagen und dabei die operativen Kosten gesenkt und ihren PTI (hier: Pre-Tax-Income; Vorsteuerertrag) gesteigert haben. Durch eine Reinvestition von Teilen der Erträge haben diese Institute ihr zweites PTI (hier: Power To Innovate; Innovationskraft) erhöht – ein Effekt mit deutlichem Wettbewerbsvorteil.

Fazit: Banken müssen sich neu erfinden

Banken wissen, dass sie sich neu erfinden müssen, um ihre Kunden mit innovativen digitalen Services zu überzeugen. Und sie verfügen über die notwendigen Voraussetzungen dafür: die Daten, die Zugänge und das Vertrauen ihrer Kunden.

Mit Microsoft als Partner gelingt die digitale Transformation und weitere Innovation – garantiert und ohne Wettbewerb in der Wertschöpfungskette.

Weitere Informationen finden Sie unter: https://aka.ms/intelligent-banking.

Microsoft ist weltweit führender Hersteller von Standardsoftware, Services und Lösungen und Partner des Bank Blogs.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.