FinTechs und Technologie-Unternehmen bedrohen zunehmend die etablierten Kreditinstitute. Immer mehr Kunden nutzen das Internet zur Suche nach dem günstigsten Angebot und bringen so die Margen unter Druck.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Gerade bei höhermargigen Produkten wie Krediten und Versicherungen machen sich immer mehr Kunden die Vorteile des digitalen Zeitalters zunutze und wählen mithilfe des Internets das beste Angebot am Markt. Etablierte Banken geraten so in Gefahr zu Grundversorgern ihrer Kunden mit Basisdiensten zu werden und das margenstarke Geschäft an neue digitale Wettbewerber abzugeben.

Die Managementberatung Bain & Company hat in einer weltweiten Studie die Loyalität privater Bankkunden, ihre Produktnutzung und die hierfür verwendeten Kanäle untersucht. Für die aktuelle Analyse wurden weltweit rund 133.000 Kontoinhaber in 22 Ländern befragt, darunter rund 10.400 Kunden in Deutschland. Die Befragung erstreckt sich auf alle wichtigen Institutsgruppen. Privat- und Direktbanken zählen ebenso dazu wie Genossenschaften und Sparkassen.

Technologie-Konzerne verdrängen FinTechs

Während bislang die Ziele der stillen Kundenwanderung vor allem andere Kreditinstitute waren, könnten zukünftig digitale Anbieter profitieren.

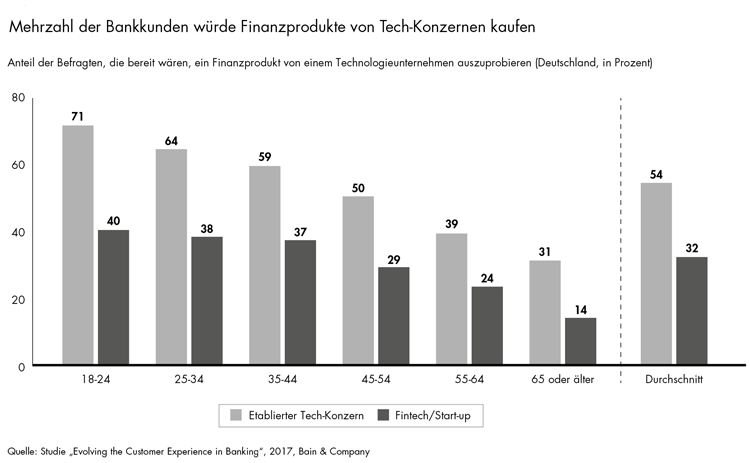

Mehr als die Hälfte der befragten deutschen Bankkunden sind grundsätzlich offen dafür, Finanzprodukte auch von großen Technologie-Unternehmen wie Amazon, Apple oder Google zu erwerben. Diese Unternehmen verdrängen damit die FinTechs als gefährlichste Angreifer. Lediglich ein Drittel der Deutschen würde einem Start-up sein Geld anvertrauen. Und die Bereitschaft, Finanzprodukte bei Branchenneulingen zu erwerben, sinkt mit zunehmendem Alter.

Eine Mehrheit der Bankkunden würde Finanzprodukte von Technologie-Unternehmen kaufen.

Bei Kreditkarten oder Ratenzahlungen haben einzelne Technologie-Anbieter schon entsprechende Aktivitäten entfaltet. Die Studienautoren warnen daher vor ihrem möglichen Einstieg ins Retail-Banking. Diese würden über eingespielte digitale Prozesse sowie etablierte Marken verfügen und schon heute vielfältige persönliche Daten ihrer Kunden einsammeln.

Mobile-Banking verdrängt klassisches Online-Banking

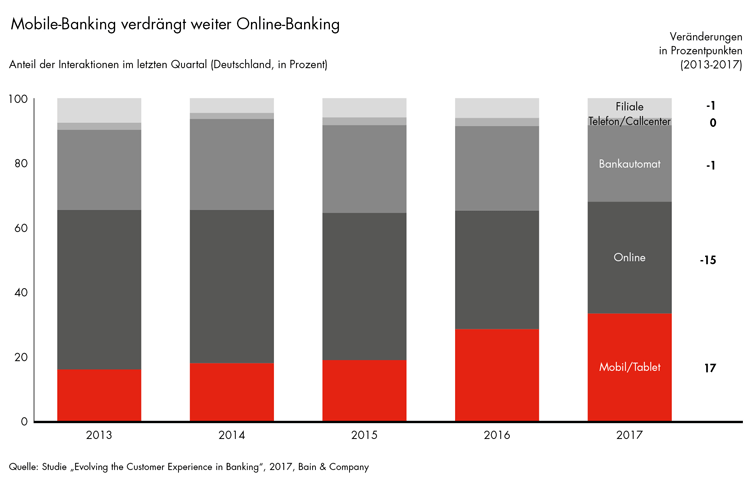

Binnen fünf Jahren stieg der Anteil des Mobile-Bankings an allen Interaktionen deutscher Bankkunden um 17 Prozentpunkte. Das Erledigen von Bankgeschäften per Smartphone oder Tablet liegt inzwischen gleichauf mit dem Online-Banking, das in dieser Zeit 15 Prozentpunkte verlor. Der Anteil der Filialen und Kontaktcenter hat sich dagegen kaum verändert.

Mobile Banking via Smartphone und Tablet verdrängt das klassische Online Banking.

Die Zukunft gehört dem Omnikanal

Derzeit liegen bei der Kundenloyalität noch Direktbanken wie DKB, ING-DiBa und comdirect vorne. Doch deren Werte gehen zurück, während einige Filialbanken aufholen.

Die Loyalität sowohl reiner Digital- als auch reiner Filialkunden liegt traditionell niedriger als bei Nutzern mehrerer Kanäle. Die Zeiten ausschließlich analoger und digitaler Banken könnten damit zu Ende gehen. Insbesondere Filialbanken könnten mit Omnikanal-Angeboten die Kundenbindung stärken.

Der Transformationsprozess hin zur Omnikanal-Bank stellt die Banken jedoch vor enorme Herausforderungen. In den wenigsten Instituten gibt es aktuell

- eine durchgängig kundenorientierte Gestaltung der Kundenreise,

- eine Ende-zu-Ende-Digitalisierung der Kernprozesse,

- kanalübergreifende Anreiz- und Steuerungsmechanismen,

- agile, auf Kundenreisen fokussierte Organisationsstrukturen und

- eine konsolidierte, schlagkräftige IT-Landschaft.

Viele Banken schrecken vor solch einem tiefgreifenden Wandel noch zurück. Stattdessen optimieren sie Prozesse innerhalb der einzelnen Kanäle. Damit öffnen sich mögliche Einfallstore für Wettbewerber innerhalb und außerhalb der Branche.

Mit einem kanalübergreifenden Angebot aus einem Guss würden sich hingegen gleich mehrere Vorteile bieten: Loyale Kunden kaufen mehr Produkte bei ihrer Hausbank, bleiben ihr länger treu und empfehlen sie häufiger weiter.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.