Nachdem der erste Ansturm der FinTechs vorüber ist, werden die Karten für das Banking 2025 neu gemischt. Hierbei wird vor allem, mit Hinblick auf PSD2, der Kundenzugang eine entscheidende Rolle spielen. Denn der Verlust des Kundenzugangs hätte für die Banken weitreichende Folgen.

Im Banking des Jahres 2025 wird der Zugang zum Kunden – vor allem mit Hinblick auf PSD2 – eine entscheidende Rolle spielen.

Insgesamt spielen FinTechs in den Medien eine immer prominentere Rolle. Kaum verging in den letzten Monaten ein Tag an dem nicht über neue Investments in der FinTech-Szene oder über den Untergang der Banken berichtet wurde. Verschiedene Studien haben sich bereits mit einem möglichen Konflikt zwischen Banken und FinTechs sowie den Auswirkungen auf die Geschäftsfelder der Banken beschäftigt. Die Zahlen belegen jedoch etwas anderes: Derzeit bleiben die Kunden den Banken weiterhin treu und agieren somit gegensätzlich zu der verkündeten Machtübernahme der FinTechs. Hierdurch erhält der Kundenzugang, ähnlich wie in anderen Branchen, eine immer wichtiger werdende Rolle. Ein solcher Kampf ist bereits aus anderen Branchen wie dem E-Commerce oder anderen Bereichen der Internetökonomie bekannt.

Unternehmensmarge ist abhängig vom Kundenzugang

Der direkte Kundenzugang ist für die Marktteilnehmer deshalb so attraktiv, da somit die eigenen Margen mit möglichst wenig anderen Parteien geteilt werden müssen. Im Bereich E-Commerce ist inzwischen relativ gut sichtbar, wie die Händler ihre vormals hohen Margen mit Suchmaschinen, sozialen Netzwerken, Vermarktungsagenturen und Logistikunternehmen teilen müssen. Die interviewten FinTechs übten dementsprechend Selbstkritik am limitierten Kundenzugang von FinTechs und den sich daraus ableitenden Wettbewerbsnachteilen innerhalb der Branche. Sie kritisierten auch, dass manche FinTechs ihre Rolle als Innovatoren vernachlässigen, um die ambitionierten Neukundenziele ihrer Investoren zu erreichen. Dies führt dazu, dass in Augen vieler Interviewpartner ein Teil der FinTechs eher als digitale Vertriebsmaschinen mit hübschen Frontend und niedrigen Innovationsgrad gelten.

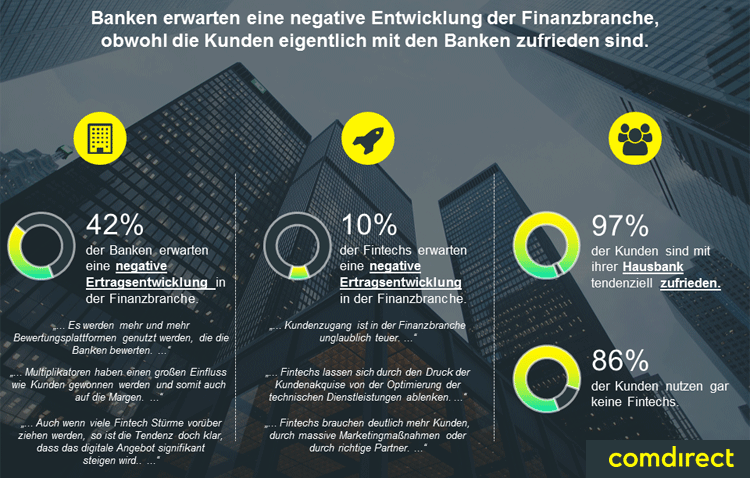

Banken blicken pessimistisch in die Zukunft

Erwartung der Umsatzentwicklung in der Finanzbranche von FinTechs und Banken sowie Kundener-gebnisse zur Bankenzufriedenheit.

Viele interviewte Banken fürchten hingegen, neben dem direkten Wettbewerb mit den FinTechs, vor allem die Auswirkungen der Besonderheiten des Internets auf ihre Kundenakquise. Denn das Internet hat nicht nur zu geringeren Markteintrittskosten für FinTechs geführt, sondern auch zu einer Reduzierung von Informationsasymmetrien durch Vergleichs- und Bewertungsportale. Durch die steigende Transparenz befürchten manche der interviewten Banken eine Reduzierung der eigenen Unternehmensgewinne, da historisch betrachtet eine steigende Transparenz in der Regel zu sinkenden Margen führt. Hiervon sind vor allem Banken betroffen, die ihre höheren Gebühren nicht durch entsprechende Servicedienstleistungen rechtfertigen können und dementsprechend überproportional von den bisherigen Informationsasymmetrien profitieren konnten. Ableitend von der eigenen Marktposition, den regulatorischen Vorgaben, dem Zinsumfeld, den geringen Markteintrittsbarrieren für neue Wettbewerber und dem Abbau von bevorteilenden Informationsasymmetrien erwarten die Banken aus diesem Grund auch eine negative Umsatzentwicklung der Finanzbranche bis zum Jahr 2025.

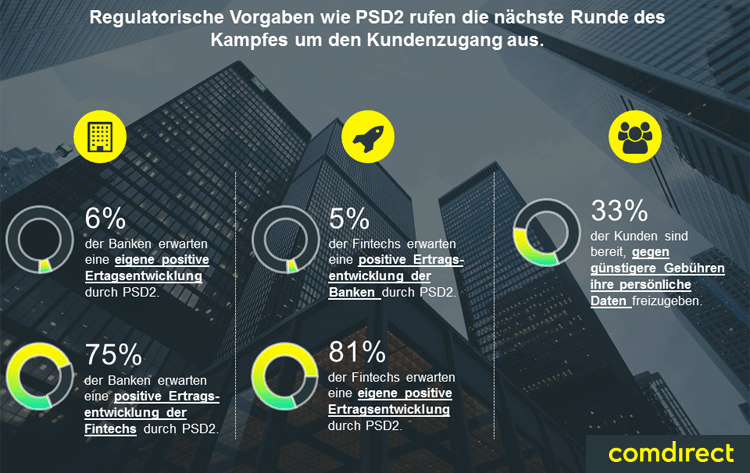

Regulator wird Wettbewerb langfristig fördern

Erwartung zur Umsatzentwicklung durch PSD2 von FinTechs und Banken sowie Kundenergebnisse zum Thema Datensicherheit.

Der Kampf um den Kundenzugang wird in Zukunft dadurch noch verstärkt, dass der Regulator den Wettbewerb mittelfristig wieder fördern wird und Maßnahmen wie bspw. PSD2 zu nochmals deutlich niedrigeren Markteintrittsbarrieren führen werden. Aus der Summe dieser entstehenden Möglichkeiten werden neue Machtverhältnisse entstehen, die sich signifikant von der heutigen Konstellation differenzieren können. Deswegen betrachten die FinTechs die Umsatzentwicklung der Finanzbranche relativ optimistisch. Auch unter der Annahme, dass insbesondere für FinTechs aufgrund des bisher limitierten Kundenzugangs noch viele Potentiale bei der Umsatzentwicklung vorhanden sind. Bei Themen wie PSD2 betonen die Vordenker unter den FinTechs zudem, dass es nicht ausreicht nur eine offene API-Schnittstelle zu bauen, sondern man den daraus entstehenden Coopetition-Ansatz auch in der eigenen Unternehmenskultur leben muss. Denn erst wenn sich Banken ganzheitlich gegenüber den Innovationen Dritter öffnen, können die Vorteile der APIs gewinnbringend für das eigene Unternehmen eingesetzt werden. Banken wiederum, die PSD2 nur als lästige Pflichtaufgabe sehen und nur die regulatorischen Mindestanforderungen erfüllen, könnten hierbei durch eine halbherzige Umsetzung ihre Marktposition nachhaltig gefährden.

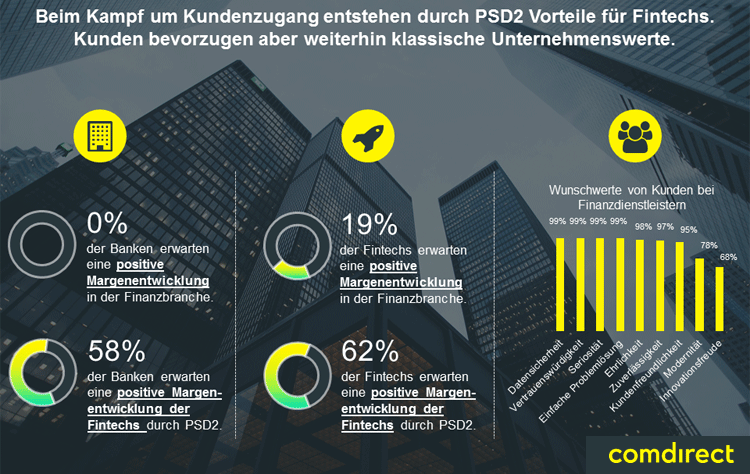

Nut geringe Verschiebung von Banken zu FinTechs

Erwartung zur Margenentwicklung in der Finanzbranche von FinTechs und Banken sowie Wunschwerte von Kunden bei Finanzdienstleister.

Allgemein zeigt die durchgeführte Banking 2025 Studie, dass es eine aktive Verschiebung der Mehrwertgenerierung von Banken hin zu FinTechs geben wird, weshalb die Banken auch die zukünftigen Umsätze eher pessimistisch betrachten. Die FinTechs hingegen gehen von einer positiven Entwicklung aus. Interessant ist hierbei jedoch die Annahme der Banken und FinTechs, dass die positive Entwicklung der FinTechs keinen signifikanten Einfluss auf die negative Entwicklung der Gesamtmarge haben wird. Hieraus lässt sich ableiten, dass die FinTechs aus ihrer Sichtweise bedeutende Siege feiern werden, diese aus gesamtwirtschaftlicher Betrachtung jedoch unbedeutend bleiben. Selbst die interviewten FinTechs gehen nicht davon aus, dass etablierte Marktgrößen wie die Commerzbank, die Deutsche Bank oder die Allianz Versicherung durch bestehende FinTechs ersetzt werden können. Besonders kleine und mittlere Banken müssen jedoch darauf achten, dass sie nicht in Folge von PSD2 den digitalen Kundenzugang zu ihren Kunden verlieren. Denn dies wird in Zukunft der wichtigste Zugang zu bestehenden und potentiellen Kunden sein und hätte zur Folge, dass die betroffenen Banken im Verdrängungswettbewerb untereinander, mit den FinTechs und möglicherweise auch mit den großen Technologieunternehmen wie Google, Apple, Facebook, oder Amazon nicht bestehen könnten. Somit würden diese Banken in die Rolle des unfreiwilligen Abwicklers gedrängt und so ihrem Kundenkontakt und der eigenen Provisionen beraubt werden.

Kundenvertrauen und Kundenzugang als Herausforderungen für FinTechs

Die derzeitigen FinTech-Debatten fungierten bei den Banken als Weckruf, der langsam erste Früchte trägt. Die Bedrohung der Banken durch einzelne FinTechs wird von den Banken hingegen als eher gering eingeschätzt, da deren Kundenzugang derzeit weiterhin noch beschränkt ist. Es scheint so, dass die kollektive Marke der Banken noch immer eine wichtige Rolle spielt und einen Wettbewerbsvorteil gegenüber den FinTechs darstellt. Dies zeigt, dass Vertrauen bei Geldgeschäften ein unglaublich wichtiger Erfolgsfaktor ist. Deshalb stellt die eigene geringere Bekanntheit die FinTechs vor große Herausforderungen. Denn sie müssen den Kunden erst erklären, dass sie vertrauenswürdig sind, während die Banken per Definition bereits bei vielen Kunden einen Vertrauensvorsprung genießen. Dies erklärt auch, warum Kooperationen mit Banken für die FinTechs so erstrebenswert sind. Besonders durch PSD2 könnte sich dieses Problem jedoch für die FinTechs schneller lösen als manche Banken denken.

Voraussetzungen für erfolgreiche Kooperationen schaffen

Auch wenn die Banken die Bedrohung durch FinTechs separat betrachtet als gering einschätzen, so fürchten die Banken doch, dass sie Marktanteile gegenüber den Banken verlieren, die in Zukunft erfolgreich mit FinTechs kooperieren werden. Dementsprechend gilt es jetzt für die Banken die Weichen für das Banking 2025 zu setzen und die Vorrausetzungen auf technischer und unternehmenskultureller Ebene zu schaffen, um in Zukunft schnell und erfolgreich mit FinTechs kooperieren zu können. Hierbei wird einer der wichtigsten Aufgaben der Banken sein, den Disruptionsgrad der jungen FinTechs frühzeitig zu erkennen und einordnen zu können, ob es sich hierbei um eine Innovation handelt, die die eigene Bank und ihre Wettbewerber aufgrund der gegebenen Strukturen nicht mit einfachen Mitteln kopieren können. Denn hierdurch könnte dann für den Kunden echter Mehrwert geschaffen werden, der zu einem signifikanten Anstieg an Marktanteilen der Banken führen könnte.

Pidder Seidl

Pidder Seidl ist Co-Autor des Beitrag. Er arbeitet bei der comdirect bank im Bereich Innovationmanagement und Business Development. Vor seiner Zeit bei der comdirect bank hatte er sein eigenes Startup gegründet und war als selbstständiger Unternehmensberater tätig.

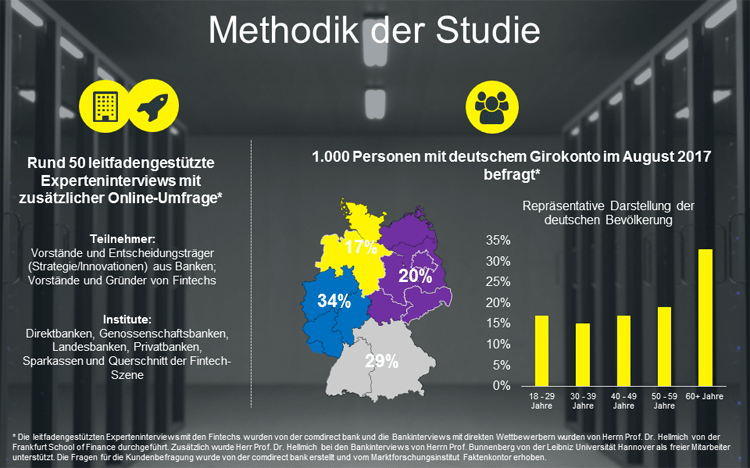

Banking 2025 Studie

Der Artikel ist ein Auszug aus der Banking 2025 Studie, die von der comdirect bank AG gemeinsam mit Herrn Prof. Dr. Hellmich von der Frankfurt School of Finance und Herrn Prof. Dr. Bunnenberg von der Leibniz Universität Hannover durchgeführt wurde. Es handelt sich hierbei um eine der ersten ganzheitlich durchgeführten FinTech-Studien im deutschsprachigen Raum, die sowohl die Meinung von Banken, FinTechs und Kunden berücksichtigt.

Aufbau und Methodik der Banking 2025 Studie mit 1000 befragten Bankkunden sowie fast 50 befragten Entscheidungsträger, Vorständen und Gründern aus Banken und FinTechs.

Hier geht es zum zweiten Teil der Banking 2025 Studie: Sind Kunden echte Innovationstreiber?