Aufsichtsrechtliche Anforderungen, Regulierung und Compliance werden von den meisten Banken und Sparkassen als Last empfunden. Dabei sichern diese die Sicherheit und damit die Existenz unseres modernen Bankensystems und ermöglichen, richtig genutzt, auch Chancen im Kundengeschäft. Im Bank Blog finden Sie aktuelle Studien zu Trends und Entwicklungen in diesem Bereich.

© Shutterstock

Banken erwarten durch die Zahlungsrichtlinie PSD2 der EU weitreichende Änderungen. Viele Entwicklungen sind bereits jetzt beobachtbar, so dass die Institute gut beraten sind, sich mit den strategischen Implikationen über die PSD2 hinaus zu befassen.

Die Finanzbranche befindet sich in einem tiefgreifenden Umbruch. Stichworte in diesem Zusammenhang sind: Digitalisierung, neue Kundenerwartungen, herausforderndes Marktumfeld durch die andauernde Niedrigzinsphase, steigender Wettbewerb durch FinTech-Unternehmen und Technologie-Firmen sowie die Umsetzung regulatorischer Maßnahmen.

Dieser Druck könnte sich durch die bis 2018 vorzunehmende Umsetzung der Payments Services Directive 2 (kurz: PSD2) zunehmen. Die Unternehmensberatung Strategy& hat jetzt eine Studie zu den strategischen Implikationen von PSD2 veröffentlicht. Für die Studie wurden 30 führende europäische Banken sowie FinTech-Unternehmen aus acht verschiedenen Ländern sowie 1.000 Kunden befragt.

PSD2 als Katalysator im zunehmenden Wettbewerb

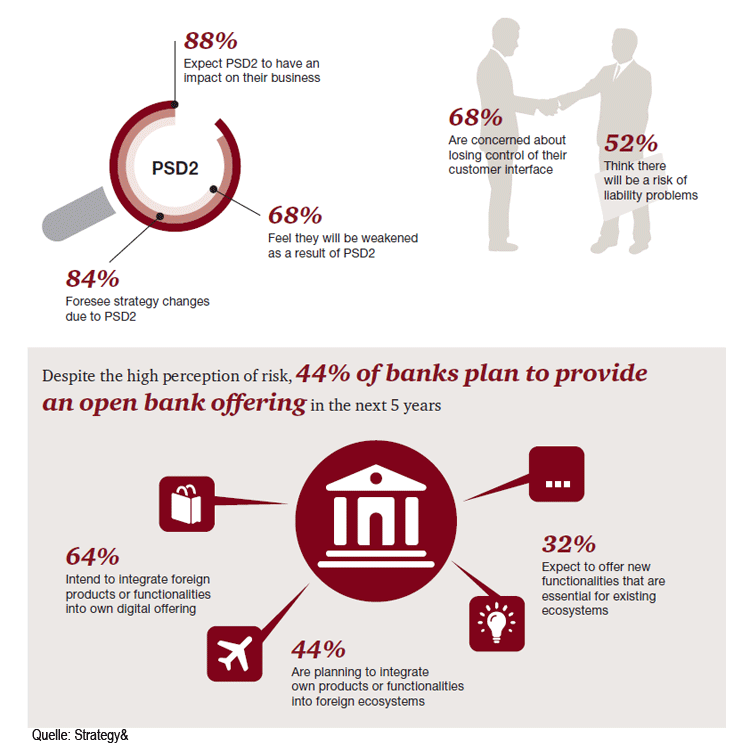

88 Prozent der befragten Banken erwarten durch die Umsetzung von PSD2 einen zunehmenden Wettbewerb von Drittanbietern, 68 Prozent befürchten den Verlust der Kundenschnittstelle und 68 Prozent gehen davon aus, dass PSD2 die Bankenposition (weiter) schwächen wird.

Die meisten Banken erwarten erhebliche Auswirkungen durch PSD2, wollen sich diesen aber durch Öffnung stellen

Drittanbieter können in den Zahlungsmarkt eintreten

Die Befürchtungen der Banken resultieren aus zwei zentralen, neuen Anforderungen der Direktive:

- Drittparteien wie FinTechs, Telekommunikationsanbieter, Technologie- und Datenunternehmen werden künftig in den Regulationskreis einbezogen und somit offiziell als Teilnehmer auf dem Zahlungsverkehrsmarkt anerkannt.

- Banken müssen diesen Drittparteien Zugang zu den Konto- und Zahlungsdaten gewähren und ihnen die Möglichkeit geben, Zahlungen im Auftrag des Kunden auszuführen, vorausgesetzt, dessen Zustimmung liegt vor.

Beides bietet Drittparteien die Möglichkeit, Produkte und Services auf Basis der von den Banken bereitgestellten Daten (weiter)zuentwickeln. Anbieter von digitalen Finanzübersichten (Personal Financial Management), Zahlungs-Apps oder Vergleichsportalen könnten hiervon profitieren. Eine Entwicklung, die von Banken nicht auf die leichte Schulter genommen werden sollte, da Drittparteien mit ihren Angeboten häufig an der Kundenschnittstelle ansetzen.

Kunden schätzen die Bündelung von Angeboten

Die Befragung der Kunden bestätigt die Befürchtungen der Banken: Drittparteien sind bereits ein etablierter Bestandteil des Konsumentenlebens. 88 Prozent der Befragten nutzen das Angebot von Online-Bezahlsystemen, also Drittanbietern, für Online-Einkäufe. 82 Prozent der befragten Konsumenten stimmen voll oder teilweise zu, dass diese Zahlungen so sicher und zuverlässig handhaben können wie ihre Hausbank.

Auf Basis bestehender Kundenbeziehungen könnten Drittparteien ihr Angebot in Finanzdienstleistungen ausweiten. Zum Beispiel könnten Technologie-Unternehmen ihr Angebot an E-Mail-Konten oder Cloud-Speicher um Zahlungs- und Kontoservices ergänzen. Es ist davon auszugehen, dass Kunden diese Form der Bündelung von Angeboten, zumal bei einfacher Bedienung durchaus annehmen würden.

Offene Banking-Schnittstellen im Kommen

Die Autoren der Studie erwarten, dass PSD2 Marktentwicklungen über den Zahlungsverkehr hinaus anstoßen wird. Um die Daten zwischen Banken und anderen Parteien auszutauschen und Zugang zur Bankinfrastruktur zu gewähren, werden voraussichtlich Standardschnittstellen (Application Programming Interfaces, APIs) etabliert werden. Diese sind bereits ein elementarer Baustein vieler digitaler Geschäftsmodelle von zahlreichen FinTech-Startups. Sie ermöglichen es, modular, schnell und kostengünstig Geschäfte aufzubauen und zu skalieren, indem einzelne Bausteine wie beispielsweise Daten, Funktionalitäten oder Produkte von Partnern integriert werden.

Die Zahlungsrichtlinie PSD2 könnte somit zu einem Katalysator für neue Geschäftsmodelle im Banking werden.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.