Kunden erwarten von ihren Banken ein durchgehend digitales Kundenerlebnis. Alte Kernbanksysteme stehen dem noch vielerorts entgegen und verursachen zudem hohe Kosten. Banken sollten einen Neustart wagen, meinen die Autoren einer aktuellen Studie.

Technologie ist nicht erst seit der Digitalisierung ein wichtiger Faktor für Finanzdienstleister. Im Bank Blog finden Sie Studien zu den wichtigsten Trends und Entwicklungen.

© Shutterstock

Bis 2020 wird der Anteil digitaler Transaktionen bei Banken einer Bain-Prognose zufolge auf bis zu 95 Prozent steigen. Die Kunden erwarten zunehmend ein digitales, voll integriertes Kundenerlebnis und dieses stets auf dem neuesten Stand der Technik.

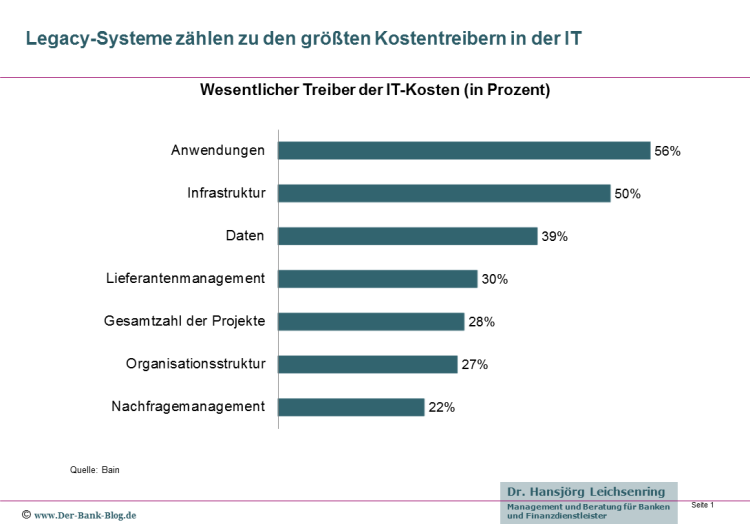

Die wichtigsten Kostentreiber in der Bank IT

Bank IT nicht auf Digitalisierung vorbereitet

Die IT der Banken und Sparkassen ist in der Regel auf diesen Umbruch jedoch noch nicht vorbereitet. Trotz angelaufener digitaler Transformation besteht bei vielen Instituten eine große Lücke zwischen den Anforderungen der Kunden und Fachbereiche sowie dem Leistungsvermögen der IT. Diese kämpft mit veralteten Systemen, knappen Budgets und einer Fülle weiterer Herausforderungen wie der verschärften Regulierung und der wachsenden Komplexität des operativen Geschäfts.

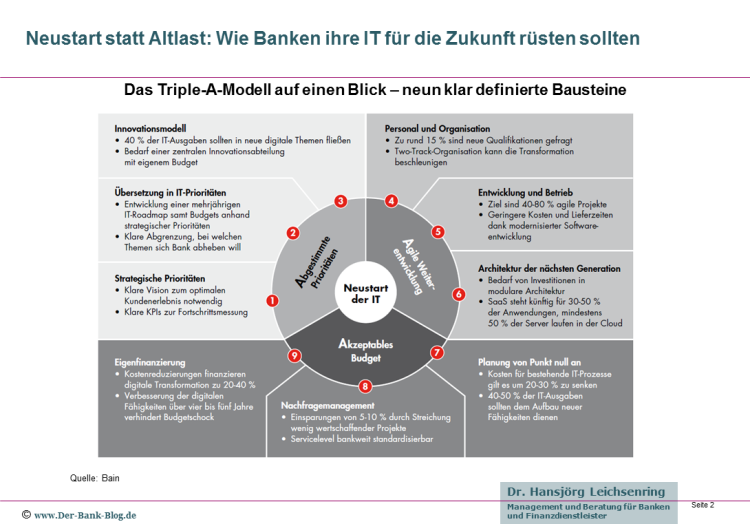

Neun Bausteine für die Digitalisierung der Bank IT

Banken und Sparkassen sollten einen IT-Neustart im laufenden Betrieb wagen. Um diese Herausforderung zu meistern, hat Bain das folgende ganzheitliche Modell mit neun Bausteinen entwickelt.

Wie Banken ihre IT für die Zukunft rüsten sollten

Dieses bündelt die IT-Erfolgsrezepte digital führender Banken. Im Fokus stehen abgestimmte Prioritäten, eine agile Weiterentwicklung und ein akzeptables Budget. Das Modell geht die digitalisierte Bank aus Kundensicht an und erlaubt eine entsprechende Priorisierung und Umsetzung.

Am Anfang steht daher die Festlegung der strategischen Prioritäten und des optimalen Kundenerlebnisses. Deren Übersetzung in IT-Prioritäten zählt laut einer globalen Befragung von IT-Verantwortlichen, die 2015 erfolgte, zu den größten Schwachstellen im laufenden Transformationsprozess.

Kosten sparen durch Digitalisierung

Die digitale Transformation findet in einer Zeit wachsenden Kostendrucks statt. Doch 20 bis 40 Prozent der erforderlichen Investitionen lassen sich der Studie zufolge durch Einsparungen an anderer Stelle abdecken. Die Eigenfinanzierung ist demzufolge ein wichtiger Baustein.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.

2 Kommentare

Das abgeblidete Triple-A-Modell zeigt einen Weg auf, wie man innerhalb einer Bank dem Thema digitale Transformation begegnen kann. Das Modell der Studie ist für meinen Blickwinkel zu stark auf IT fokussiert.

Für mich gibt es eine Grundsätzliche Herausforderung:

Die bisher gewollte und praktiziert Auftrennung der Fachbereiche in Fachliche und in IT Strukturen. Aus meiner Sicht muss sich dieses Organisationsmodell verändern und zwar in eine integrative Arbeitsweise ohne Hierarchiemuster. Nur wenn Fachbereich und IT an einem Tisch sitzen und gleiche strategische Vorgaben haben, dann kann es auch zu Kosten- und Einsparungseffekten kommen. Spannend wird diese These unter dem Blickwinkel aufsichtsrechtlicher Anforderungen an Dokumentation und Compliance.

Im besonderen trifft dies alle Banken die im Retail-Business unterwegs sind, da deren Kunden sich kontinuierlich digitaler verhalten werden.

Hallo Herr Putz

Danke für Ihre Hinweise. Sie haben natürlich recht mit der Fokussierung auf Bank IT, aber aus dem Kontext entstammt das Modell ja auch