Sie haben richtig gelesen – das Interne Kontrollsystem (IKS) bei Wirecard hat nicht versagt. Aus einem einfachen Grund: Laut dem Untersuchungsbericht von KPMG fehlte ein für die von der Untersuchung betroffenen Geschäftsaktivitäten übliches Internes Kontrollsystem.

Ursachenforschung für das Desaster beim DAX-Konzern Wirecard.

Wenn ein Internes Kontrollsystem nicht existiert, kann es auch nicht versagen! Nun gut, dafür wurden bei Wirecard auch die Schwächen in den Geschäftsprozessen nicht identifiziert. Was sagt EY als Abschlussprüfer dazu? Nichts mehr als eine Anmerkung, der auf die weitreichenden Kontroll- und Prozessschwächen hinweist. Kein Internes Kontrollsystem bei einem DAX-Konzern?

Erschüttende Tatsachen im KPMG-Bericht

Die folgenden Sätze aus dem KPMG-Bericht über die unabhängige Sonderuntersuchung bei der Wirecard AG vom 27. April 2020 müssen Sie sich auf der Zunge zergehen lassen:

„Ein für die Geschäftsaktivitäten der Wirecard AG übliches Internes Kontrollsystem war in den Sachverhalten, die den Vorwürfen zugrunde lagen, nicht eingerichtet. So hat KPMG Schwächen in den Bereichen Forderungsmanagement und Mahnwesen, Vertragsmanagement und -kontrolle sowie in der Berichterstattung identifiziert. Diese wurden ebenfalls von EY Audit im Rahmen der Jahresabschlussprüfung 2018 angemerkt.“

Sie können es nicht glauben, dass so etwas überhaupt möglich ist? Dann lesen Sie selbst nach: Diese Information steht auf Seite 46 des KPMG-Berichtes. Abgesehen davon dass Kontrollen und Berichte in manchen Fällen ziemlich unerwünscht sind (vgl. „Davon habe ich nichts gewusst(!)“ oder „Warum Manager und Aufsichtsräte (häufig) nur grüne Ampeln sehen wollen“, hatte Wirecard auf dem Papier ausreichend Liquidität.

Immaterielles Vermögen: Bilanzfälschung 4.0

Wozu sollte man es denn mit den Details oder einem Forderungsmanagement so genau nehmen, wenn angeblich 1,9 Milliarden Euro auf Treuhandkonten liegen? Schlecht nur, wenn diese Gelder am Ende doch nicht existieren, wie man es bisher ehr von physischen Dingen wie beispielsweise aus dem „Flowtex-Skandal“ mit „money for nothing“ kannte. Bei Wirecard machten nicht die Sachanlagen, sondern das immaterielle Vermögen wie beispielsweise Kundenlisten und Firmenwerte einen Großteil der Bilanzsumme des Zahlungsdienstleisters aus. „Das Problem mit immateriellem Vermögen ist, dass es nicht sichtbar ist. Dies erschwert die Bewertung“, so wurde ich in einem Interview der New York Times im Beitrag „Wirecard goes bust as scandal puts focus on German oversight“ zitiert.

Um die Bilanz von Wirecard und den Verdacht der Bilanzfälschung hingegen gab es schon seit einigen Jahren Diskussionen in den Medien. Wie Wirecard so lange alle täuschen konnte, berichtet ich in meinem aktuellen Beitrag auf dem Finance-Blog „Abgeschminkt“.

Versagen der deutschen Aufsicht?

Neben dem enormen Imageschaden für den deutschen Aktiemnarkt und dessen Vorzeigeindex DAX wird nun zunehmend die Kritik an der deutschen Aufsicht lauter. Hierbei ist jedoch auch zu wissen, dass die Wirecard Bank AG erst seit dem Jahr 2006 zur Unternehmensgruppe zählt und auch wenn die Banken-Regulierung, beispielsweise durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) recht tiefgreifend ist, diese allerdings noch keine gesetzliche Grundlage für eine vollumfängliche Corporate-Aufsicht darstellt oder sich daraus ableiten lässt.

In manchen Fällen ist es vielleicht etwas überraschend wenn die Unternehmens-Tochter sehr stark reguliert und kontrolliert wird, die Konzern-Mutter hingegen jedoch fast machen kann, was sie will. Den stark gegenteiligen Effekt hiervon kennt die deutsche Bankenbrance aus den letzten gut zehn Jahren, der es im Gegensatz zu Kreditinstituten gerade FinTechs erlaubt, so kreativ und dynamisch zu sein.

Dringender Reformbedarf

Im gar nicht so lange zurückliegenden „Diesel-Gate-Fall“ wurde auch nicht darüber diskutiert, ob eine BaFin diesen hätte verhindern müssen und damit begründet, dass auch Automobilbauer zumeist „Automobil-Banken“ in Konzern unterhalten.

Unstrittig ist hingegen, dass der Wirecard-Fall die politische Diskussion zu einem radikalen Umdenken im Aufsichts-, Sanktions und Strafrecht erneut entfacht hat und damit einhergehend zu einer Veränderung in der Unternehmens-, Risiko- und Compliancekultur führen wird. Erste Reaktionen zu Compliance und Governance werden in der Politik bereits konkret diskutiert. „Wir müssen unsere Aufsichtsstrukturen auch überdenken“, so Bundesfinanzminister Olaf Scholz.

Corporate-Compliance-Funktion gewinnt an Relevanz

Durch das „Gesetz zur Stärkung der Integrität in der Wirtschaft“ in Verbindung mit dem Fall Wirecard gewinnt die Corporate-Compliance-Funktion in Unternehmen – auch außerhalb der Finanzbrance – zunehmend an Bedeutung.

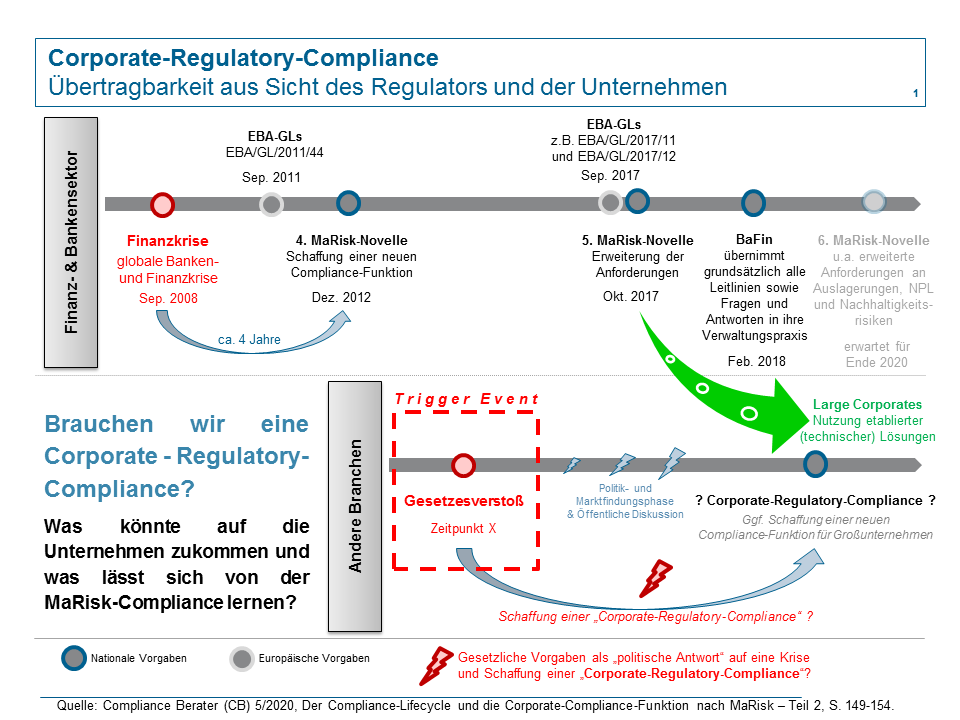

Der Compliance-Lifecycle und die Corporate-Compliance-Funktion.

Wenn man sich die Grafik anschaut und die aktuellen staatlichen Aktivitäten zum Unternehmens- und Verbandsstrafrecht daneben legt, wirkt es schon fast wie ein „Compliance-Forecast“ zur möglichen zukünftigen regulatorischen Entwicklung.