Kreditprodukte müssen digitaler werden, wenn Kunden ihrer Bank oder Sparkasse treu bleiben sollen. Doch die meisten Institute hinken im Innovationsprozess hinterher. Eine aktuelle Studie zum digitalen Kreditmanagement zeigt, wo es hakt – und was zu tun ist.

Das Kreditmanagement der Zukunft ist digital.

Banken müssen ihre Versäumnisse in der Digitalisierung aufholen. Dass die Defizite in diesem Bereich zum Teil enorm sind, hat Capco bereits 2018 in einer Studie dargelegt. 2020 haben wir diese Studie mit Kunden und Mitarbeitern von mehr als 100 Banken in Deutschland, Österreich und der Schweiz erneut durchgeführt und festgestellt: Noch immer hinken viele Institute hinterher, wenn es ums digitale Kreditgeschäft geht. Was ist jetzt zu tun? Hier teilen wir die wichtigsten Ergebnisse.

Digitales Kreditgeschäft: So ist die Studie aufgebaut

Die Ergebnisse unserer Studie „Kreditmanagement im Wandel der Digitalisierung“ sind aus einer groß angelegten Befragung hervorgegangen. Teilgenommen haben Banken aus dem privaten, öffentlichen und aus dem genossenschaftlichen Bereich sowie Sparkassen. Gegliedert ist sie in die aus Capco-Sicht wichtigsten Herausforderungen im Kreditgeschäft und damit in die Themengebiete „Kundenerlebnis“, „Angebot“, „Wertschöpfungskette“, „Technologie“ und „Zukunft“. Zu jedem Teilbereich liegen detaillierte Ergebnisse vor, die in unserer Studie vollständig nachzulesen sind.

Im Folgenden fassen wir die zentralen Erkenntnisse kompakt für Sie zusammen. Und wir zeigen auf, welche Schritte Institute gerade in der Pandemie-Situation nicht versäumen sollten.

Ergebnisse im Teilbereich „Kundenerlebnis“

Unsere Befragung hat gezeigt, dass für Kunden im Kreditgeschäft die Aspekte Schnelligkeit, Transparenz und Preis von höchster Bedeutung sind. Aus anderen Lebensbereichen (z.B. der schnellen Lieferung von Produkten noch am selben Tag) sind Verbraucher bereits digitale Services auf einem hohen Niveau gewohnt. Entsprechend liegen auch im Kreditprozess die Prioritäten auf sofortiger Rückmeldung bei Fragen und schnell verfügbaren Informationen. Persönliche Beratung finden weniger als 50 Prozent der befragten Bankkunden weiterhin wichtig.

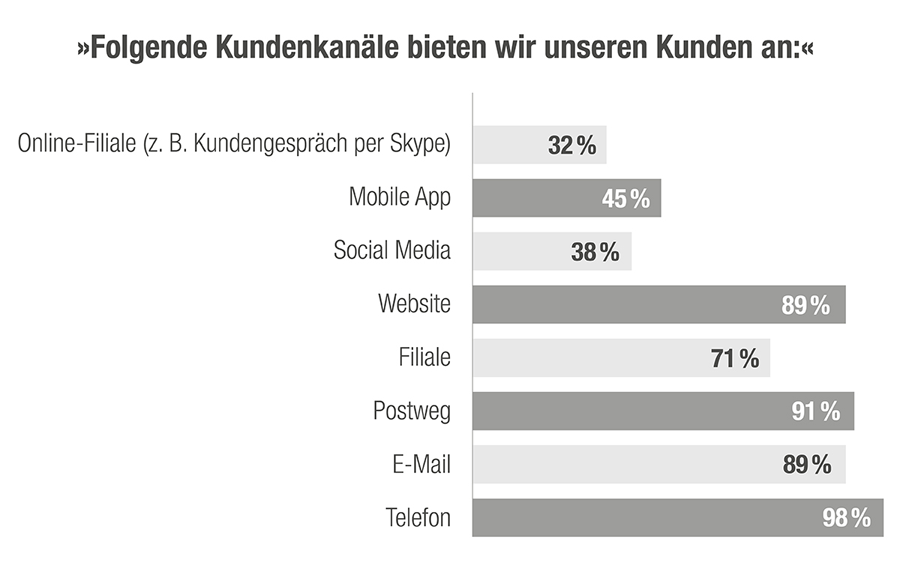

Doch entgegen dem Wunsch nach modernen Lösungen – übrigens über alle Altersklassen hinweg –dominieren die klassischen Kanäle, wie die Studie darlegt: Statt über moderne Kundenkanäle wie z. B. Mobile Apps werden Auskünfte meist noch via Telefon oder E-Mail erteilt. Für die direkte Kundenansprache sind vor allem klassische CRM-Systeme im Einsatz. Das Potenzial neuer Technologien bleibt bei rund zwei Drittel der Institute noch ungenutzt.

Das Potenzial neuer Technologien für die individuelle Kundenansprache bleibt oft ungenutzt.

Ergebnisse im Teilbereich „Angebot“

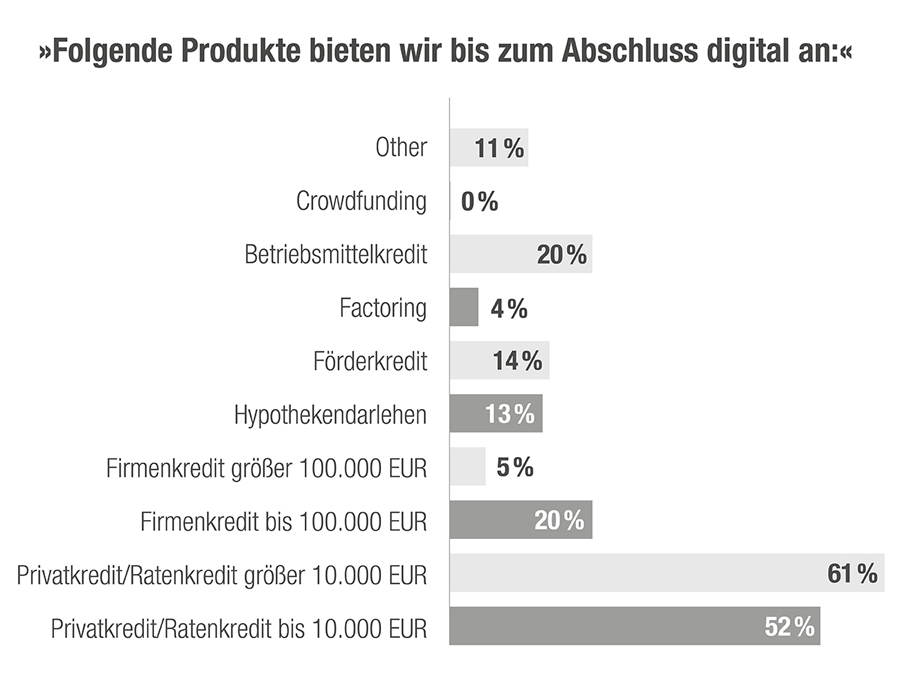

Eine gute Nachricht ist, dass fast 80 Prozent der befragten Banken bereits Digitalprodukte anbieten. Legt man jedoch die Lupe darauf, zeigt sich, dass lediglich im Privatkundengeschäft ein nennenswertes digitales Geschäft besteht. Nur selten werden dagegen Hypothekendarlehen und einfache Firmenkundenkredite digital angeboten. Zudem sind weniger als 50 Prozent der Kunden mit dem Digitalangebot ihrer Bank zufrieden, was Neobanken zunehmend attraktiv für sie macht.

Lediglich im Privatkundengeschäft besteht ein nennenswertes digitales Geschäft.

Im Vergleich zu unserer Studie von 2018 mit 50 Prozent haben in diesem Jahr 62 Prozent der befragten Banken angegeben, Partnerschaften mit FinTechs zur Erweiterung ihres Produktangebots im Kreditgeschäft eingegangen zu sein. Die meisten Kooperationen beschränken sich allerdings auf den Vergleich und die Vermittlung von Online-Krediten – hier ist noch viel Luft nach oben.

Unsere Studie zeigt auch das große Potenzial für die Erschließung neuer Ertragsquellen, das Banken mithilfe von FinTech-Kooperationen haben. Fast 60 Prozent der Kunden stehen gemeinsamen Angeboten von etablierten Banken (die weiterhin ihr Vertrauen genießen) und FinTechs offen gegenüber. Gemeinsam könnten beide Player z.B. Themen wie Crowdfunding anbieten (bisher stark vernachlässigt), das digitale Angebot für Firmenkunden erweitern sowie mithilfe von Banking-as-a-Service-Leistungen die Kreditprozesse schlanker gestalten.

Ergebnisse im Teilbereich Wertschöpfungskette

Die meisten Banken sind sich ihrer Digitalisierungsdefizite bewusst, dennoch ist die Kooperation mit Dritten selten. Wenige Kooperationen sind in den Bereichen Produktentwicklung, Rating/Scoring, Erfassung von Bilanzinformationen sowie Einhaltung regulatorischer Anforderungen zu finden. Auf den für Kunden hochrelevanten Feldern, wie z.B. Nachhaltigkeit, besteht jedoch kaum Zusammenarbeit.

Im Schnitt binden nur 30 Prozent der Banken externe Partner zur Optimierung der Wertschöpfungskette ein, obwohl hier großes Potenzial liegt, etwa in der Reduzierung der immer noch stark verbreiteten manuellen Prozessschritte. Mit intelligenten End-to-end-Workflowsystemen lässt sich ein Zusammenspiel von Automation und händischer Bearbeitung erreichen, das Banken für die Zukunft rüstet.

Ein Ergebnis unserer Studie in diesem Themenbereich stellt heraus, dass Investitionen in niedrigere Produktionskosten und beschleunigte Prozesse dringend notwendig sind. Dies würde mittelfristig auch im Hinblick auf die gestiegenen Kundenanforderungen zu einem Wettbewerbsvorteil führen.

Ergebnisse im Teilbereich Technologie

Durch die Corona-Krise haben Banken die Nachteile von altmodischen Verwaltungssystemen (wie z.B. physischen Akten) so deutlich wie nie zu spüren bekommen. Die Pandemie hat so gesehen das Umdenken beschleunigt.

Zum Zeitpunkt der Erhebung zwischen März und Mai diesen Jahres gaben nur 27 Prozent der Banken an, dass sie Kredite mit elektronischer Unterschrift vergeben – es ist jedoch zu erwarten, dass sich diese Zahl im Zuge der Pandemie erhöhen wird. Und das wäre auch wichtig, denn die befragten Kunden zeigten enorme Bereitschaft, diese digitale Abkürzung zu nutzen.

Zum Stichwort Robotic Process Automation (RPA) gaben weniger als 50 Prozent der Banken an, mit dieser modernen Automatisierungslösung zu arbeiten – obwohl sich damit zahlreiche repetitive und manuelle Aufgaben automatisieren, die Benutzerfreundlichkeit für Mitarbeiter steigern, die Prozessgeschwindigkeit erhöhen und eine Kostenersparnis erreichen ließe.

Ergebnisse im Teilbereich Zukunft des Kreditgeschäfts

Nach dem Ausblick auf ihre Digitalisierungsaktivitäten befragt, blicken 86 Prozent der Banken positiv in die Zukunft. 73 Prozent geben an, in den nächsten Jahren weiter in die Implementierung neuer Technologien zu investieren. Und 40 Prozent gehen davon aus, dass sie Kunden personalisierte Kredite in Echtzeit, basierend auf Tracking, bereitstellen werden. Als größte Hürden für Digitalisierungsthemen gelten regulatorische Anforderungen, die Komplexität der vorhandenen IT-Infrastruktur und nicht ausreichend verfügbares Budget.

Je mehr die Grenzen zwischen den Branchen verschwimmen, desto mehr übertragen Kunden ihre Erwartungshaltung aus anderen Bereichen auch auf Banken – und wünschen sich einfache, schnelle und transparente Prozesse. Der Datenlage zufolge sind die Institute sich dessen bewusst. Doch die entsprechenden Prozesse umzustellen ist eine komplexe Aufgabe, die nach wie vor oft gescheut wird.

Banken müssen digitales Angebot verstärken

So detailreich die Ergebnisse unserer Studie sind: Zusammengefasst lautet eine zentrale Erkenntnis, dass zu viele Banken sich weiterhin auf dem Vertrauensvorteil ausruhen, den sie aus der analogen Vergangenheit von ihren Kunden gewohnt sind. Bleibt das der Fall, ist zu erwarten, dass viele Verbraucher sich von „ihrer“ Bank abwenden. Der Generationenwechsel wird diese Dynamik noch verstärken.

Gerade während der Corona-Krise hat sich gezeigt, wie erfolgsentscheidend ein digitales Angebot von Kreditprodukten ist. Nun gilt es, die historisch hohen Kundenerwartungen zu erfüllen – mit noch ambitionierteren Zielen in Sachen Digitalisierung.

Studie „Kreditmanagement im Wandel der Digitalisierung“