Viele Banken brauchen sehr lange für die Abschlusserstellung, da Daten verteilt im Konzern vorliegen und die Berechnung der relevanten Kennzahlen samt Validierung zeitaufwändig ist. Durch eine zentrale Finanzplattform sind schnellere Abschlussprozesse möglich.

Zentrale Finanzplattform in der Konzernsteuerung von Banken ermöglichen schnellere Prozesse im Rechnungswesen.

Man kennt das Thema: am Monatsende werden fleißig Kennzahlen aller möglichen fachlichen Inhalte durch die Gegend geschickt. Und dies auf allen Ebenen des Unternehmens: Profit Center, Portfolien, Segmente, Einzelunternehmen, Teilkonzern, Gesamtkonzern usw. Erzeugt in verschiedenen Systemen und per Tabellenkalkulation. Und dauert schon die Erzeugung der jeweiligen Kennzahlen lange, so dauert die Validierung und Abstimmung mit anderen Kennzahlen noch viel länger. So ist der Monat schon fast wieder um, bis wichtige Steuerungsparameter zur Verfügung stehen. Nicht selten gerät dieses lange eingeübte und fragile Prozessgebilde dann noch durcheinander, wenn Vorstände, Prüfer oder Aufseher einen anderen Einblick in die Zahlen oder gar eine Prognose auf die Zukunft verlangen.

Wie begegnet man dem Stichtagswahnsinn?

Letztlich geht es immer um Stichtagswerte wie Risikokennzahlen und Finanzsalden, klar. Die Erzeugung dieser Zahlen zu einem definierten Stichtag lässt sich nicht wegdiskutieren. Sie lässt sich aber beschleunigen, in dem

- einzelne Prozesse bereits während des laufenden Monats durchgeführt werden und nicht erst zum Ultimo, und

- Validierungen und Abstimmungen auf ein Mindestmaß reduziert werden können.

Belegsicht statt Ultimosicht

Ein Kernelement hin zu höherer Prozesseffizienz liegt in der Verwendung von Finanzbelegen als Grundlage für viele Auswertungen. Moderne technische Plattformen bieten die Möglichkeit, aus Millionen und Milliarden Belegzeilen auf Knopfdruck Salden zu erzeugen – auf jeder beliebigen Granularität und zu jedem Zeitpunkt im Monat. So können auch bereits Tage vor dem Ultimo Ist-Analysen und Prognosen auf das Ergebnis durchgeführt werden. Warum also untermonatliche Fehler nicht zeitnah beheben, statt im eh hektischen Abschlussprozess?

Voraussetzung hierfür ist selbstverständlich das Vorhandensein von entsprechend detaillierten Finanzbelegen, die neben einer Kontierung noch weitere Attribute zur internen und externen Rechnungslegung enthalten. Und dies von allen Konzerntöchtern. Deren Beschaffung ist sicher keine leichte Aufgabe. Aber dieser Ansatz löst ein Problem, was viele Data Warehouses in Banken heute haben, nämlich die Zentrierung auf eine reine Ultimobetrachtung.

Denkt man das Bild weiter, kommt man zu einer Vision der Konzernsteuerung in Echtzeit. Indem alle Töchter jede Buchung realtime in ein zentrales Konzernhauptbuch buchen, bietet sich jederzeit ein Blick auf die Situation des (Gesamt-)Unternehmens. Durch entsprechend am Beleg hinterlegte Informationen zum – konzerninternen – Geschäftspartner lassen sich Eliminierungen interner Geschäfte auf Knopfdruck durchführen und somit flexibel Sichten auf Konzern, Teilkonzerne und Einzelinstitute erzeugen.

Zusammenführung von Finance Disziplinen auf einer zentralen Plattform

Neben der Bilanzierung und damit der handelsrechtlichen Sicht braucht es für ein vollständiges Bild auf den Finance Bereich einer Bank aber noch weitere Themengebiete, nämlich die interne Sicht auf Erträge und Kosten sowie die aufsichtsrechtliche Sicht im Umfeld des Meldewesens. Diese Bereiche berechnen idealerweise ihre jeweiligen Kennzahlen direkt auf Basis der handelsrechtlich erzeugten Informationen, also der Belege bzw. den daraus gebildeten Salden. Da diese aufgrund der hiermit verbundenen Prüfungsprozesse die allerhöchsten Anforderungen an Vollständigkeit und Korrektheit erfüllen müssen, eignen sie sich hervorragend als Basis für weitere Berechnungen. Nur mit einer solchen einheitlichen Datengrundlage lassen sich Abstimmaufwände und -zeiten zwischen den Finance Disziplinen signifikant reduzieren.

Neben einer Zentralisierung von Finanzbelegen braucht es für eine vollständige Finanzplattform daher aber auch weitere Informationen wie Stammdaten für Partner und Geschäfte, Transaktionen, Cashflows und Risikokennzahlen, um nur einige zu nennen. Diese Daten müssen daher ebenfalls auf der Finanzplattform vorgehalten werden bzw. über diese zugreifbar sein.

Lösungsansatz: Central Finance für Banken

Der Finance Bereich in Banken wie in anderen Unternehmen eignet sich aufgrund seiner hohen Abhängigkeit von externen Vorgaben besonders für den Einsatz von Standardsoftwarekomponenten. Diese schon seit je her bestehende Erkenntnis wird insbesondere im Bereich Meldewesen durch aktuelle Initiativen der Aufsicht immer weiter befeuert. Individualisierung von Datenmodellen ist in diesem Bereich ein Auslaufmodell. Es braucht daher einen Softwareanbieter, der das komplette Spektrum der fachlichen Anforderungen abdecken und die Einzelteile sinnvoll und kosteneffizient verknüpfen kann.

SAP bietet mit seiner hohen Kompetenz im Finance Umfeld hierfür ein komplettes Lösungsportfolio an. SAP S/4HANA® als zentrale Hauptbuchkomponente deckt hierbei die Belegsicht mit flexibler Erzeugung von Salden auf beliebigen Granularitätsstufen ab. Die Anwendung SAP® Accounting for Financial Instrumentals dediziertes Bankennebenbuch bringt die Methodik für spezifische Bewertungen und Buchungen von Finanzinstrumenten mit ein. In Verbindung mit entsprechenden weiteren Software (z.B. SAP Financial Consolidation®) lässt sich der Abschlussprozess somit viel stärker als bisher automatisieren und somit ein echter „Fast Close“ realisieren.

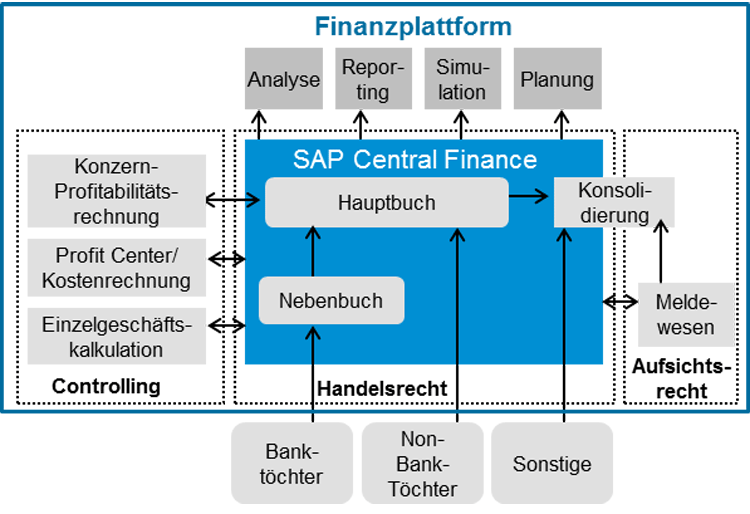

Mit der Finanzplattform von SAP wird es möglich, Daten und Prozesse der Disziplinen Bilanzierung, Controlling und Meldewesen auf einer Plattform zu integrieren.

Darüber hinaus stellt SAP mit der Anwendung SAP Performance Management for Financial Servicesein mächtiges Kalkulationswerkzeug zur Verfügung, das neben hochperformanter Zuordnung und Verrechnung von Kosten und Erträgen auch Kalkulationen auf Einzelgeschäftsebene durchführen kann. Dies in Verbindung mit der Fähigkeit, direkt Salden aus der Buchhaltung zu lesen ohne diese noch einmal in einer eigenen Datenhaltung abzuspeichern. Damit sind Korrekturen im Accounting immer auch sofort in der Kalkulation interner Controllingkennzahlen enthalten.

Im Bereich Meldewesen verfolgt SAP eine Kooperation mit etablierten Anbietern von Meldewesen-Software, in Deutschland Abacus360 des Anbieters BearingPoint Software Solutions GmbH. Ziel dieser Zusammenarbeit ist es, die zentrale Datenhaltung auf der SAP-Plattform mit der umfassenden Methodenkompetenz der Meldesoftware zu verknüpfen. Dies zum einen auf technischer Ebene, um auch hier Datenredundanzen zu vermeiden und somit ein direktes Lesen aus der zentralen Datengrundlage sowie ein Rückschreiben in die Plattform zu ermöglichen. Zum anderen werden auch fachliche Inhalte synchronisiert, um dem Anwender eine nahtlose Belieferung bis in die Meldung hinein zu ermöglichen und Änderungen aus den regulatorischen Anforderungen möglichst über die gesamte Prozesskette als Standard anzubieten.

Fazit: Flexible Belegsichten als Ziel

Eine zeitgemäße Steuerung im Finance Bereich einer Bank sollte sich nicht mehr an reinen Stichtagsbetrachtungen orientieren, sondern stärker in Richtung flexibler Belegsichten gehen. SAP ermöglicht dies mit der Software SAP S/4HANA® und kann zum beschriebenen Central Finance Ansatz Referenzen aus mehreren Branchen vorweisen. Daneben lassen sich bankspezifische Software wie SAP Accounting for Financial Instruments und SAP Performance Management for Financial Services sowie Abacus360 nahtlos integrieren. Entsprechende Analyse- und Reportingwerkzeuge ermöglichen dann eine Sicht sowohl auf einheitliche Quelldaten als auch jegliche Art von erzeugten Ergebnisdaten, die sich beliebig für Auswertungen kombinieren lassen.