Der deutsche Markt für Retail Banking gilt aufgrund hoher Fragmentierung und geringer Margen einerseits als schwierig, andererseits zeigen Marktteilnehmer, dass effizientes Wachstum im Privatkundengeschäft möglich ist. Es ist an der Zeit für eine Erneuerungsagenda.

Das Privatkundengeschäft in Deutschland bietet zahlreiche Wachstumschancen.

Im deutschen Retail Banking hat man sich an die Meldungen von Schrumpfung, Stagnation oder bestenfalls moderatem Wachstum bei gleichzeitig unzureichender Profitabilität gewöhnt. Auf der anderen Seite gibt es im sowohl neue als auch etablierte Wettbewerber, die profitabel sind und zum Teil beeindruckende Wachstumserfolge realisieren konnten. Auch das Interesse ausländischer Banken am deutschen Privatkundengeschäft ist ungebrochen – das gilt für ausländische Banken mit etabliertem Geschäft in Deutschland genauso wie für noch nicht in Deutschland vertretene Banken mit Wachstumsambitionen.

Keinesfalls ist der deutsche Markt einfach zu bearbeiten. Ebenso wenig ist es trivial, mit den Herausforderungen durch Digitalisierung, neue Wettbewerber und einem sich ändernden Kundenverhalten umzugehen.

BCG-Banking-Pools-Auswertungen zeigen, dass das Retail Banking in den vergangenen Jahren leicht rückläufig gewesen ist. Auch für die nächsten Jahre bis 2022 erwarten wir, dass die Erträge im Privatkundengeschäft weitgehend stabil bleiben. Dennoch sind jährlich Ertragspools i. H. v. ca. € 10 Mrd. neu zu verteilen. Dies entspricht bei einer Aufwand-Ertrag-Relation von 70 Prozent sowie bei normalisierter Risikovorsorge einem Volumen an neu zu verteilenden Gewinnen von über € 20 Mrd. in den nächsten ca. zehn Jahren.

Angesichts der umfassenden Veränderungen im Markt bietet sich zudem die Chance, Relevanz für Kunden neu zu definieren und so Kunden und Marktanteile zu gewinnen.

Effizientes Wachstum im Privatkundengeschäft ist möglich

Unsere Analysen von Ertragsentwicklung und Effizienz des auf Bankebene zeigen zwei besonders hervorzuhebende Erkenntnisse:

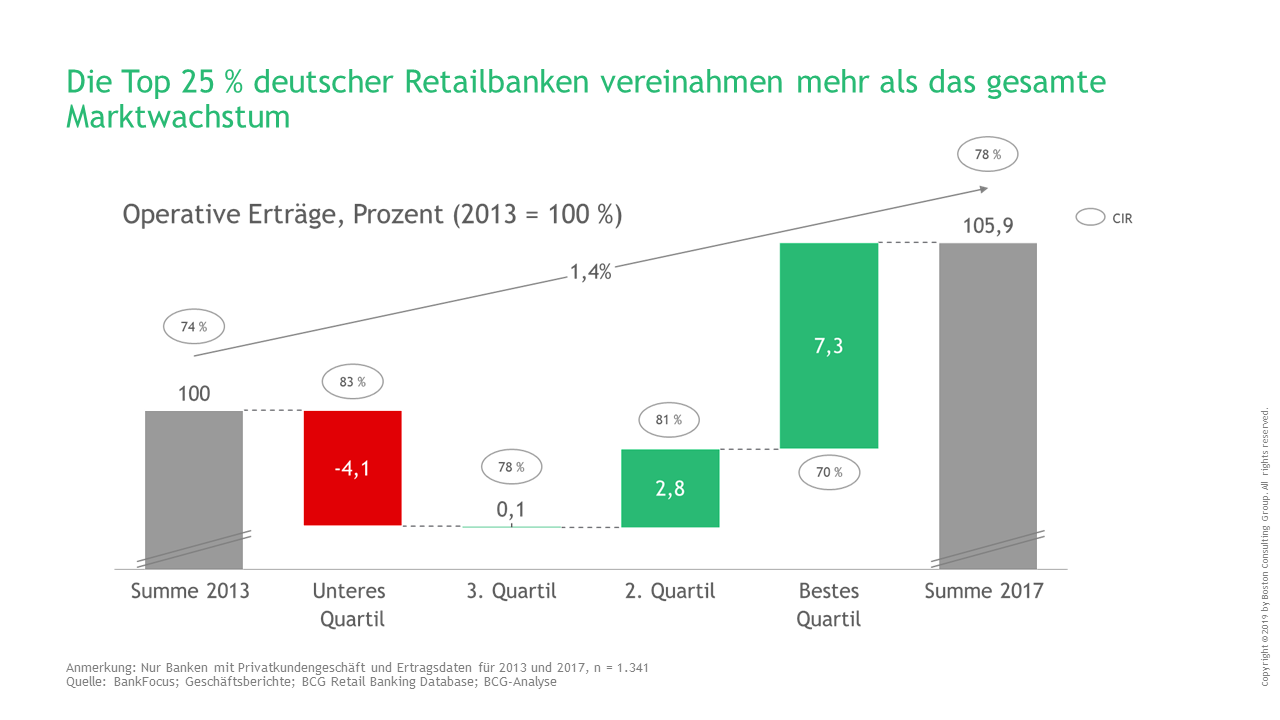

- Das Marktwachstum wird von den Besten vereinnahmt: Die 25 Prozent der Banken mit dem höchsten Wachstum, das Top-Quartil, haben rechnerisch mehr als das gesamte absolute Marktwachstum für sich gewonnen. Daneben gab es eine Umverteilung vom schlechtesten zum zweiten Quartil, während die Erträge der Banken des dritten Quartils im Durchschnitt konstant blieben.

- Die am schnellsten wachsenden Banken haben es geschafft, massiv in Wachstum zu investieren, ohne bei der Effizienz Kompromisse zu machen. Die 25 Prozent der Banken mit dem höchsten Wachstum weisen eine CIR von durchschnittlich 70 Prozent auf, die restlichen Banken dagegen von ca. 80 Prozent.

Analyse des Marktwachstums von Banken mit Privatkundengeschäft.

Umfassende Sicht auf Investitionen erforderlich

Relevante und weitgehend digitale Produkte und Lösungen in Verbindung mit maximaler Kundenreichweite sind die wesentlichen Eckpfeiler zukünftigen Geschäftserfolgs. Relevanz erfordert zum einen, dass Lösungen auf ein reales Kundenbedürfnis zugeschnitten sind, und zum anderen, dass Kunden auf die jeweils individuell angemessene Weise angesprochen werden.

Alle Angebote müssen grundsätzlich digital zugänglich sein. Persönliche Interaktion in Filialen, Call Center oder Video können dann wertschaffende Ergänzungen zu digitalen Kontakten sein. Um im Markt gegen alte und neue Wettbewerber zu bestehen, müssen traditionelle Retailbanken massiv investieren. Nach unseren Schätzungen entstand im deutschen Retailbanken-Markt jedoch allein in den vergangenen fünf Jahren eine Investitionslücke von über € 10 Mrd. Und dies in einem sich fundamental ändernden Wettbewerbsumfeld, das entschlossenes und vorausschauendes Investieren erfordert.

Banken verwenden nur einen kleinen Teil ihrer IT-Ausgaben für vorwärtsorientierte technologiegetriebene Veränderungsprojekte. Auch in Geschäftsfeldern und Stabsfunktionen steht nur ein Bruchteil der Ressourcen für neue Lösungen zur Verfügung. Ein derartig enges Verständnis von Investitionen limitiert sowohl die Veränderungsfähigkeit als auch die Innovationskraft. Eine vorausschauende Investitionsstrategie muss unseres Erachtens die Allokation aller zur Verfügung stehenden Ressourcen auf den Prüfstand stellen. Retailbanken müssen sich fragen, wie diese in ihrer Gesamtheit zukunftsorientiert eingesetzt werden können.

Eine Erneuerungsagenda für das Retail Banking

Wichtigstes Erfolgskriterium in jedem Markt ist die Relevanz für Kunden. Ist diese Relevanz nicht (mehr) ausreichend vorhanden, können Effizienz- und Kostenmaßnahmen zwar kurzfristige Profitabilität erreichen, nicht aber langfristiges Überleben sichern. Auch Retailbanken müssen in erster Linie relevant für ihre Zielkundengruppen sein. Die übergreifende Herausforderung ist für alle Banken gleich, jede Bank muss diese jedoch für ihre spezifische Situation in konkrete und individuell beantwortbare Einzelfragestellungen herunterbrechen, um über generische Minimalantworten hinauszukommen.

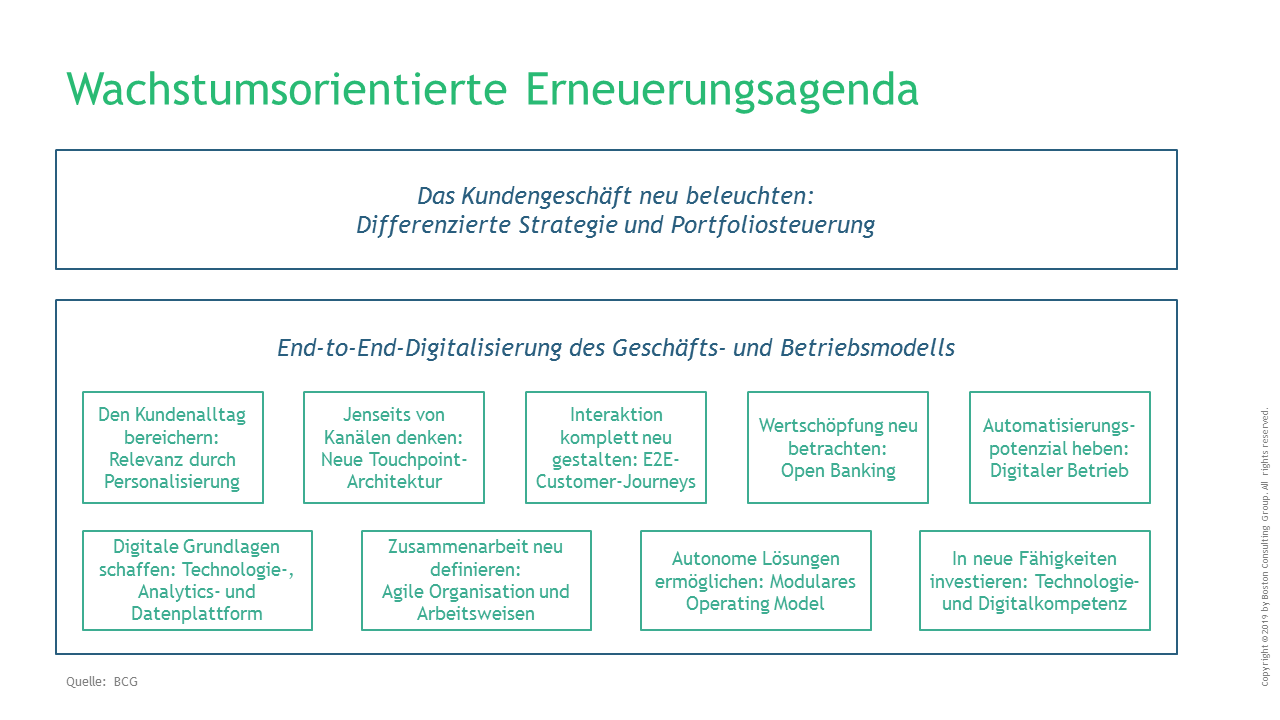

Eine wachstumsorientierte Erneuerungsagenda bedarf daher einer neuen Sicht auf die Strategie und Steuerung des Geschäftsportfolios einer Retailbank. Nur mit einer differenzierten Strategie und Portfoliosteuerung kann Relevanz für die attraktiven Zielkundensegmente in ausreichender Differenzierung gesichert werden.

Eine undifferenzierte Steuerung des Gesamtportfolios über Kundensegmente, Produkte und Kanäle hinweg ist aufgrund der hohen Bedeutung des Bestandsgeschäfts nicht ausreichend. Erfolge bei überdurchschnittlich alten, unterdurchschnittlich digitalen, aber gleichzeitig weit überdurchschnittlich profitablen Kunden verdecken die Sicht auf die Kunden der Zukunft und die zukünftig erforderlichen Fähigkeiten. Erodierende Marktanteile werden verschleiert mit der Konsequenz, dass die eng definierten freien Mittel fehlallokiert werden.

Die Zeit ist reif für eine wachstumsorientierte Erneuerungsagenda für das deutsche Retail Banking.

Zweiter wesentlicher Block der wachstumsorientierten Erneuerungsagenda ist die End-to-End-Digitalisierung des Geschäfts- und Betriebsmodells. Einzelne Digitalisierungsinitiativen wie Customer-Journeys können signifikante Verbesserungen für Kunden sowie Effizienzsteigerungen erzielen. Das Erreichen eines vollständig neuen Agilitäts- und Produktivitätslevels setzt jedoch eine umfassendere Digitalisierung und Optimierung voraus:

- Durch Personalisierung und relevante Lösungen den Kundenalltag bereichern.

- Jenseits von Kanälen denken und auf Basis von Kundenbedürfnissen und Wert für die Bank die Rollen für Kanäle und Touchpoints neu definieren.

- Die eigene Wertschöpfung neu betrachten und mit Open Banking bereichern und erweitern.

- Durch digitalen Betrieb in der Bearbeitung Potenziale heben.

- Durch modulare Organisation autonome Lösungen und dezentrale Koordination ermöglichen.

Jetzt angreifen!

Der Wettbewerb um die deutschen Retail Banking-Kunden, die sich jedes Jahr mit unterschiedlichen Bedürfnissen neu für eine Bank entscheiden, wird hart bleiben. Nur Banken, die in der Lage sind, für jeden ihrer Kunden hochrelevante Lösungen zu bieten, werden es schaffen, ihre Marktposition zu erhalten und zu verbessern.

Die Kombination aus differenzierter Portfoliosteuerung und End-to-End-Digitalisierung ist hierbei ein wesentliches Erfolgskriterium. Zwingend erforderlich ist eine klare Agenda für Zukunftsinvestitionen mit konsequenter Priorisierung aller zur Verfügung stehenden Ressourcen.

Retailbanken, die auch in den nächsten zehn Jahren erfolgreich sein wollen, müssen die Herausforderung annehmen, kurzfristig Performance zu liefern und gleichzeitig langfristig ihre Relevanz für die Kunden durch grundlegende Erneuerung zu sichern.

Dieser Beitrag basiert auf einem aktuellen BCG Whitepaper „Chancen für Retailbanken in Deutschland – Erneuerungsagenda für Kundenrelevanz in einem attraktiven Markt“, das Sie vom Autor erhalten können. Die Analysen beruhen auf BCG Revenue Pools- und Retail Banking-Datenbanken.