Wie lassen sich Kunden heutzutage an ein Finanzinstitut binden und zufriedenzustellen oder gar begeistern? Die richtige Customer Experience spielt dabei eine wichtige Rolle. Dabei sind drei Abschnitte der Kundenreise besonders zu beachten.

Customer Experience spielt eine wichtige Rolle für Finanzinstitute.

Aktuell dürfen auf keiner Agenda von Managementkonferenzen im Finanzsektor die Themen Digitalisierung und ESG fehlen. Spielt der Mensch heutzutage bzw. zukünftig wirklich keine Rolle mehr und wird KI die Lösung für alle Probleme sein? Oder ist es im individuellen Kundengeschäft nicht doch noch der Mensch, der den Unterschied ausmacht?

Lenken wir zunächst den Blick auf das Modewort CX oder auch Customer Experience. Viele glaubten, dass dies nur eine Modeerscheinung der FinTechs ist und schnell wieder von der Bildfläche verschwindet. Dies ist ein Trugschluss! Daher ist zunächst zu klären, warum das so ist und welche Rolle CX spielt.

Mehrwert von CX in der Deutschen Finanzindustrie

CX bzw. Customer Experience beschreibt:

- die Summe aller Eindrücke, die ein Kunde während der gesamten Dauer einer Kundenbeziehung von einem Unternehmen erhält.

- sämtliche individuelle Wahrnehmungen und Interaktionen des Kunden an den verschiedenen Kontaktpunkten (Touchpoints) mit einem Unternehmen.

- und einen Erklärungsansatz zur Verbesserung der Kundenzufriedenheit,

-bindung und Weiterempfehlung.

Warum ist CX nun keine Modeerscheinung und ein wichtiges Instrument für die Finanzindustrie?

Produkt- und Leistungsangebote gestalten sich im Marktumfeld immer homogener und erfreuen sich steigender Markttransparenz. Dadurch bedarf es anderer Elemente, sich vom Wettbewerb zu differenzieren. Es entsteht die Notwendigkeit funktionale Eigenschaften von Produkten und Dienstleistungen mit emotional geprägten Erlebnissen zu verknüpfen. Um den Erfolg dieser Maßnahmen zu messen, sind CX-Programme gekommen, um zu bleiben!

Haben Finanzinstitute genügend Fokus auf den Kunden?

Es ist wirklich erstaunlich, dass wir im beruflichen Kontext viel zu selten unsere Kundenbrille aufsetzen. Dabei sind wir doch tagtäglich selbst Kunde und stellen an unsere Dienstleister Ansprüche. Daher: Jeder hat seine Kundenbrille dabei. Immer!

Wir schauen wie selbstverständlich durch unsere Kundenbrille, wenn wir etwas anfragen, bestellen, kaufen, geliefert bekommen und natürlich dafür bezahlen. Also z.B. im Supermarkt, bei der Onlinebestellung, im Kino, im Theater oder auf dem Konzert.

Warum dann nicht einfach genau diese Kundenbrille auch in unserem Berufsalltag in unserem eigenen Institut immer wieder aufsetzen?

Wenn es um CX geht, dann sollte der Kunde stets im Mittelpunkt stehen bzw. sitzen. Also: Einfach den Stuhl für den Kunden dazustellen und gerne selbst auch einmal darauf Platz nehmen. Denn um ihn geht es schließlich bei CX: Um den Kunden!

Zufriedene und begeisterte Kunden steigern den Geschäftserfolg. Mit Customer Experience Management gelingt es, Aktivitäten voll und ganz auf den Kunden auszurichten – über die ganze Wertschöpfungskette hinweg. In herausfordernden Zeiten ist das besonders wichtig. Das Erstaunliche: Alle Beteiligten können mit wenig Aufwand dazu beitragen, Kunden und Partner nachhaltig zu begeistern.

Warum reichen zufriedene Kunden nicht?

Diese Frage können wir uns selbst beantworten: Wir stellen uns vor, dass wir eine Theatervorstellung besuchen. Ja natürlich: Wir sind zufrieden, wenn alle Kontaktpunkte von vorn bis hinten – sei es der Ticketkauf, die Anreise, die Sitze, die Akustik, die Performance und alles andere – den Erwartungen entsprechen.

Aber: Erzählen wir unseren Freunden oder der Familie von dem Ereignis und schwärmen noch tagelang davon. Empfehlen wir das Event weiter? Vielleicht?! Nein, wir wollen unsere Kunden begeistern. Es ist doch genauso wie bei dem Theater- oder Konzertbesuch.

Wenn…

- die Stimmung außerordentlich war,

- wir geflasht sind,

- die Performance phänomenal war,

- das Erlebte unter die Haut ging

- oder wir ein Feuerwerk an Emotionen erlebt haben

…dann entsteht Begeisterung, wenn das Erlebte über den Erwartungen liegt. Es geht um Überraschung und um das Schaffen von Mehrwerten und Zusatznutzen!

Und deswegen müssen wir uns um Kundenzufriedenheit und -begeisterung kümmern, da diese Attribute einen wesentlichen strategischen Erfolgsfaktor darstellen. Über das Customer Experience Management helfen alle Beschäftigte über Kundenzufriedenheit/-begeisterung den Geschäftserfolg zu steigern und somit den langfristigen Erfolg für das Unternehmen zu sichern.

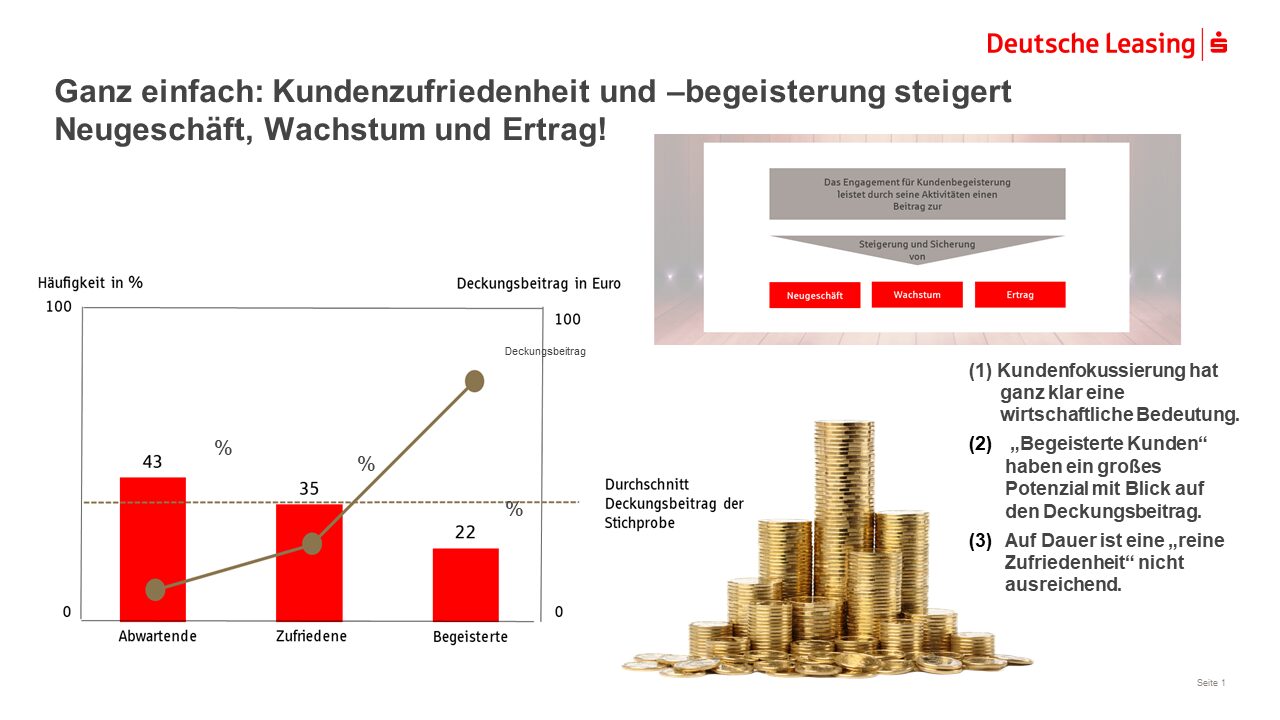

Verschiedene Kundenzufriedenheitsgrade tragen unterschiedlich zu messbaren Deckungsbeiträgen in den Instituten bei.

Es ist nachgewiesen, dass begeisterte Kunden überproportional zum wirtschaftlichen Erfolg beitragen. Dies sind oft nur wenige, daher kann es nur das Ziel sein, die prozentuale Verteilung der Balken auf der obigen Grafik umzudrehen und das Potential der „noch abwartenden“ und „zufriedenen“ Kunden zu heben.

Wie tickt ein begeisterter Kunde?

Warum es einen engen Zusammenhang zwischen wirtschaftlichem Erfolg und begeisterten Kunden gibt, ist relativ einfach erklärt und können wir sogar von unserem eigenen Kundenverhalten ableiten:

Ein begeisterter Kunde:

- ist offen für neue Produkte,

- empfiehlt weiter,

- ist weniger preissensibel,

- verzeiht Fehler

- und bindet sich an ein Unternehmen.

CX-Management ein effektives Instrument

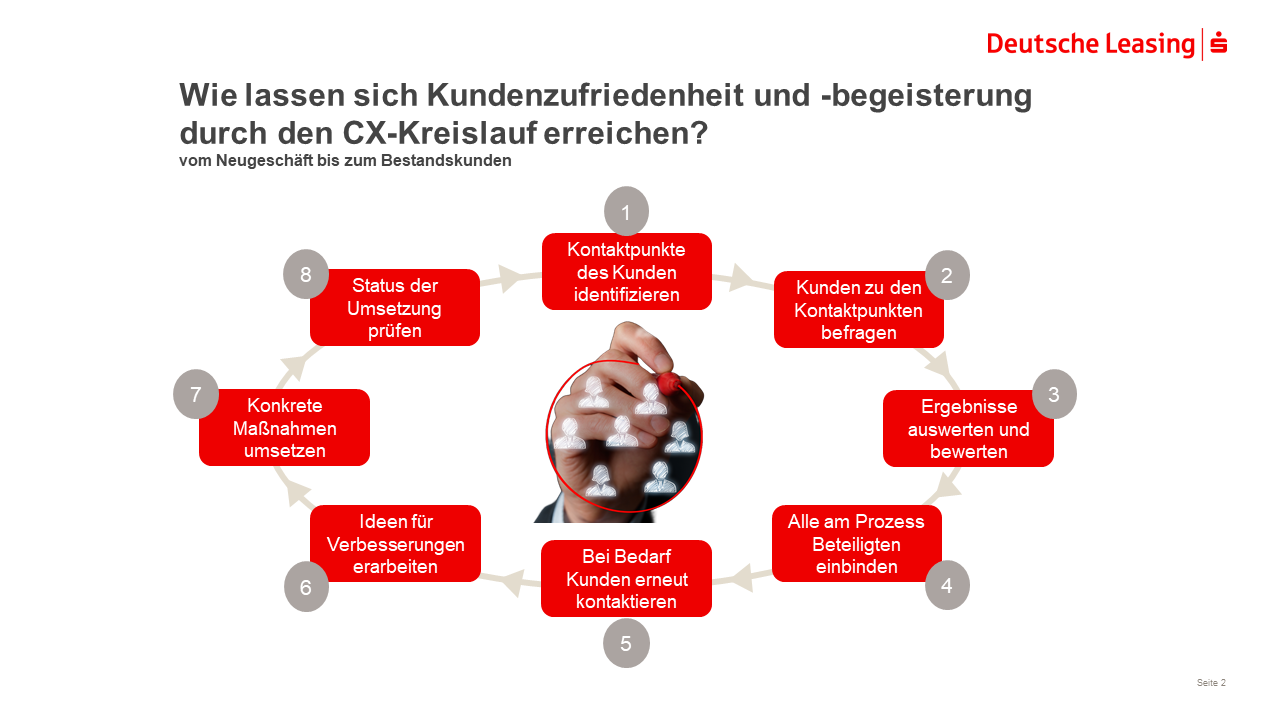

Es geht darum sich mit den Kunden regelmäßig zu den Kontaktpunkten auszutauschen. Anregungen mitzunehmen, selbstkritisch umzusetzen und wiederum Feedback des Kunden einzuholen. Es ist ein andauernder Kreislauf, der kein Ende kennt, da sich das Umfeld fortlaufend ändert und somit auch die Bedürfnisse des Kunden.

Beim CX-Kreislauf geht es darum im regelmäßigen Kundenaustausch Anregungen mitzunehmen, selbstkritisch umzusetzen und wiederum Feedback des Kunden einzuholen.

CX-Management unterscheidet sich stark von einer jährlichen Kundenzufriedenheitsumfrage, da diese meist anonym ist und nur Scorewerte wiedergibt. Der Mehrwert von CX ist, dass dies ein persönliches Feedback zum Erlebten ist und somit direkt auf Prozessoptimierungen wirkt. Hier wird jedes Institut auch Rückschläge im Kundenfeedback hinnehmen müssen, weil wir vielleicht den Kunden falsch verstanden haben. Hier wirkt dann der Kreislauf: Bei der nächsten Feedbackrunde fragen wir den Kunden nochmal, ob wir das vormals falsch Verstandene nun besser gelöst haben und erhalten somit eine neue Chance auf positiveres Kundenfeedback.

Fazit:

- Kundenzufriedenheit/-begeisterung ist ein wichtiger strategischer Erfolgsfaktor!

- Kundenzufriedenheit/-begeisterung sollte vom Vorstand – „Tone from the Top“ – in den Mittelpunkt gestellt werden!

Kundenkontakte aktiv nutzen, Kundenerwartungen managen, nachhaltig Kunden binden – was kann jeder Einzelne zur Kundenbegeisterung beitragen?

Jeden Tag sollten wir uns aufs Neue vergegenwärtigen, dass die eigene Leistung eine Kundenwirkung hat. Hierzu kann es hilfreich sein, ein Symbol auf den Schreibtisch zu stellen oder an den Bildschirm zu kleben. Manch einer mag nun schmunzeln oder diesen Vorschlag belächeln. Erinnern wir uns aber mal an das, was wir alle machen. Oder hat keiner von uns ein Foto seiner Liebsten auf dem Schreibtisch oder im Wohnzimmer – und was löst dieses aus? Na klar, Emotionen und meist positive mit einem Lächeln verbunden. Daher kann uns auch ein Symbol für den Kunden immer wieder den Kunden ins Gedächtnis rufen.

Außenwirkung, Eigenerwartung und Einsatz

Wir sollten uns täglich bewusst machen, welche Außenwirkung unser eigenes Verhalten auf den Kunden hat: Wie steht es um Freundlichkeit und Höflichkeit, Empathie, Authentizität? Welche Erwartung hat jeder selbst als Kunde?

Um das zu prüfen, hilft es immer wieder, die Perspektive und den Stuhl, auf dem jeder sitzt, zu wechseln: Vom Bürostuhl auf den Kundenstuhl. Selbstkritisch sollte sich jeder fragen, ob wir selbst bereit sind das zu geben, was wir von anderen erwarten. Brennt jeder für seine Kundenorientierung? Ist jedem die eigene Rolle im täglichen Handeln bewusst?

Auch sollten wir uns bewusst machen, dass wir selbst und die eigenen Kollegen auch Kunden im eigenen Unternehmen sind – sowohl geschäftsfeld-, markt- als auch bereichsübergreifend! Auch hier sollte der Maßstab sein, dass wir das leisten, was wir von anderen erwarten! …oder wer hat sich nicht schon mal im Restaurant oder Kaufhaus über mangelnden Einsatz des Personals geärgert?!

…the show must go on!

Jeder kennt diese Tage, an denen irgendwie nichts läuft, die Stimmung ist getrübt und es fällt schwer voller Überzeugung für Kundenbegeisterung da zu sein. Wie gelingt es uns trotzdem voller Überzeugung für Kundenbegeisterung unser Bestes zu geben? Wie gelingt es, die eigene Professionalität aufrecht zu erhalten?

Hier hilft es, sich bewusst zu machen, was wäre, wenn wir in eine Theatervorstellung gehen und die Performance leidet, weil die Akteure einen schlechten Tag haben. Haben wir hierfür Verständnis? Nein, schließlich zahlen wir einen entsprechenden Preis für das Erlebnis! Und das ist auch das, was unsere Kunden von uns erwarten. Nach der Show bzw. getaner Arbeit kann sich jeder wieder den Themen widmen, die einen gerade bewegen und beschäftigen.

Fazit: Jeder Mitarbeiter in der Prozesskette kann zur Kundenbegeisterung beitragen!

CX-Management lohnt sich – ein Erfahrungsbericht

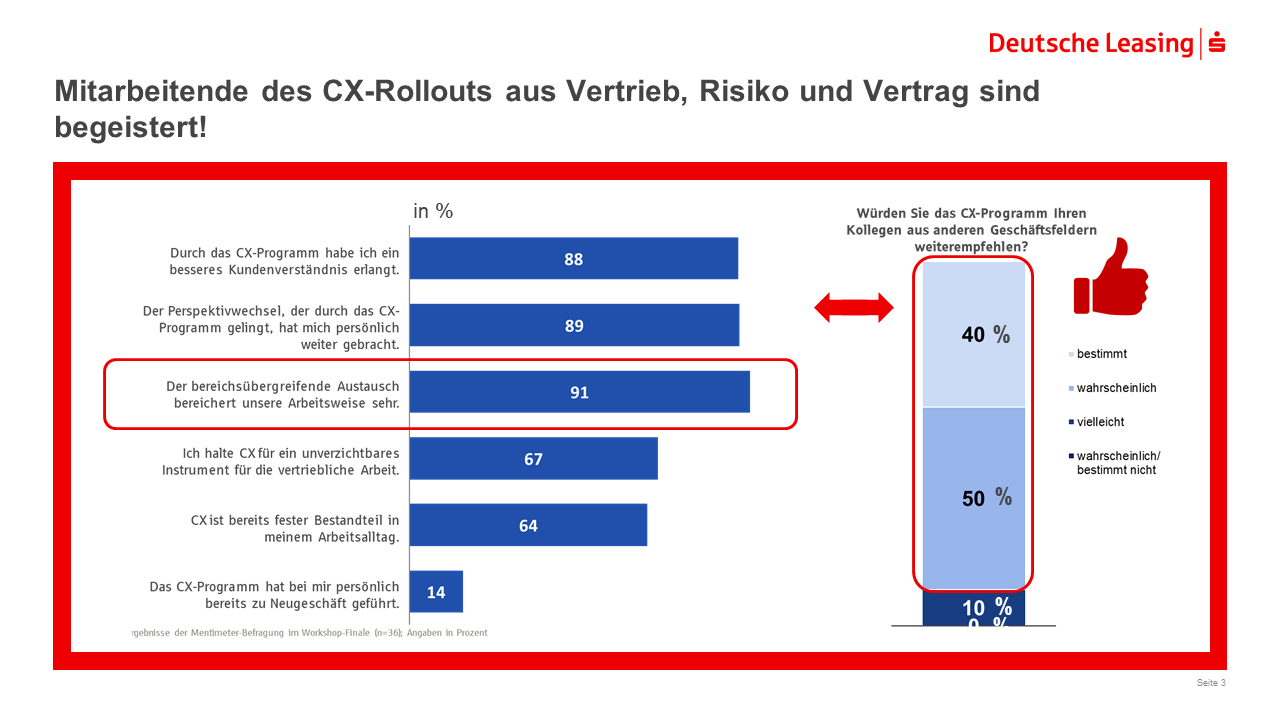

Am Anfang gab es auch bei uns in der Deutschen Leasing Skepsis gegenüber CX. Daher bedurfte es Mitstreiter aus den Vertriebseinheiten, die sich aktiv dem Thema CX widmeten und einem Piloten (freiwillig) stellten. Im Geschäftsjahr 2019/2020 startete der erste Pilot und die Ergebnisse überraschten sogar die größten Skeptiker.

Innerhalb von 3 Quartalen konnte der Anteil der zufriedenen Kunden um 10 Prozentpunkte gesteigert werden. Dies war aber noch nicht das Verblüffende. Der größere Erfolg lag darin, dass der Anteil der unzufriedenen Kunden um 32 Prozentpunkte reduziert werden konnte. Dies hat die Vertriebseinheiten und die in der Prozesskette beteiligten Bereiche ermuntert dranzubleiben und weiterzumachen.

Dies wurde untermauert durch eine interne Umfrage:

Nicht nur, dass alle Teilnehmer über die Ergebnisse außerordentlich erfreut waren, das CX-Programm hat es auch geschafft, den internen Austausch und das Kundenverständnis deutlich zu verbessern

Nicht nur, dass alle Teilnehmer über die Ergebnisse außerordentlich erfreut waren, das CX-Programm hat es auch geschafft, den internen Austausch und das Kundenverständnis deutlich zu verbessern. Entsprechend hat auch die überwiegende Mehrheit das Programm anderen Geschäftsfeldern weiterempfohlen. Da Erfolg bekanntlich ansteckt, war es sukzessive ein Leichtes, andere Vertriebseinheiten für den Einsatz von CX zu gewinnen.

Fazit: CX als Piloten starten – Erfolge stecken an und begeistern!

Lessons learned aus der Kundenreise und dem Kundenfeedback – Das kritischste Feedback ist das Ehrlichste!

Egal zu welchem Abschnitt der Kundenreise wir die Kunden befragen, drei Themen spielen immer wieder eine Rolle:

- Beratung & Betreuung => persönlich,

- Schnelligkeit => (auch) digital (wo es Sinn macht),

- Unkompliziert & transparent => verständlich.

Auch bei unseren Kundenfeedbacks spiegeln sich die eigenen Erwartungen, die wir selbst als Kunde haben, wider. Daher sollte das ganze Thema gar nicht so schwierig sein, oder? Nichtsdestotrotz machen viele Institute immer wieder die gleichen Fehler.

Drei Abschnitte der Kundenreise

Daher schauen wir nun noch mal abschließend auf die drei wesentlichen Abschnitte der Kundenreise:

- Geschäftsanbahnung,

- Kreditprüfung und Geschäftsabschluss,

- Vertragsende.

Geschäftsanbahnung

Natürlich muss man hier zwischen standardisiertem Massengeschäft und dem eher risikorelevanten Individualgeschäft unterscheiden. Der Kunde erwartet sicherlich bei dem kleinteiligen Massengeschäft, wie es auch bei Direktbanken angeboten wird, keine persönliche Beratung. Hier ist sich der Kunde darüber bewusst, dass er günstig „einkauft“ und somit auch seine Erwartungshaltung hinsichtlich persönlicher Betreuung herunterschraubt.

Bei diesen Angeboten stehen die letzten beiden Themen „Unkompliziert & Transparent“, aber natürlich auch das Thema “Schnelligkeit” gepaart mit einer weitgehenden Digitalisierung an erster Stelle.

Je weiter wir uns Richtung Individualgeschäft bewegen, umso mehr spielt (weiterhin) die menschliche Komponente eine Rolle. Hier macht der persönliche Kontakt oft den entscheidenden Unterschied. Ist der Ansprechpartner kompetent, erreichbar, zuverlässig und gar sympathisch? Ist der Prozess – gerade bei einer größeren Investitionsentscheidung – schnell und verlässlich? Sind die Verträge verständlich oder gibt es versteckte Klauseln, die dem Institut am Ende sogar auf die Füße fallen?

Kreditprüfung und Geschäftsabschluss

Gerade der Kreditprozess kann ein Stolperstein in der Geschäftsbeziehung sein. Wer kennt nicht die berühmte „Salamitaktik“ – hier noch eine Unterlage oder da noch eine Unterlage, die angefordert wird, anstatt vielleicht auch ein klares „Nein“ dem Kunden zu kommunizieren.

Manchmal hilft dem Kunden sogar eine Ablehnung, wenn er einfach nicht reif für eine Finanzierung ist. Der Kunde mag eher dankbar sein, dass er nicht sehenden Auges in ein Problem gelaufen ist.

Egal wie es aussieht, Entscheidungen sollten immer offen, ehrlich und nachvollziehbar dem Kunden erläutert werden. Bei bonitätsstarken Kunden gelingt gegebenenfalls auch eine Überraschung, wenn das Institut vorsorglich Rahmen einräumt und der Kunde bei der nächsten Investition im Handumdrehen eine superschnelle Zusage erhält. Das sind die Momente, die der Kunde nicht so schnell vergisst.

Wie oft ist der einzige Kontakt beim Kunden der Vertriebsmitarbeiter? Dies sollte nicht Standard sein, Teilnahme der Risikoanalysten bei Kundengesprächen schafft Verbindlichkeit, Vertrauen und Wertschätzung. Auch sollte der Kundenkontakt sich nicht nur auf die Neuanbahnung eines Geschäftes beziehen. Ein regelmäßiger Kontakt während des Bestandgeschäftes schafft Kontaktpunkte und erhöht die Bindung an das Institut. Dies wird oft vernachlässigt, da in vielen Instituten der Fokus auf der Erfüllung der Neugeschäftsziele liegt.

Die genannten Themen unterstreichen nochmal, wie wichtig es ist, dass im Rahmen von CX-Programmen, die gesamte Wertschöpfungskette eines Unternehmens involviert ist. Daher sollten auch alle Führungskräfte im Sinne einer End-2-End-Betrachtung mit einbezogen und die Lessons Learned gemeinsam aufgearbeitet werden. Dies schafft Verbindlichkeit und Transparenz!

Vertragsende

Gerade bei Leasingfinanzierungen sollte es am Vertragsende keine Überraschung geben und der Kunde frühzeitig über die verschiedenen Arten der Vertragsbeendigung informiert werden. Schließlich gehört das Leasingobjekt dem finanzierenden Institut und es wäre fatal, wenn die Maschine, die betriebsnotwendig für das Unternehmen ist, am Ende der Vertragslaufzeit vom Finanzierer abgeholt werden würde. Daher spielen auch hier die frühzeitige Beratung und die verständliche Information über die verschiedenen Optionen, die der Kunde hat, eine große Rolle. Dies erhöht das Vertrauen des Kunden in das Institut und ist die beste Basis für Neugeschäft!

Es kommt auf die Kundensicht an

- Kundenzufriedenheit konkret und begeisternd erlebbar machen, ist ein strategischer Erfolgsfaktor!

- CX-Management ist gekommen, um zu bleiben und öffnet Chancen, sich durch ehrliches und kritisches Kundenfeedback vom Wettbewerb zu differenzieren!

- Im Individualgeschäft macht immer noch der Mensch den Unterschied!

- Digitalisierung, wo es einen Mehrwert bringt, ist wichtig und richtig!

- Der Kunde ist ein Mensch und keine Maschine und braucht ein emotionales Erlebnis, um sich mit seinem Finanzpartner verbunden zu fühlen!

Daher gilt: Die Kundensicht muss als festen Bestandteil in den Arbeitsalltag überführt werden! Und man sollte immer dran denken, der Mensch kann „nicht nicht“ kommunizieren!