Die vergangenen zwölf Monate waren das schwächste IPO-Jahr seit der Finanzkrise. Die Emissionstätigkeit ist deutlich abgesackt. Das laufende Jahr allerdings verspricht Besserung. Einer Studie zufolge sei die Pipeline gut gefüllt.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

Die deutsche Wirtschaft steht trotz Corona-Pandemie vergleichsweise solide da. Die Märkte erholen sich langsam wieder, auch dank anhaltend niedriger Zinsen, staatlicher Unterstützung und Hoffnung auf eine großflächige Impfstoffbereitstellung. Die Aktienindizes liegen im Aufwärtstrend. Weitere, moderate Kursanstiege und ein Rückgang der Volatilität sind wahrscheinlich, möglicherweise jedoch erst im zweiten oder dritten Quartal.

Generell also gute Aussichten für die deutsche Wirtschaft. Wie schnell sich die Märkte erholen, hängt allerdings maßgeblich davon ab, wie nachhaltig der aktuelle Lockdown die Neuinfektionen zum Sinken bringt und wie schnell die Restriktionen wieder gelockert werden.

Emissionsmärkte profitieren nicht

Von der vergleichsweise positiven Tendenz in der Krise konnte der Emissionsmarkt nicht profitieren. Zu diesem Ergebnis kommt eine Analyse des Wirtschaftsprüfungs- und Beratungsunternehmens PwC.

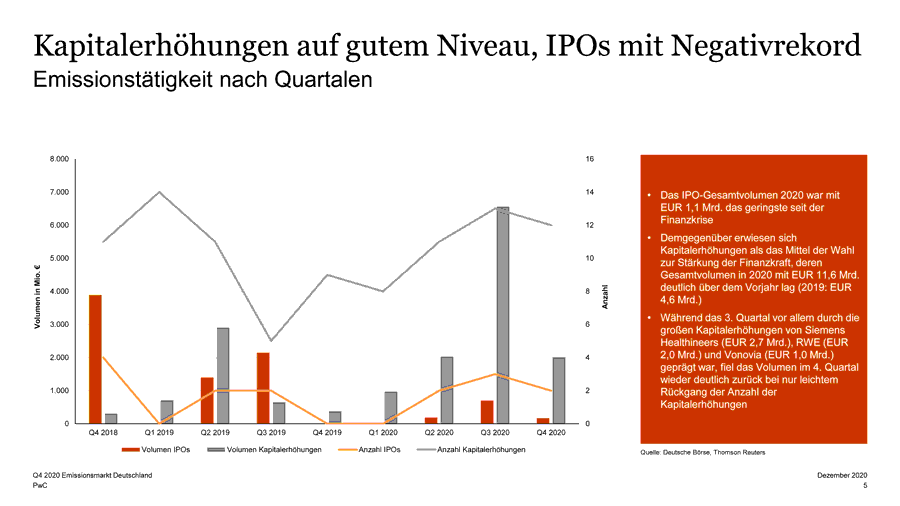

Das Emissionsvolumen lag 2020 mit 1.059 Milliarden Euro deutlich unter dem Vorjahr (3.548 Milliarden Euro). Das macht das vergangene Jahr zum schwächsten IPO-Jahr seit der Finanzkrise. Börsenaspiranten haben ihre Pläne für ein Initial Public Offering (IPO) zum Teil aufgeschoben. 2020 debütierten nur sieben Unternehmen an der Frankfurter Börse. Immerhin drei Börsengänge mehr als im Vorjahr.

2020 ist das schwächste IPO-Jahr seit der Finanzkrise.

Zwischen Oktober und Dezember haben sich nur zwei kleinere IPOs an die Börse gewagt und mit ihren Debüts zusammen lediglich 170 Millionen Euro eingespielt (Q3: 702 Millionen Euro). Der Online-Händler Fashionette ging im Scale-Segment an die Börse. Der Anbieter von Ladestationen für E-Autos, Compleo Charging Solutions, debütierte im Prime Standard.

Kapitalerhöhungen auf Rekordniveau

Während die Neuemissionen im Corona-Jahr enttäuschten, waren Kapitalerhöhungen das Mittel der Stunde. 44 Unternehmen besorgten sich über eine Kapitalerhöhung frisches Geld an der Börse. Das Gesamtvolumen der Kapitalerhöhungen lag mit gut 11,6 Milliarden Euro fast drei Mal so hoch wie im Vorjahr (4,6 Milliarden Euro).

Die Kion Group etwa, ein Anbieter von Gabelstaplern und Lagertechnik, sicherte sich im Schlussquartal 2020 eine Platzierung in Höhe von 813 Millionen Euro, um einen Überbrückungskredit der KfW zu tilgen und die Weichen für Wachstum zu stellen. Der Werkstoffhersteller Covestro legte im vierten Quartal eine Kapitalerhöhung von 447 Millionen Euro vor, um eine Übernahme zu finanzieren.

Fremdkapitalemissionen rückläufig

Bei den Fremdkapitalemissionen setzte sich dagegen der Trend zu rückläufigen Transaktionszahlen und Volumina im vierten Quartal 2020 fort – zumindest im Investment-Grade-Bereich. Die Anzahl der Deals fiel auf 15 (Q3: 25), bei weiterhin sinkenden durchschnittlichen Volumina (452 Mio. vs. 706 Mio. in Q3 2020).

Diese Entwicklung lasse sich mit dem Ansturm auf Liquidität im ersten Halbjahr 2020 erklären, als die Unternehmen die Kapitalmärkte aktiv nutzten, um ihre Liquiditätspuffer für künftige Unsicherheiten aufzufüllen.

Im Markt für High-Yield-Bonds stieg die Anzahl der Transaktionen im Vergleich zum Vorquartal von fünf auf sieben bei einem durchschnittlichen Volumen von 632 Millionen Euro (Q3: 644 Mio. Euro). Grund sei die wachsende Anzahl an Private-Equity-Transaktionen.

Ausblick auf 2021: Pipeline ist gut gefüllt

Die Volatilität werde voraussichtlich deutlich niedriger sein als 2020. Die Bedingungen für Börsengänge werden sich damit hierzulande wieder verbessern.

Die Autoren erwarten ein solides erstes Halbjahr 2021 auf dem deutschen Emissionsmarkt. Die zurückhaltende Zahl der Börsengänge verheiße nichts Schlechtes für 2021, im Gegenteil: Aufgeschoben sei nicht aufgehoben,– entsprechend gut gefüllt sei die Pipeline für 2021.

Für das Gesamtjahr 2021 erwarten die Experten 10 bis 15 IPOs in Deutschland. Mindestens ein halbes Dutzend Unternehmen stehe bereits in den Startlöchern. Zwei oder sogar drei Erst-Listings könnten wir bereits im ersten Quartal 2021 erleben. Der Aktienmarkt werde auch für Private Equity-Beteiligungen eine interessantere Exit-Alternative bieten.

Gute Chancen für nachhaltige Unternehmen

Gute Chancen beim Börsengang dürften insbesondere Unternehmen haben, deren Geschäftsmodelle die Entwicklung einer nachhaltigeren Wirtschaft unterstützen. Durch die starken Zuflüsse in Sustainable Funds, also Investments mit Fokus auf ESG-Faktoren (Environmental, Social, Governance), wächst dort zusehends der Anlagedruck. Investoren achten auch bei IPOs inzwischen sehr auf das ESG-Profil der Unternehmen als wichtiges Element der Equity Story.

Inwieweit der starke Anstieg der Börsengänge von SPACs (Special Acquisition Purpose Company) in den USA auch die IPO-Aktivität hierzulande spürbar und nachhaltig beeinflusst, bleibe abzuwarten.

In Deutschland hinterließen die bisherigen drei Börsengänge solcher Investmentgesellschaften vor gut 10 Jahren wenig Freude bei den Anlegern. Allerdings sind auch im Ausland gelistete SPACs mögliche Finanzierungsquellen für deutsche Wachstumsunternehmen. Der Markt bleibt gespannt, bald ist er schlauer.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.