Mit der Verbreitung von Embedded Finance wird die Betrachtung der kompletten Customer Journey für Banken immer wichtiger. Für deren ganzheitliche Optimierung gibt es für Banken im Wesentlichen vier wichtige Erfolgskriterien

Für Banken wird es immer wichtiger, positive Kundenerlebnisse zu schaffen.

Im ersten Teil der zweiteiligen Serie zur Bedeutung der Customer Journey für Embedded Finance wurde deutlich gemacht, dass BigTechs wie Google, Amazon und Instagram für Banken die Benchmark für digitale Kundenerlebnisse sind. Daher wird die Optimierung der digitalen Customer Journey zunehmend entscheidend. Aufgrund der wachsenden Integration von Finanzdienstleistungen in die Prozesse und Customer Journeys Dritter müssen Banken dabei auch über die Grenzen der eigenen Kundenschnittstellen und Prozesse hinausdenken.

Neben klassischen Ansätzen für die Analyse und Optimierung der eigenen Customer Journey wie das umfassende Verstehen der Kundenbedürfnisse, Customer Journey Analytics, einem kundenzentriertes Mindset und dem Einsatz innovativer Methoden ist daher auch eine gemeinsame Optimierung der Kundenerlebnisse zusammen mit Dritten wichtig.

Zugang zu Bankprodukten verschiebt sich zu anderen Unternehmen

Ein kurzer Blick auf den Preisvergleich und die Kundenrezensionen, dann der letzte Klick – gekauft! Sich etwas Neues zu gönnen, einen Urlaub zu buchen, Karten für ein Konzert zu bestellen – dies alles erfüllt Menschen mit Freude bzw. Vorfreude. Auf das Bezahlen dafür freut sich allerdings niemand. Händler, Reiseportale, Ticketanbieter und Lifestyle Apps wollen daher Bezahlprozesse so nahtlos, unauffällig und schmerzlos wie möglich in ihre Customer Journey integrieren. Embedded Payments sind häufig schon Standard: Mobilitäts- und Telekommunikationsanbieter sowie eine Vielzahl von Apps und Händlern bieten verschiedene integrierte Bezahlmöglichkeiten an. In manchen Fällen nehmen diese nach außen hin schon fast proprietäre Züge an wie die Wallet von Booking oder Amazon Payments. Immer mehr Unternehmen integrieren zudem Finanzierungs- und Versicherungsangebote in ihr Angebot, wie beispielswiese Media-Saturn oder die Lufthansa. Der Zugang zu und die Nutzung von Bankprodukten verschiebt sich damit immer mehr aus der proprietären Bankumgebung in die Customer Journeys der Drittunternehmen

Embedded Finance bietet aber auch Kunden eine höhere Benutzerfreundlichkeit: Die Fortsetzung des spannenden Romans wird noch am Strand gekauft und heruntergeladen, die Kinotickets in der S-Bahn auf dem Weg nach Hause bestellt, alles schnell, mobil und ohne große Medienbrüche. Dem Kunden ist dabei weitgehend egal, wer die Zahlung letztendlich abwickelt bzw. seinen Konsum finanziert, solange der Preis stimmt. Hier kann höchstens noch ein Zusatzservice differenzieren wie beispielsweise Zahlungsbestätigungen und -statistiken, Transparenz über den Status bei Auslandszahlungen oder Erinnerungsfunktionen bei Ratenzahlungen oder Zahlungen zu einer bestimmten Deadline.

4 Erfolgsfaktoren zur Optimierung von Customer Journeys

Im Falle einer rein reaktiven Strategie der Bank und einer ausschließlich Compliance-getriebenen Sichtweise auf Open Banking kann diese Entwicklung im negativen Fall zu einem Kontrollverlust sowie der Bildung einer zusätzlichen Ebene zwischen Bank und Endkunde führen, so dass relevante Daten über das Verhalten und die Präferenzen der Kunden bei Dritten bleiben und sich Cross- und Up-Selling Möglichkeiten verringern. Eine proaktive Herangehensweise, in der die Optimierung von Leistungen, APIs und Customer Journeys mit einem klaren strategischen Ziel und auch partiell gemeinsam mit Dritten vorangetrieben wird, kann dagegen die Entwicklung von neuen Produkten und Diensten fördern und zusätzliche Kontaktpunkte zur Neukundenakquise oder Cross- und Up-Selling bei Bestandskunden generieren. Für die holistische Optimierung der digitalen Customer Journey gibt es für Banken im Wesentlichen vier wichtige Erfolgskriterien:

- Verständnis der Bedürfnisse der Kunden,

- Berücksichtigung und Zusammenarbeit aller Beteiligten,

- Optimierung der Customer Touchpoints und Journeys,

- Kundenzentriertes Mindset und innovative Methoden.

Verständnis der Bedürfnisse der Kunden

Eine zentrale Voraussetzung ist ein tiefes Verständnis der Bedürfnisse der Kunden. Hierfür ist eine direkte Interaktion mit den Kunden notwendig – und dies betrifft alle wesentlichen beteiligten Einheiten. Eine hilfreiche Methode ist beispielsweise Design Thinking, in dessen ersten Schritt detailliert die Bedürfnisse und Pain Points der Kunden identifiziert werden. Idealerweise werden die Erkenntnisse aus der direkten Kundeninteraktion mit quantitativen Datenanalysen kombiniert, um ein möglichst umfassendes Kundenverständnis zu bekommen.

Wichtig ist auch, die Bedürfnisse unabhängig von bereits bestehenden Produkten und Technologien zu identifizieren. Henry Ford wird von manchen Quellen das Zitat nachgesagt: „Wenn ich die Leute gefragt hätte, was sie wollen, hätten sie gesagt „schnelle Pferde“.“ Wenn man jedoch tiefer nach den grundlegenden Bedürfnissen und Emotionen fragt, so wäre die Antwort eher ein sicherer, schneller und bequemer Weg von A nach B. Ob die optimale Lösung ein Pferd oder ein Auto ist, folgt dann im nächsten Schritt. Diese Einstellung spiegelt sich auch in den im ersten Teil des Beitrags beschriebenen Philosophien von Apple, Google und Amazon wider.

2. Berücksichtigung und Zusammenarbeit aller Beteiligten

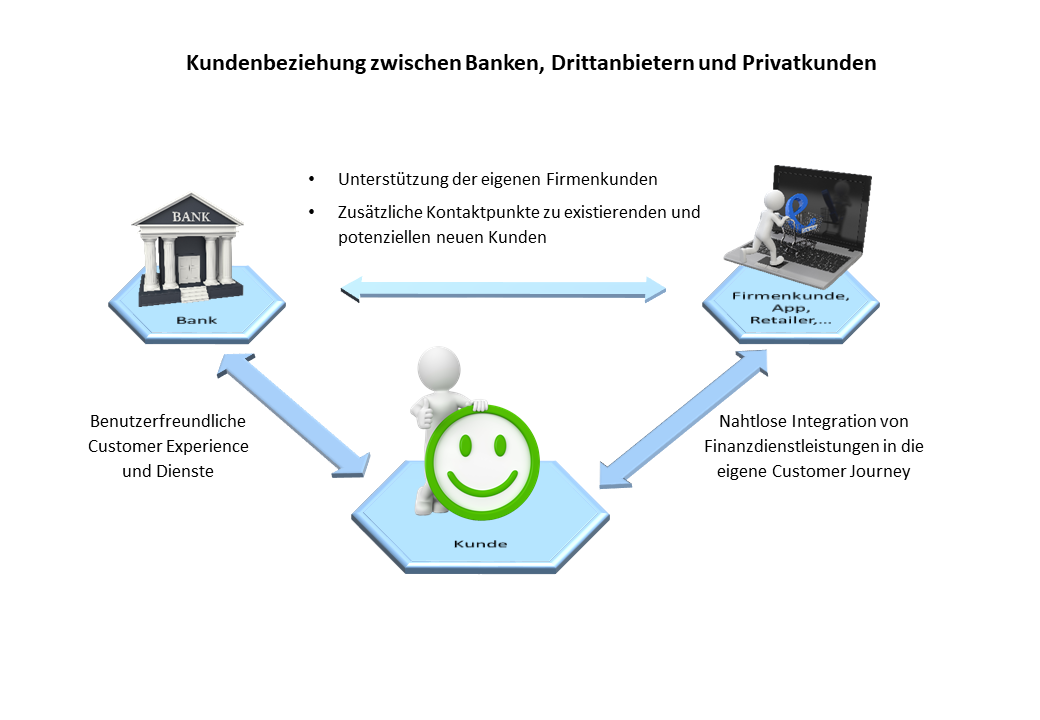

Ein weiteres wichtiges Erfolgskriterium ist die Berücksichtigung aller relevanten Kundengruppen. Für Banken ergibt sich hier häufig eine Dreiecksbeziehung zwischen der Bank selber, den privaten Endkunden sowie den dritten Unternehmen, die Finanzleistungen in ihre Prozesse integrieren und teilweise auch schon bestehende Firmenkunden der Bank sind. Embedded Finance Lösungen sollten hier die Bedürfnisse und Interessen aller Parteien berücksichtigen – nur so kann ein signifikanter und nachhaltiger Mehrwert generiert werden, der sowohl neue Kunden bzw. einen höheren Schare-of-Wallet für Banken und dritte Unternehmen als auch gleichzeitig einen höheren Nutzen für private Endkunden generiert. Co-Creation und Collaboration werden zu wichtigen Bestandteilen des Entwicklungsprozesses. Gerade für Regionalbanken sind Firmenkunden wie kommunale Versorger und große Händler, bei denen es eine hohe Überlappung der jeweiligen Endkunden gibt natürliche Partner bei der Entwicklung von neuen Embedded Finance Lösungen.

Beziehungsdreieck zwischen Banken, Drittanbietern und Privatkunden im Kontext von Embedded Finance.

3. Optimierung der Customer Touchpoints und Journeys

Um ein intuitives und komfortables Kundenerlebnis zu kreieren, muss die komplette Customer Journey über alle beteiligte Parteien hinweg betrachtet werden. Dies beinhaltet die durch die Kunden wahrgenommene Erfahrung sowie das Ausmaß, in dem ihre Erwartungen durch die Kundenerfahrung befriedigt werden. Da viele Kundenschnittstellen inzwischen automatisiert sind bzw. einen gewissen Grad an self-service durch Kunden fordern, wird das Kundenerlebnis auch partiell durch die Kunden mitgestaltet. Die Bequemlichkeit der Nutzung und der intuitive Zugang zu Diensten und Schnittstellen spielt folglich eine wesentliche Rolle bei der individuellen Wahrnehmung des Kundenerlebnisses.

Besonders die Höhepunkte sowie das Ende der Journey erfordern besondere Aufmerksamkeit (peak-end-rule), denn an diese erinnern sich die Kunden am intensivsten und sie prägen die Beurteilung des Erlebnisses. Eine systematische Datenerfassung und Customer Journey Analytics zeigen auf, wie lange Kunden in welche Phase der Journey verweilen, was sie dort machen und brauchen oder wonach sie suchen, und wo sie die Journey potenziell abrechen. Benutzeroberflächen und Schnittstellen sollten intuitiv gestaltet werden, Medienbrüche eliminiert und Leerlauf vermieden werden. Häufig hilft auch eine gewisse operationale Transparenz, wie zum Beispiel die Echtzeitposition des Fahrzeugs in der Uber App. Auch eine Darstellung des erreichten Fortschritts kann einen positiven Einfluss bei längeren Prozessen haben, da die Kunden sehen, dass es voran geht. Gamification oder Belohnungen bei der Erreichung von Meilensteinen können das Kundenerlebnis abrunden und die Kundenloyalität erhöhen. Ein gutes Beispiel ist auch der Buchungsprozess von Booking mit Angaben wie „nur zwei Minuten“, „ein letzter Schritt“ sowie die Fortschrittsanzeige des Loyalitätsprogramms Genius.

4. Kundenzentriertes Mindset und innovative Methoden

Für die kundenzentrierte Optimierung von Produkten, Leistungen und Kundenerlebnissen ist zum einen ein entsprechendes Mindset innerhalb der Organisation wichtig und zum anderen der Einsatz innovativer Methoden hilfreich. Neben dem Fokus auf Kunden und deren Bedürfnisse geht es darum, iterativ zu arbeiten und immer wieder schnelles Feedback von Seiten der Kunden einzuholen, um auch nicht funktionierende Ideen schnell wieder zu verwerfen. Hierbei hilft der Einsatz von Prototypen und Minimum Viable Products, mit denen gezielt einzelne Aspekte und Funktionalitäten im Rahmen der Entwicklung getestet werden. Arbeiten in Sprints und heterogene Teams sind ebenfalls Treiber einer schnellen und zielgerichteten Entwicklung. Methoden wie Design Thinking kombinieren diese Elemente und helfen, effizient kunden- und bedürfniszentrierte Lösungen zu generieren, diese zeitnah zu testen und iterativ zu optimieren. Darüber hinaus kombiniert Design Thinking beispielsweise kreative und analytische Ansätze, was gerade in eher traditionellen Unternehmen erfolgskritisch sein kann.

Fazit: Komplette Customer Journey betrachten

Die Zunahme von Embedded Finance zwingt Banken dazu, Bankprodukte im Rahmen der gesamten Customer Journey zu betrachten und auch die eigenen Produkte, Dienste und Kundenerlebnisse in diesem Kontext zu optimieren. Wichtig hierfür ist es, die Bedürfnisse der Kunden und ihre Erwartungshaltung an digitale Dienste und Kundenkontaktpunkte zu verstehen, alle relevanten Kundengruppen und Partner zu berücksichtigen, die komplette Customer Journey holistisch zu betrachten sowie ein kundenorientiertes Mindset zu etablieren und innovative Methoden wie Sprints und Design Thinking für eine effiziente und kundenzentrierte Entwicklung und Optimierung einzusetzen.