Neobanken greifen an! – Darum ist es gerade jetzt wichtig, Kunden auch zu halten. Einige Banken adaptieren bereits verschiedene Kundenbindungsprogramme. Doch was macht ein gutes Customer-Retention-Programm wirklich aus?

Mit den richtigen Kundenbindungsmaßnahmen schafft man es Kunden langfristig zu halten.

Finnoscore macht die digitale Kompetenz von über 200 Banken mess- und vergleichbar – in einem umfassenden Betrachtungsansatz (Marketing/Vertrieb/IT) und anhand von 300 Datenpunkten. Die Bewertung erfolgt ausschließlich aus Kundensicht und auf Basis von öffentlich verfügbaren Informationen.

In den Ergebnissen des diesjährigen Finnoscore 2020 wird deutlich, dass Banken die Wichtigkeit der langfristigen Kundenbeziehungen in diesem Jahr besonders ernst nehmen. 67 Prozent der Banken haben in 2020 ein Kundenbindungsprogramm, im Vergleich zu 58 Prozent in 2019. Ob diese gut sind und den Bedürfnissen der Kunden entsprechen ist jeweils zu evaluieren.

Kundenbindungsprogramme auf dem Vormarsch

Fluglinien machen es schon lange: Vielflieger bekommen Gratismeilen – aber nur, wenn sie bei der Airline bleiben. Kann so etwas im Bankbereich auch funktionieren? Viele Institute wollen Kunden an sich binden. Doch der Druck durch Neobanken ist groß. Wenn Programme zur Kundenbindung keinen Erfolg haben, geht das Vertrauen in sie verloren. Das Problem ist: Es gibt keine Universallösung für alle Fälle. Kunden sind unterschiedlich. Programme, die alle Massenmarktt-Kunden ansprechen, funktionieren nicht. Nischenangebote für eng definierte Zielgruppen sind oft zu aufwändig. Daher sollten Kundenbindungsprogramme flexibel an die Interessen der Kunden angepasst sein.

Kundenbindungsprogramme sollten den Kunden im Alltag echte Vorteile bieten

Cashback-Programme, die alle Kartenzahlungen berücksichtigen, sind bereits an Kundeninteressen angepasst: Die Kunden bezahlen genau die Produkte und Leistungen, die sie wollen. Aber solche Programme haben keinen großen Kundenbindungseffekt. Denn Banken können nur sehr wenig als Cashback anbieten, daher sind selbst für aktive Kunden die Cashbacks am Monatsende klein.

Also sind Banken Partnerschaften eingegangen, die den Kunden mehrere Vorteile bringen können: Rabatte und Cashbacks sind entweder direkt an die Kartenzahlung gebunden oder benötigen einen Gutscheincode. Einige Neobanken tun das bereits, zum Beispiel N26 mit You-Konto. Auch Revolut hat ein solches Programm angekündigt. Diese sind auf bestimmte Partnerunternehmen beschränkt und damit nicht ganz genau an die Kundeninteressen angepasst. Der Erfolg dieser Programme wird sich zeigen.

Belohnung aktiver Kunden

Immer erfolgreich sind Programme, die aktive Kunden belohnen. Je mehr Aktivität ein Kunde zeigt und je mehr Produkte er erwirbt, desto mehr Vorteile bekommt er. Das kann allerdings einen hohen Entwicklungsaufwand bedeuten, wenn eine Bank mehrere Produktmanagement-Systeme verwendet.

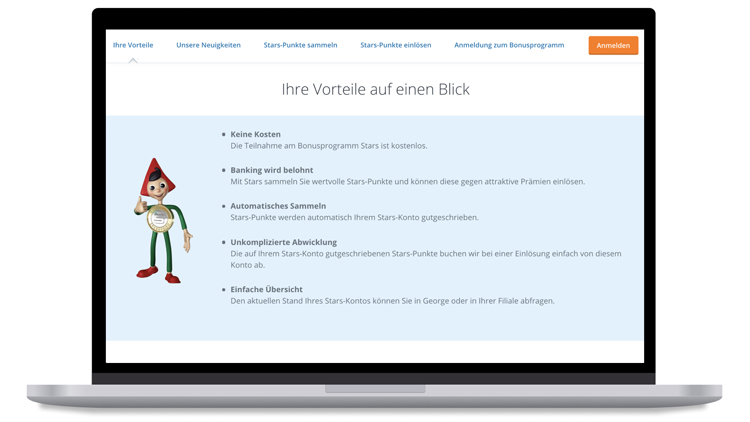

Die Sparkasse Niederösterreich hat eine erfolgreiche Lösung: Das Stars-Programm vergibt Stars-Punkte für Überweisungen und die Verwendung der Bankomat- oder Kreditkarte. Dazu gibt es Punkte für den Abschluss bestimmter Produkte (Eröffnung eines Jugendkontos oder Abschluss eines Bausparvertrages). Diese Punkte kann der Kunde gegen Gutscheine oder Vorteile bei Bankprodukten einlösen.

Die Vorteile des Stars-Programm der Sparkasse Niederösterreich.

Diese Programme werden allerdings nur angenommen, wenn die Angebote der Bank auch einwandfrei funktionieren. Digitale Lösungen müssen benutzerfreundlich sein, Apps müssen stabil sein – sonst nützt das beste Kundenbindungsprogramme nichts.

Neue Funktionen mit Netzeffekt

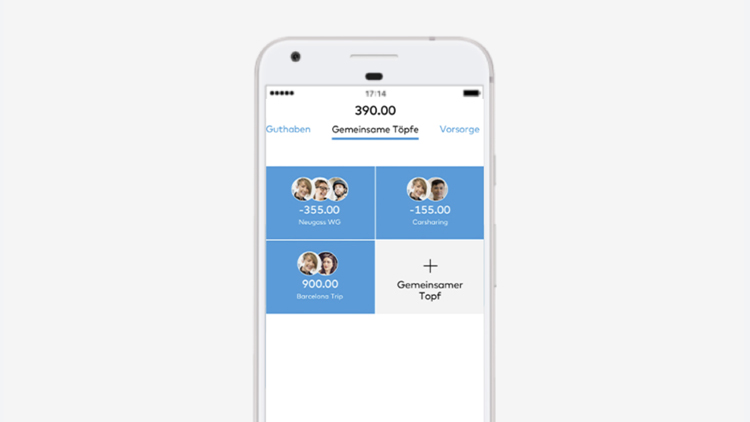

Eine andere Strategie sind neue Funktionen, die einen Netzeffekt bringen: So hat Bank Cler in Zak „Gemeinsame Töpfe” eingebaut. Mit nur einem Swipe kann der Kunde eine gemeinsame Ausgabe mit Freunden teilen. Ohne händische Eingabe und ohne komplizierte Abrechnung ist eine schnelle Rückzahlung zwischen Freunden möglich. Wer seinen Kunden das Leben leichter macht, wird sie auch halten können und zieht zusätzlich dazu noch Neukunden an.

Die Funktion der gemeinsamen Töpfe in der Zak-App der Bank Cler (Schweiz) zur Kundenbindung und Neukundengewinnung.

Natürlich schläft die Konkurrenz nicht. Auch Neobanken bauen derartige Features mittlerweile in ihre Angebote ein. N26 hat z. B. „Shared Spaces“ zur Kostenteilung implementiert und Revolut ermöglicht mit „Group Vault“ gemeinsames Sparen.

Ökosysteme im Banking

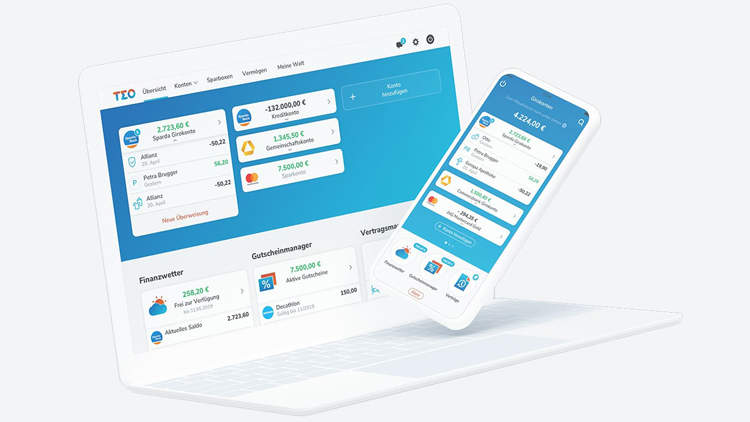

Schwieriger ist es für Neobanken Ökosysteme zu kopieren, die den Kunden Vorteile in unterschiedlichen Bereichen bieten. Dazu können Banken ihre bestehenden langfristigen Beziehungen nutzen und weiter ausbauen. Ein Beispiel, das diesen Gedanken verfolgt, ist TEO von den Sparda Banken. Hier entsteht gerade das erste Lifestyle-Banking-System im deutschen Sprachraum. Kunden können Konten verschiedener Banken verbinden, ihre Verträge und Versicherungen verwalten oder optimieren. Außerdem bekommen sie Angebote von Bank-Partnern, die genau an ihre Interessen angepasst sind.

TEO von den Sparda Banken als Versuch eines digitalen Ökosystems rund um’s Banking.

Steigende Relevanz von Kundenbindungsprogrammen

Wie man sieht sind sich Banken der Relevanz von Kundenbindungsgprogrammen, besonders seit diesem Jahr, bewusst. Es werden verschiedene Arten von Programmen von den Banken adaptiert und ausprobiert, doch nicht alle sind auch für den Kunden letztendlich im Alltag nützlich. Digitale oder integrierte Lösungen mit einer ausgezeichneten User Experience, die zusätzlich auf die tatsächlichen Interessen der Bankkunden ausgerichtet sind, kommen am besten an und erlangen auch im Finnoscore für diese Dimension die höchsten Punktzahlen.

Ein Kommentar

Ein interessanter Artikel. aus meiner Sicht werden hier nicht die Gefahren erläutert, die die Einführung neuer Ökosysteme mit sich bringen, was man sehr schön an der erwähnten TEO app der Sparda sieht. Hier werden reihenweise Kunden verprellt, weil Sie Leistungen bekommen, die sie gar nicht wollen. konsequenz ist das die Kunden die Bank verlassen und damit für immer als Kunden verloren sind