Für eine Vielzahl von Sachverhalten benötigt man die Einwilligungen des Kunden. Das hat unlängst das BGH mit seinem Urteil zu Kontoführungsgebühren wieder bestätigt. Banken und Sparkassen haben hier lange den Dornröschenschlaf geschlafen. Zeit aufzuwachen.

BHG-Urteil stärkt Verbraucherrechte und zwingt Banken zum Dialog.

Nachdem der Bundesgerichtshof am 27. April 2021 (Az. XI ZR 26/20) sein wegweisendes Urteil in Bezug auf die Einwilligung für Kontoführungsgebühren durch Banken und Sparkassen erlassen hat, haben nun die allermeisten Institute mit großen technischen und fachlichen Herausforderungen zu kämpfen.

Im Kern geht es um eine Vielzahl von Gebührenerhöhungen in den letzten Jahren durch Banken, die Millionen ihrer B2C-Kunden zwar oftmals mit zeitlichem Vorlauf über etwaige Erhöhungen informiert, aber gleichzeitig auch ein Einverständnis vorausgesetzt haben, sofern kein Widerspruch seitens der Kunden erfolgte – ein rechtswidriger Trugschluss, wie sich in der Urteilsfindung herausstellte. Schweigen ist nur dann Zustimmung, wenn sich kundenseitig nichts verschlechtert. Wenn sich Bedingungen zum Nachteil der Kunden verändern, muss diesen aktiv durch den Kunden zugestimmt werden.

Banken müssen handeln

Banken haben nun, neben dem bereits existierenden Digitalisierungsdruck – verstärkt durch verändertes Kundenverhalten und eine Vielzahl disruptiver FinTechs im Markt – die Notwendigkeit, alle nötigen Maßnahmen zu ergreifen, um ihre Kommunikation jetzt und für die Zukunft datenschutzkonform aufzustellen. Initiiert durch die Rechtsprechung ergibt sich an vielen Stellen Handlungsbedarf, welcher aber auch zahlreiche Chancen für die Zukunft eröffnet. Zunächst einmal geht es darum, bei den Kunden die nötigen Einwilligungen für die neu eingeführten Gebühren einzuholen.

Es bietet sich jedoch in diesem Zuge an nun endlich das zu tun, was man in der Bankwelt seit Jahren systematisch versäumt hat: Den Kunden offen und transparent zu fragen, welche Dienstleistung und welche Form der Kommunikation er will.

Die Chance nutzen und den Corona bedingten Rückenwind nutzen, um von mehr Kunden die Einwilligung zum Dialog zu gewinnen

Neben dem BGH-Urteil haben die Folgen der Corona-Pandemie für alle Finanzdienstleister eine nie gekannte Herausforderung an organisatorischen und insbesondere wirtschaftlichen Anstrengungen gebracht, die noch länger nachwirken werden.

Digitale Kommunikationsmedien wie Telefonkonferenzen und Video-Chats sind plötzlich für Jung und Alt eine Selbstverständlichkeit, um auf Distanz in Kontakt zu bleiben und werden im geschäftlichen wie auch im privaten Alltag als sehr vorteilhaft erlebt. Aktuelle Untersuchungen zeigen, dass heute viel mehr Privatkunden bereit sind, ihrer Sparkasse oder Bank die Zustimmung zu einer digitalen Kundenansprache zu geben.

Seit Jahren gelang es vielen Banken und Sparkassen nur sehr schwer, die rechtskonforme Einwilligung ihrer Kunden für eine aktive Kundenansprache zu gewinnen. Mit einer durchschnittlichen Einwilligungsquote von 30 Prozent bis 50 Prozent bei den klassischen Filialbanken, ist ein Großteil der Kunden mit einer aktiven Ansprache über unterschiedliche Kanäle (Outbound-Telefonie, E-Mail, SMS etc.) de facto nicht zu erreichen, moderne Methoden zur Datenauswertung können ebenfalls kaum genutzt werden.

Die Ursachen für eine geringe Zustimmungsquote sind vielfältig und reichen von bürokratischen, kundenunfreundlichen Prozessen und Dokumenten bei der Einholung über die fehlende Transparenz und Anpassungsfähigkeit für bereits erteilte Zustimmungen bis hin zu der Tatsache, dass viele Banken sich bislang das Thema schlicht stiefmütterlich behandelten und Kunden kaum angesprochen und nutzenorientiert aufgeklärt haben.

Rechtliche Rahmenbedingungen

Werbeeinwilligung, Datennutzungseinwilligung und Trackingeinwilligung im Lichte des Datenschutzes.

Die rechtlichen Rahmenbedingungen sind in vielen Punkten sehr eindeutig, in der konkreten Ausgestaltung jedoch im Einzelfall gestaltbar. Damit eine Einwilligungserklärung wirksam ist, muss Ihr Unternehmen darauf achten, dass diese deutlich formuliert und nicht zu allgemein gehalten ist. Dabei gilt es, die formalen Vorgaben des Artikel 7 DSGVO zu beachten. Danach muss eine Einwilligung

- freiwillig und informiert abgegeben werden

- in verständlicher und leicht zugänglicher Form in einer klaren und einfachen Sprache abgefasst sein

- die betroffene Person muss vor Abgabe der Einwilligung über die Möglichkeit des Widerrufs in Kenntnis gesetzt werden.

- der Widerruf der Einwilligung muss so einfach wie die Erteilung der Einwilligung sein.

- pauschale oder mehrdeutige Formulierungen führen dazu, dass die Einwilligungserklärung unwirksam ist

Für die datenschutzrechtliche Einwilligungserklärung sieht der Gesetzgeber keine Formvorschrift vor, sie kann auch auf dem elektronischen Wege erfolgen. Auf jeden Fall ist es ratsam, aufgrund der Rechenschaftspflicht, die Einwilligung ausreichend zu dokumentieren.

Der Einsatz von Opt-out-Lösungsansätzen ist beispielsweise grundsätzlich nicht möglich, wenn es um die Kontaktaufnahme per Telefon, SMS oder E-Mail geht. Hier sind die Bestimmungen des UWG eindeutig, etwa § 7 Abs. 2 und 3 UWG. Dort schreibt der Gesetzgeber die ausdrückliche Einwilligung vor.

Ausdrücklich bedeutet, dass es einer aktiven Zustimmungshandlung des Betroffenen bedarf. Diese ist nur dann gegeben, wenn der Betroffene etwas tun muss, beispielsweise ein Häkchen selbst

Auch bei Nutzung der Zahlungsverkehrsdaten zu Analysezwecken empfiehlt es sich, vor dem Hintergrund des § 59 Abs. 2 ZAG eine explizite Einwilligung des Kunden einzuholen.

Die Einbindung der Organisation

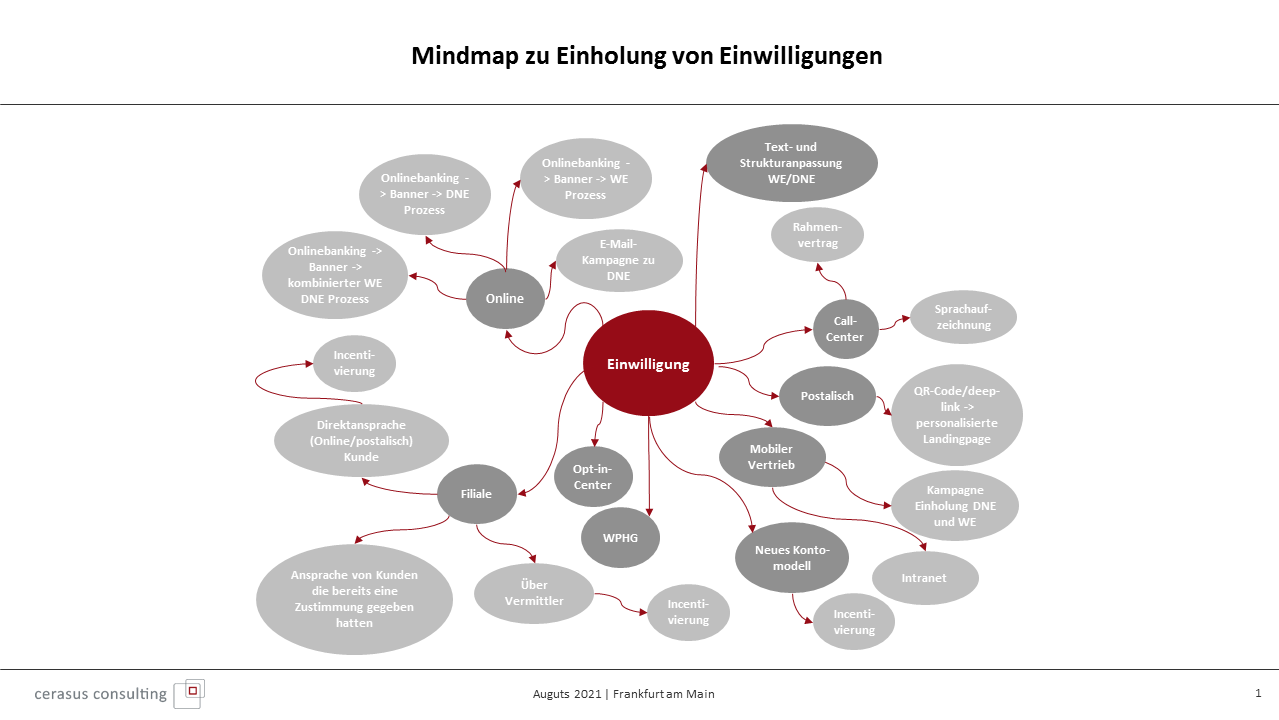

Neben der juristischen Komplexität gibt es auch noch die organisatorische Einbindung und Umsetzung, bei der bislang viele Chancen nicht genutzt werden.

Einwilligungen von Bankkunden müssen strukturiert eingeholt werden.

Die Erzielung einer möglichst hohen Einwilligungsquote erfordert eine systematische und konsequente Ausrichtung aller Bereiche auf die Erzielung möglichst vieler, rechtskonformer Einwilligungen. Neben dem reinen Zustimmungsprozess ist es insbesondere die Einbindung und Ausrichtung aller Organisationseinheiten auf das gemeinsame Ziel. Nur wenn die Vorteile und Chancen der digitalen Kundenkommunikation von allen beteiligten Organisationseinheiten gesehen und aktiv umgesetzt werden, tritt der nachhaltige Nutzen und Erfolg auch ein.

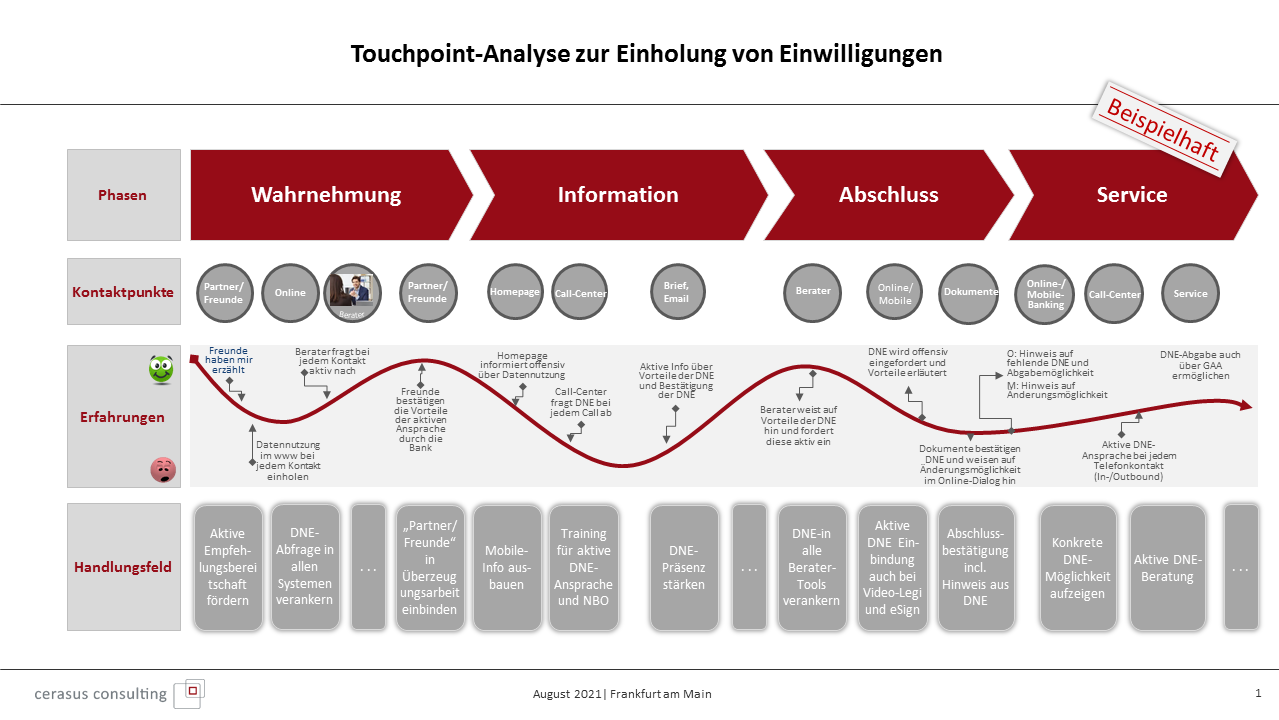

Die Kontaktpunktanalyse als Grundlage für die Neuausrichtung

Hierfür ist es erforderlich, alle Kundenkontaktmöglichkeiten zu betrachten und im Hinblick auf die Einbindung einer Kundeneinwilligung zu durchleuchten.

Analyse aller Kunden-Touchpoints zur Bestimmung der besten Optionen, um Einwilligungen von Bankkunden zu generieren.

Eine Kundenkontaktpunktanalyse schafft einen Überblick über die unterschiedlichen Kontaktpunkte der Kunden/Interessenten in den verschiedenen Kaufphasen. Für jeden Kontaktpunkt stellen sich dabei zwei entscheidende Fragen:

- Wie lassen sich Kunden/Interessenten an diesem Kontaktpunkt von der Notwendigkeit einer Werbeeinwilligung bzw. Datennutzungseinwilligung überzeugen?

- Wie lassen sich mit einer Werbeeinwilligung/Datennutzungseinwilligung die Kundenzufriedenheit und die Vertriebsperformance (Cross- und Upselling) an diesem Kontaktpunkt steigern?

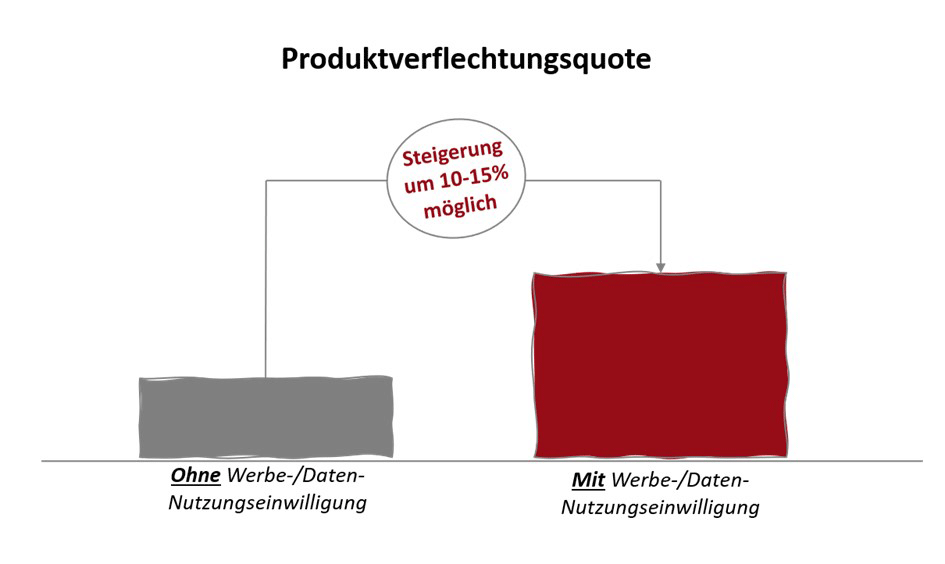

Der entscheidende Erfolgsmaßstab für die Wirkung der Werbeeinwilligung bzw. Datennutzungseinwilligung ist jedoch nicht die Quote der Kunden, die ihre Einwilligung geben, sondern viel mehr die dadurch mögliche Steigerung der Vertriebsperformance.

Unsere Erfahrungen mit entsprechenden Projekten zeigen, dass hier eine deutliche Steigerung der Produktverflechtungsquote möglich ist und je nach Ausgangssituation die Vertriebskosten pro Produkt erheblich sinken.

Mit Werbe-/Datennutzungseinwilligung steigt die Produktnutzungsquote deutlich an.

Die fehlende Einwilligung der Kunden erlaubt es außerdem häufig nicht, die vorhandenen Daten und Erkenntnisse für ein gezieltes und systematisches Kundenkontaktmanagement unter Einbeziehung der digitalen Medien zu nutzen.

Ohne eine explizite Einwilligung sind die Möglichkeiten für Data Analytics bei vielen Kunden stark eingeschränkt und die Ansprache nur über postalische Massenmedien mit entsprechenden Streuverlusten und hohen Kommunikationskosten möglich.

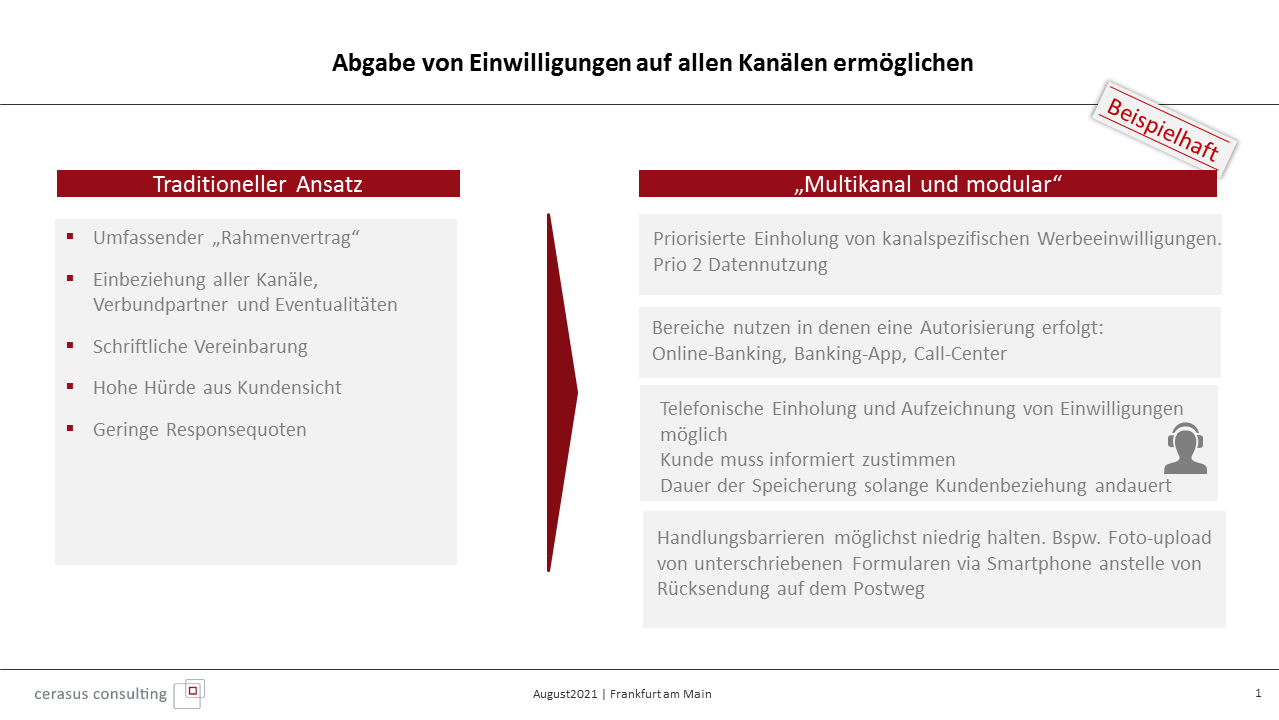

Nutzenorientiert, einfach und transparent – Einwilligungsprozesse erfolgreich gestalten

Bei der inhaltlichen Ausgestaltung des Einwilligungsprozesses gilt es, ein transparentes und juristisch einwandfreies Verfahren zu implementieren, das den Wünschen und Vorstellungen der Kunden gerecht wird und für alle Beteiligten handhabbar und mediengerecht ist.

Kundennutzen der Einwilligung betonen und erteilen auf allen Kanälen so leicht und transparent wie möglich machen.

Wichtig ist, dass der Prozess aus Sicht des Kunden/Interessenten ein selbstbestimmter und transparenter Prozess ist. Nur wenn der Kunde den Nutzen seiner Einwilligung für sich selbst erkennt und seine Daten eigenverantwortlich verwalten kann, ist er bereit, seine Einwilligung zu geben. Diese Einwilligung ist gleichzeitig eine Verpflichtung zur regelmäßigen Information über die Datenverwendung und muss begleitet sein von der Überzeugung, dass eine missbräuchliche Nutzung ausgeschlossen ist.

Kommunikation auf Augenhöhe

Ganz gleich, ob es sich in den nächsten Wochen und Monaten um die Umsetzung des BGH-Urteils geht oder um die generelle Frage wie es gelingt von mehr Kunden Einwilligungen für werbliche oder analytische Zwecke zu bekommen eines gilt es dabei zu berücksichtigen: Nur wenn wir offen und transparent mit unseren Kunden kommunizieren, entstehen dauerhafte Beziehungen, die für beide Seite von Vorteil sind.

Es ist mehr als nur eine Chance Kundenbeziehungen neu zu definieren, die sich aus der Pandemie und den neuen rechtlichen Rahmenbedingungen ergibt. Es ist ein guter Zeitpunkt für die Branche verloren gegangenes Vertrauen zurückzugewinnen.