Bietet ESG eine doppelte Dividende? Eine innovative Studie mit den 100 größten Unternehmen Deutschlands zeigt, dass sowohl Managementstrategie als auch die Qualität ausschlaggebend sind. Die Gefahr eines doppelten Verlusts ist daher ebenso möglich.

Kann über ein Nachhaltigkeitsmanagement eine doppelte Dividende, also ein Wert für den Investor und die Gesellschaft erzielt werden?

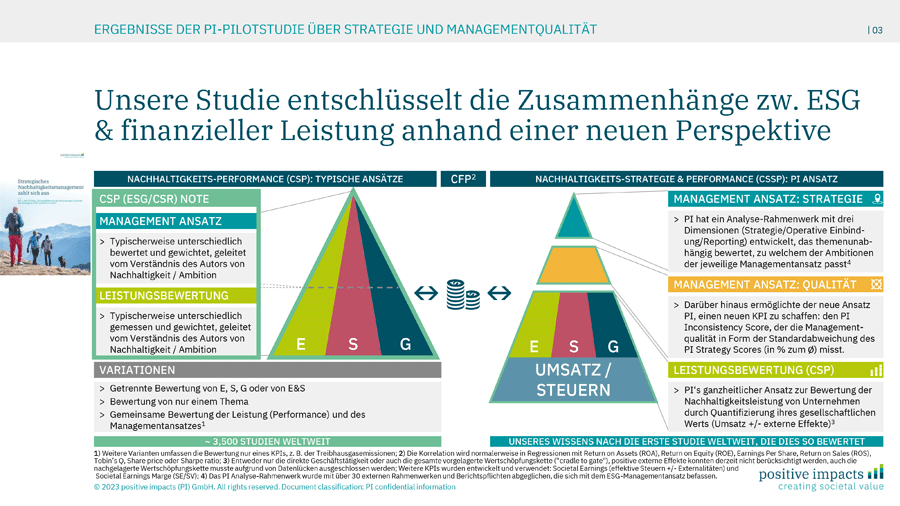

Die Verbindung zwischen Nachhaltigkeit und Finanz-Performance wird meist anhand eines Scores analysiert, bei dem der Managementansatz und die Nachhaltigkeitsperformance zusammen in einer Note bewertet werden.

Unsere Studie trennt diese beiden Aspekte erstmalig und konnte somit einen dritten Aspekt bewerten: die Qualität des Nachhaltigkeitsmanagements. Da aufgrund der Richtlinie zur nicht-finanziellen Berichterstattung (Non-Financial Reporting Directive/NFRD) jedes Unternehmen der Top 100 über ein Nachhaltigkeitsmanagement berichtet, war die Frage, ob es relevante Unterschiede gibt?

Anstelle der Definition eines erwarteten Management-Ansatzes konnte über die Definition von fünf Ansätzen auch die Qualität ermittelt werden.

Das PRADA – Primark Paradoxon

Niemand würde von PRADA und Primark erwarten, dass sie sich auf eine Strategie einigen: Die Managementansätze unterscheiden sich merklich. Trotz der großen Unterschiede kann man beide Unternehmen aber anhand Von Umsatz und Gewinn miteinander vergleichen.

Im Geschäftsjahr 2021 lag die Gewinnmarge von PRADA spa bei 25 Prozent und die von Primark bei 5 Prozent. Wir haben die gleiche Logik auf das Thema Nachhaltigkeit/ESG angewendet und die Performancebewertung von der Managementbewertung getrennt.

Gesellschaftlicher Wert (Societal Value) als KPI

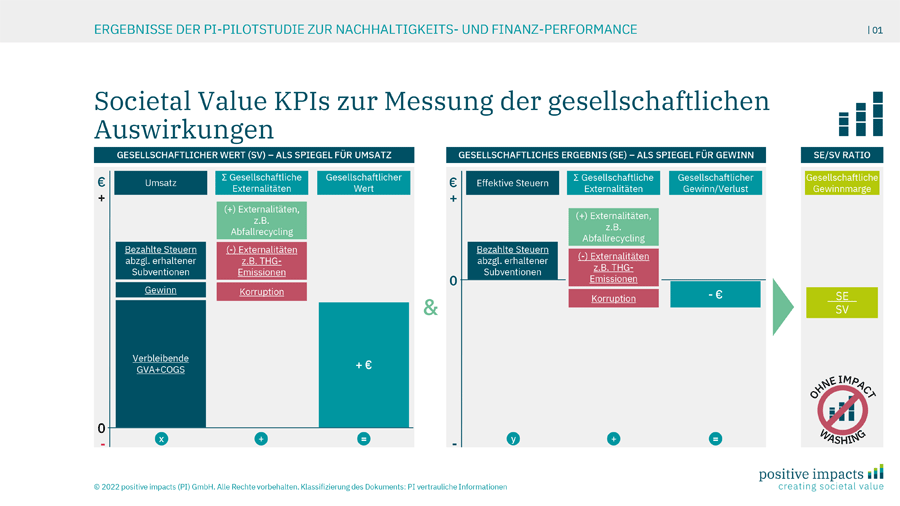

Es gibt bereits verschiedene Initiativen, wie die Value Balancing Alliance oder die Harvard Impact Weighted Accounts Initiative, die sich mit der Frage der Impact Messung beschäftigen. Die Innovation des hier vorgestellten Ansatzes liegt in der trennscharfen Spiegelung der Finanzkennzahlen Umsatz und Gewinn aus gesellschaftlicher Sicht. Im Kern geht es also um zwei KPIs und deren Verhältniskennzahl:

- den gesellschaftlichen Wert als Summe von Umsatz und aller mit dem Umsatz verbundenen Externalitäten und

- den gesellschaftlichen Ertrag als Summe der effektiv gezahlten Steuern und der vorgenannten Externalitäten.

Die holistische Performance-Messung aus gesellschaftlicher Sicht: Gesellschaftlicher Wert, Gewinn und Gesellschaftliche Gewinnmarge.

Anhand der gesellschaftlichen Gewinnmarge, dem Verhältnis aus beiden Kennzahlen, lassen sich Unternehmen unterschiedlicher Größe miteinander vergleichen.

Solche Externalitäten können positiv (z.B. Abfallrecycling) und negativ sein (z.B., Treibhausgasemissionen (THG) oder Korruption). Für die Berechnung dieser Kennzahlen, die das Grundgerüst für die Bestimmung der Nachhaltigkeitsperformance darstellen, reichen öffentliche Informationen aus Nachhaltigkeits- bzw. Geschäftsberichten aus. Damit ist dieses innovative Konzept nicht nur vollständig und informativ, sondern auch verfügbar und nachvollziehbar.

Unzureichende Datenlage erschwert Analyse

Neben den Externalitäten durch die eigene Wertschöpfung sollte die vorgelagerte Wertschöpfungskette berücksichtigt werden. Wir haben errechnet, dass 40 bis 93 Prozent dieser Externalitäten „eingekauft“ werden. Datenlücken sind hierbei weit verbreitet: selbst bei berichteten „Scope 3“ THG-Emissionen, die vor- und (!) nachgelagerte Emissionen umfassen können, gibt es keine Garantie, dass alle wesentlichen eingekauften Emissionen berichtet werden. Eingekaufte Luftschadstoffemissionen, Wasserverbräuche usw. fehlen häufig. Neue Techniken ermöglichen es jedoch fehlende Werte auf Basis von Industriedurchschnitten zu schätzen. So können selbst Datenlücken in der direkten Wertschöpfung geschlossen werden.

Über die monetäre Bewertung dieser Impacts können so wesentliche Externalitäten identifiziert werden, bei denen von den Unternehmen genauere Daten eingefordert werden können. Um eine Vergleichbarkeit herstellen zu können benötigt man also Kennzahlen, die die Auswirkungen auf die Gesellschaft vollständig und vergleichbar angeben. Hierbei gibt es diverse Stellschrauben, die Unternehmen positiver oder negativer aussehen lassen können, daher ist es wichtig bei der Bewertung nicht in die Falle des Schönfärbens zu fallen und Doppelzählungen zu vermeiden.

Risiken und Chancenpotentiale

Die Analyse dieser Daten hilft dann dabei, Risiken und Chancenpotentiale zu identifizieren. Zudem kann im Rahmen einer Finanzierung geprüft werden, inwieweit diese den gesellschaftliche Ertrag (und Wert) verbessert. Fortgeschrittene Investoren überprüfen zudem, ob die gewählte Strategie / der Managementansatz des Unternehmens (s.u.) zu den identifizierten Risiken und Chancen passt.

Die Betrachtung der nachgelagerten Wertschöpfungskette kann informativ sein, diese kann jedoch nur durch die Organisationen selbst vorgenommen werden. Hier müssen diverse methodische Fallstricke überwunden werden, bevor die Performance von Unternehmen verglichen werden kann. Den Verlust eines Unternehmens würde man auch nicht kommentarlos mit dem Gewinn der nachgelagerten Wertschöpfungskette verrechnen.

Unterschiedliche Strategien zur Integration von ESG

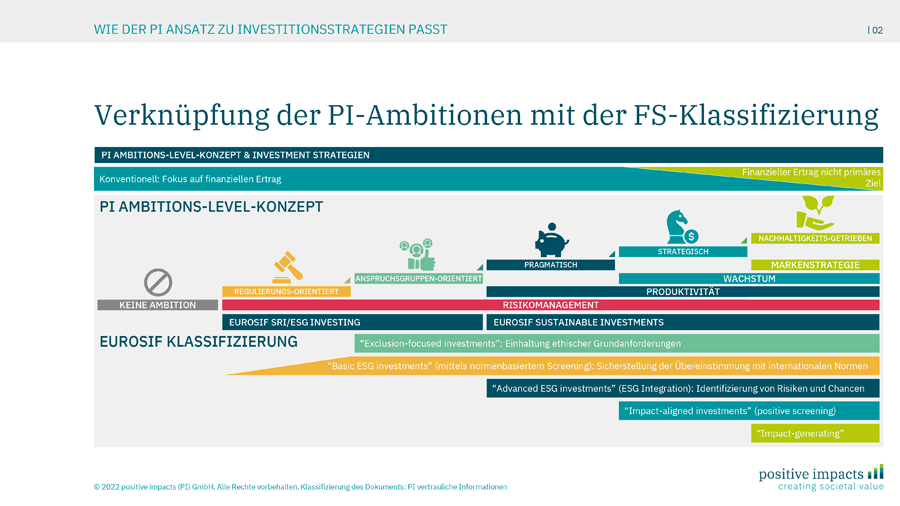

Ähnlich wie bei unterschiedlichen Geschäftsstrategien (s. PRADA vs. Primark), gibt es auch unterschiedliche strategische Ziele bei der Integration von Nachhaltigkeit in die Unternehmensstrategie und -prozesse. Zur besseren Orientierung haben wir das PI Ambitions-Level-Konzept als neutrales Stufenmodell entwickelt, welches mögliche Ambitionen passend zur Unternehmensstrategie aufzeigt.

Da es in einer Marktwirtschaft unlogisch ist, dass alle die gleiche Strategie verfolgen, haben wir fünf logische Ambitionen formuliert:

- „Regulierungsorientiert“ und

- „Anspruchsgruppen-orientiert“ mit einem reinen Risiko-Fokus.

- „Pragmatisch“ mit dem zusätzlichen Fokus auf Produktivitätssteigerungen,

- „Strategisch“ mit einer Wachstumsagenda bis zu

- „Nachhaltigkeits-getrieben“ als Markenstrategie.

Das PI Ambitions-Level-Konzept beschreibt fünf strategische Imperative, die jeweils für den erwarteten wirtschaftlichen Vorteil stehen.

Je nach Industrie und strategischer Positionierung können verschiedene Ambitionen für ein Unternehmen „passen“. Der Ansatz lässt sich zudem mit den am Kapitalmarkt verbreiteten Kategorien (z.B. der EUROSIF Klassifizierung) mappen und schlägt somit eine Brücke zwischen Investment- und Unternehmensstrategien.

Das PI Analyse-Rahmenwerk beinhaltet 40 Fragen zum Managementansatz, die mit über 30 Rahmenwerken abgeglichen wurden und für jede Ambition eine passende Antwort enthält. Hiermit können auf Basis öffentlicher Informationen die verfolgte Strategie ermittelt und die Qualität des Nachhaltigkeits-Managementansatzes bewertet werden. Anhand dieser Erkenntnisse können dann gezielt Lücken zwischen dem Status Quo und dem ermittelten oder erklärten Ziel der Geschäftsleitung identifiziert werden. Dieser Vorgang hilft Investoren und Unternehmen, zielgerichtet dort anzusetzen, wo es Lücken im Managementansatz gibt.

Die doppelte Dividende, ein Märchen?

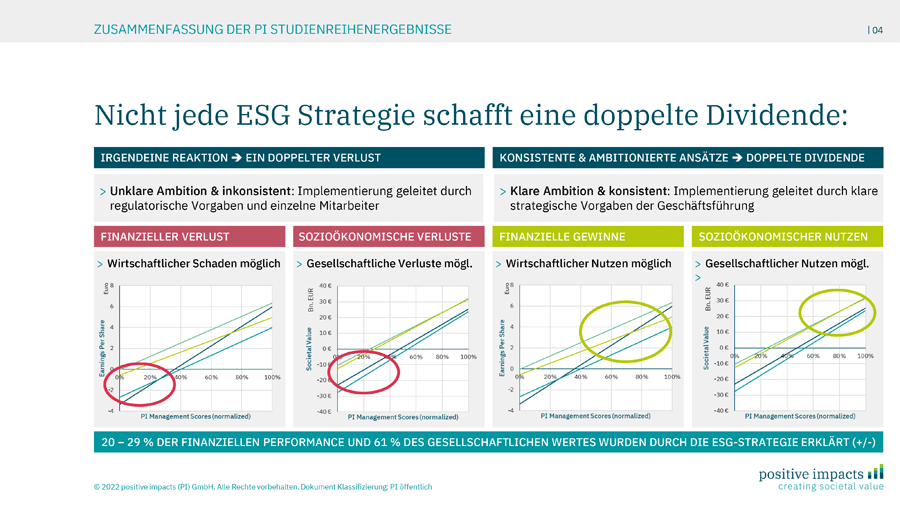

Kann über ein Nachhaltigkeitsmanagement eine doppelte Dividende, also ein Wert für den Investor und die Gesellschaft erzielt werden? In einer innovativen Studie konnten wir ermitteln, dass sowohl eine doppelte Dividende als auch ein doppelter Verlust möglich ist.

Jedes Unternehmen berichtete über ein Nachhaltigkeitsmanagement, dessen Qualität und Ambition beeinflusste den Gewinn fürs Unternehmen und die Gesellschaft.

Wichtigste Kenngröße war die Management-Qualität, gemessen am Grad der Inkonsistenz: verbesserte sich diese um 1 Prozentpunkt, so stieg der Gewinn pro Aktie (EPS) im Schnitt um 347 Prozent. War die ermittelte Strategie um eine Ambition höher, so stieg das EPS im Schnitt um 123 Prozent.

Insgesamt konnten wir 20-29 Prozent des EPS – positiv wie negativ – über die Qualität, die Ambition und den Gesellschaftlichen Wert der Unternehmen erklären. Auch wenn der gesellschaftliche Wert die zu erklärende Variable war, so galt auch hier, dass 60 Prozent durch die Qualität und Strategie des Nachhaltigkeitsmanagements erklärt werden konnte. Inkonsistente und wenig ambitionierte Unternehmen generierten einen doppelten Verlust, konsistente und ambitionierte Unternehmen dagegen eine doppelte Dividende.

Fazit: Nachhaltigkeit ist eine Frage der Performance und der Strategie

Nachhaltigkeit ist weder eine Compliance noch eine Reporting-Übung, sondern eine Frage der Performance und der Strategie. In markwirtschaftlichen Systemen geben binäre Antworten eine trügerische Sicherheit und reduzieren die Komplexität der Fragestellung nur scheinbar.

Eine Standardisierung bei der Performance-Messung ist unabdingbar, planwirtschaftliche Vorgaben zum Nachhaltigkeitsmanagement dagegen riskieren „Nur PR“ Ansätze zu produzieren, die vor allem eins kosten: Zeit.