Die Digitalisierung revolutioniert die Prozesse der Finanzbranche. Besonders im Bereich der Unternehmensfinanzierung versprechen innovative Strategien, Künstliche Intelligenz und Plattform-Ökonomie einen Wettbewerbsvorteil in einem schwer umkämpften Markt.

Banken und Sparkassen sehen das Firmenkundengeschäft als Hoffnungsträger für die kommenden Jahre. Zwar zeigen Prognosen lediglich ein moderates Wachstum des Ertragsvolumens, aber besonders moderne, digitale Strategien versprechen einen Wettbewerbsvorteil auf dem Verdrängungsmarkt zu liefern.

Speziell das Geschäft mit kleinen und mittelständischen Unternehmen (KMU) zeigt hierbei viel Potential für innovative Ansätze, wie beispielsweise Künstliche Intelligenz (KI) für automatisierte Kundenlösungen oder One-Stop-Plattformen für jegliche Finanzierungsanfragen.

Warum ist der KMU-Markt so interessant?

Allgemein formiert sich das Wettbewerbsumfeld im Firmenkundenmarkt neu, da ausländische Großbanken (wie die ING) in den deutschen Markt investieren, die Bereitschaft Innovationen im Finanzwesen anzustoßen zunimmt und FinTechs als neue Spieler klassische Geschäftsmodelle in Frage stellen.

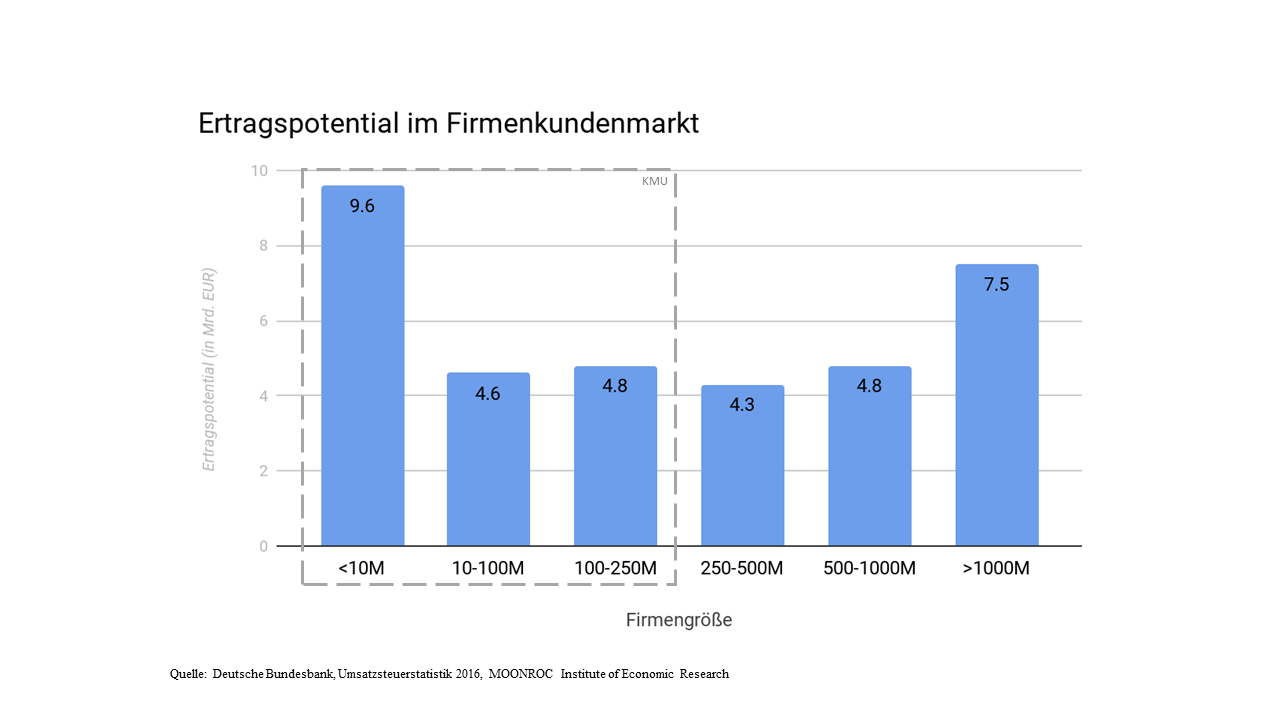

Währenddessen geht es deutschen Unternehmen so gut wie noch nie. Seit Jahren laufen die Geschäfte gut, weshalb viel Liquidität, eine solide Eigenkapitalquote sowie -rendite und eine hohe Wachstumsrate bei Umsatz und Gewinn bei großen Teilen des Markts vorhanden sind. Die Anzahl der Insolvenzen liegt gleichzeitig mit ungefähr 20.000 Anmeldungen im Jahr 2017 auf einem historischen Tiefstand. Der berühmte deutsche Mittelstand ist ein wichtiger Teil des florierenden Firmenkundenmarkts. Unter diesen Begriff fallen Unternehmen von einer Umsatzgröße zwischen 10 Millionen Euro und 500 Millionen Euro. Kumuliert stellt diese Gruppe knapp 40 Prozent des Ertragspotentials im 35,5 Milliarden Euro schweren Firmenkundenmarkt dar.

Ertragspotentiale für Banken im Firmenkundenmarkt nach Firmengröße.

Da bei den Banken Unternehmen ab 250 Millionen Euro zu den Großkunden zählen und da das Ertragspotenzial pro Transaktion mit der Größe des Unternehmens wächst, genießt diese Schicht besondere Betreuung und Serviceleistungen bei Finanzierungsanfragen. Vernachlässigt wird hingegen die Gruppe der Unternehmen, die unter 250 Millionen Euro Umsatz liegen, also die KMU.

Isoliert betrachtet bieten diese nur ein kleines Ertragspotenzial für Banken. Kumuliert man allerdings diese Unternehmen, stellen sie den Großteil des Gesamtmarktes dar. Die steigenden Ansprüche der KMU aufgrund erhöhtem Finanzierungsbedarf, wachsender Gewohnheit an einfache Prozesse und den Erwartungen an die Digitalisierung, werden durch das jetzige Level an Betreuung, Übersichtlichkeit und Qualität nicht zufrieden gestellt. Dieses mangelnde Serviceniveau in Verbindung mit dem Ertragspotenzial unterstreichen den Bedarf für die Verbesserung der Prozesse der Unternehmensfinanzierung durch innovative Ansätze.

Status Quo im KMU-Markt

Für KMU sind die wichtigsten Faktoren bei der Auswahl einer Finanzierungslösung Geschwindigkeit, Durchsichtigkeit, Kenntnis über die Industrie und natürlich die Konditionen. Derzeit existiert ein stark fragmentierter Markt von Banken, Sparkassen, FinTechs und alternativen Geldgebern, die ähnliche Finanzierungsprodukte anbieten. Gleichzeitig besteht Preisintransparenz zwischen den verschiedenen Angeboten aufgrund fehlenden Vergleichsmöglichkeiten.

KMU werden somit derzeit dazu gezwungen entweder die Konditionen und den Prozess ihrer Hausbank zu akzeptieren oder selbständig einen langwierigen Vergleichsvorgang durchzuführen. Genau aus diesem Grund besteht Bedarf für moderne und innovative Geschäftsmodelle, die KMU den Finanzierungsprozess erleichtern.

Plattform Ökonomie als Anknüpfungspunkt

Plattform-Ökonomie stellt hierbei einen wichtigen Anknüpfungspunkt in der Digitalisierung der Unternehmensfinanzierung dar. Durch eine transparente, benutzerfreundliche und gut integrierte Plattform können KMU die beste Finanzierungsalternative finden und die verschiedenen Finanzanbieter den Vertriebsprozess optimieren.

Hierbei besteht nicht nur die Möglichkeit, durch eine Inhouse-Lösung die eigenen Finanzprodukte besser zu platzieren, sondern auch über externe Plattformen die eigenen Produkte zu vermarkten. Vorteile einer übergreifenden Plattform sind unter anderem die einfache Zusammenarbeit zwischen Finanzanbieter, Kunden und Beratern, die digitale Bearbeitung von Anfragen und die Beschleunigung des Prozesses.

Besonders hervorzuheben ist hierbei die Transparenz für alle beteiligten Parteien. Diese wird sichergestellt durch die gemeinsame Bearbeitung von Dokumenten, die übersichtliche Darstellung der Einzelheiten der Finanzierungsprodukte und die nutzerfreundliche Interaktion zwischen den jeweiligen Beteiligten.

Contextual Banking durch Künstliche Intelligenz

Contextual Banking ist ein Finanzierungsmodell, bei dem automatisch aufgrund der individuellen Daten des Unternehmens Finanzierungsprodukte zur richtigen Zeit am richtigen Ort angeboten werden. Insbesondere die Automatisierung der Analyse einzelner Geschäftsfelder und des individuellen Finanzierungsbedarfs ermöglichen Up-Selling und Cross-Selling. Durch den technischen Fortschritt ist es möglich die gesammelten Daten des Unternehmens, wie den Jahresbericht oder die betriebswirtschaftliche Auswertung, zu verarbeiten und mit Daten aus der Industrie zu vergleichen, um hieraus Bedarf für Finanzierungsprodukte zu antizipieren.

Für KMU ist die Kenntnis über ihre Industrie ein essenzielles Kriterium bei der Auswahl des Finanzberaters. Durch künstliche Intelligenz wird diese Kenntnis nicht nur besser zugänglich gemacht, sondern auch detaillierter und selbständiger. Contextual Banking lässt sich zudem ideal in das zuvor beschriebene Konzept der Plattform-Ökonomie integrieren, um ähnlich wie bei einer “Recommender Engine” Finanzierungsvorschläge dem KMU zu unterbreiten.

Matching durch Künstliche Intelligenz

Künstliche Intelligenz ist grundsätzlich eines der meist diskutierten Themen in der Finanzbranche. Während in anderen Bereichen, wie beispielsweise der Vermögensverwaltung, Robo-Advisor eine zentrale Rolle spielen, werden diese bei der Unternehmensfinanzierung allerdings in den nächsten Jahren nur bei sehr kleinen Finanzierungsanfragen oder bei der Erstkontaktaufnahme relevant sein. Künstliche Intelligenz spielt im Bereich der Unternehmensfinanzierung vielmehr eine wichtige Rolle im Bereich der Beratung und des Matchings auf die beste Finanzierungslösung.

Aufgrund des fragmentierten Markts und den branchenspezifischen Finanzierungsanfragen der KMU kann Künstliche Intelligenz den Plattformen ermöglichen, nur qualifizierte Anfragen mit hoher Abschlusswahrscheinlichkeit an die richtigen Finanzanbieter zu vermitteln. KMU haben hierdurch den Vorteil die für sie individuell am besten passenden Angebote zu erhalten, während die Finanzanbieter einen höchst-effizienten Vertriebskanal hinzu gewinnen. Hierdurch ergibt sich eine Win-Win-Situation für die gesamte Industrie.

Zentral ist immer noch der Mensch

Langfristig können solche Plattformen auch im Self-Service-Verfahren standardisierte und intuitive Finanzprodukte vertreiben. Derzeit ist für den Finanzierungsprozess des deutschen Mittelstands aber immer noch der persönliche Kontakt und die individuelle Betreuung von zentraler Bedeutung. Auch wenn Automatisierung den Prozess deutlich beschleunigen kann, ist es nicht sinnvoll den Menschen aus dem gesamten Prozess zu verbannen.

Besonders für die persönliche Betreuung, die Lösungsfindung bei individuellen Problemen und das hohe Service-Level spielt die menschliche Interaktion eine entscheidende Rolle. Mehr als 80 Prozent der KMU-Finanzierung wird von Mensch zu Mensch verkauft und betreut. Ziel von Plattform-Ökonomie, Contextual Banking und der Verwendung künstlicher Intelligenz ist es somit diese Interaktion zu verbessern und zu unterstützen. Der Finanzberater soll sich auf die Betreuung des Kunden konzentrieren, während die Plattform die hierfür benötigten Tools zur Verfügung stellt.

Wie Finanzierungsplattformen die Unternehmensfinanzierung verbessern

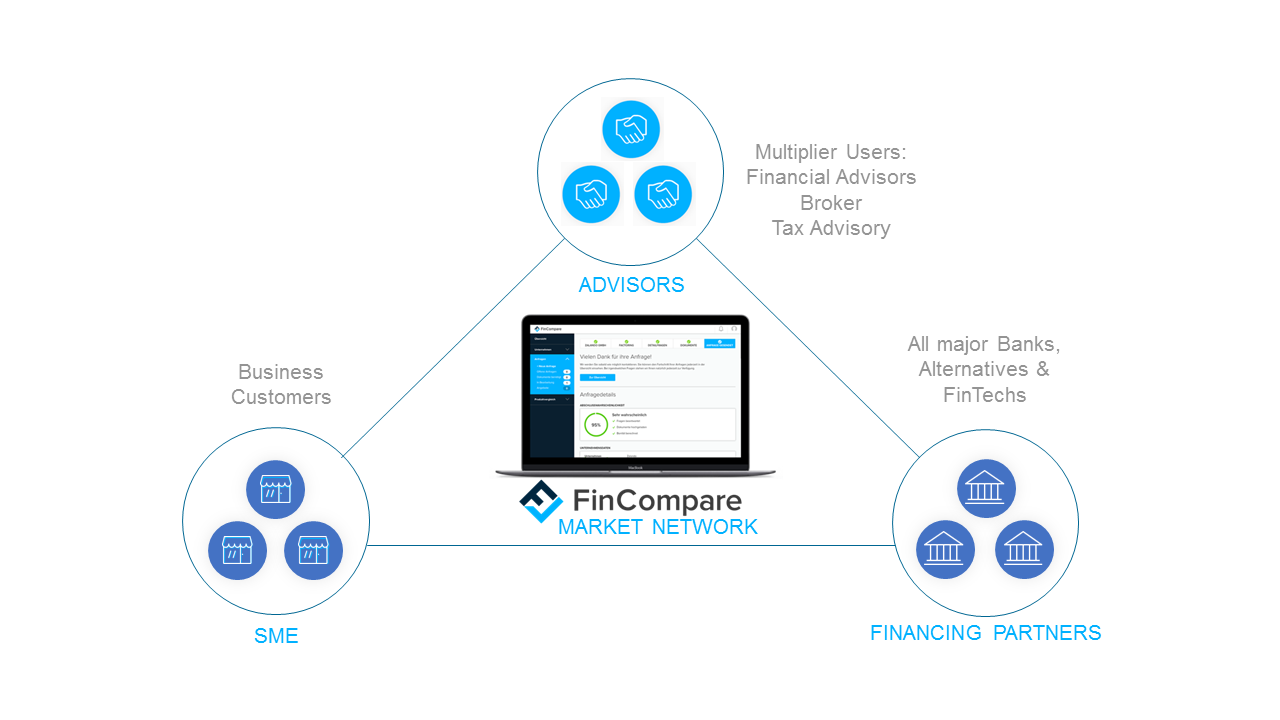

Digitale Finanzierungsplattformen sind ideal für die Bedürfnisse von kleinen und mittleren Unternehmen. Als Schnittstelle zwischen Finanzpartnern, KMU und Beratern digitalisiert und verbessert sie den Prozess der Unternehmensfinanzierung.

Digitale Finanzierungsplattformen fungieren als Schnittstelle zwischen Finanzpartnern, KMU und Beratern.

In der Praxis läuft das so ab: KMU haben die Möglichkeit über ein benutzerfreundliches Interface auf der Finanzierungsplattform ihren Finanzierungsbedarf anzugeben. Diese wird dann durch die eigenentwickelte Softwarelösung des FinTechs mit den Kriterien einer Vielzahl (bei FinCompare: über 275) von Finanzpartnern vergleichen, um hieraus die beste Alternative zu finden.

Die Finanzberater unterstützen anschließend das KMU bei den individuellen Bedürfnissen und dem Abschluss der passenden Finanzierung. Gleichzeitig haben die Finanzpartner einen effektiven Vertriebskanal hinzugewonnen, der ihnen nur qualifizierte Anfragen zukommen lässt und so die Wahrscheinlichkeit eines Abschlusses erhöht. Gleichzeitig wird die Bearbeitungszeit der Anfrage für die Bank minimiert, da KMU-FinTechs die Daten über ihre Plattform organisiert und ausgewertet haben.

Diese Prozessoptimierung ermöglicht das Abschließen der Finanzierung innerhalb weniger Werktage, stärkt die Zufriedenheit des Kunden und erspart dem Finanzpartner viel Arbeit. Durch Digitalisierung, Plattform-Ökonomie und Einsatz von Künstlicher Intelligenz bringen diese so den Finanzierungsprozess in das 21. Jahrhundert.