Wie stellen sich Banken der wachsenden digitalen Konkurrenz? Einige ihrer traditionellen Kompetenzen lohnen sich, mit in das digitale Zeitalter überführt zu werden. Doch auch Vertrauen in die eigene Strategie ist wichtig.

Für eine erfolgreiche Digitalisierung müssen sich Banken auf ihre ureigenen Kompetenzen besinnen.

Es ist mittlerweile ein verbreitetes Szenario: Ein junger Mann schuldet seiner Kollegin noch 15 Euro für das letzte gemeinsame Mittagessen. Schnell zückt er sein Smartphone, um die Schulden direkt zu begleichen. Gerade junge Menschen unter 30 Jahren haben ihre mobile Bezahl-App oft schon geöffnet, bevor sie überhaupt einen Gedanken an Bargeld oder traditionelle Überweisungen verschwenden. Denn das Wertversprechen solcher Apps funktioniert – schnelle, unkomplizierte Abwicklung von Geldtransfers. Im Vergleich dazu tut sich manch traditionelle Bank noch sehr schwer mit der Digitalisierung ihrer Leistungen und verschreckt die junge Zielgruppe mit TAN-Generatoren und anderen Interface-Brüchen.

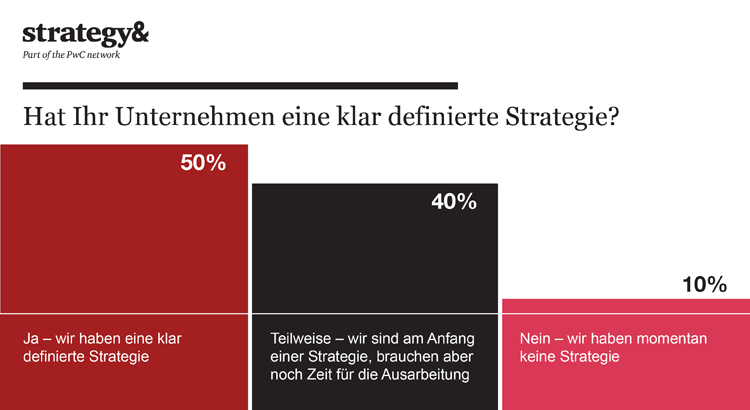

Nur die Hälfte der Banken ist von der eigenen Strategie überzeugt

Bezahlvorgänge sind nur ein Beispiel dafür, wie es neuen Playern gelingt, mit konkreten Strategien und Wertversprechen für die Kunden am Markt Fuß zu fassen, während viele Banken mit historisch gewachsenen IT-Strukturen und vielfältigen Transformationsvorhaben konfrontiert sind. Beim Digitalangebot besteht bei vielen Banken in Deutschland Aufholbedarf. Zudem zweifelt die Hälfte an der eigenen Strategie für die Zukunft, wie eine aktuelle internationale Strategy&-Studie mit über 6.000 teilnehmenden Managern – darunter 315 Führungskräfte aus dem Bankensektor – zeigt.

Nur die Hälfte der befragten Bankmanager glaubt, dass sie eine klar definierte Strategie verfolgen

Nur 50 Prozent der Befragten aus der Bankenbranche gaben an, ihr Unternehmen verfüge über eine klar definierte Strategie. Auch beim Wertversprechen herrschen Zweifel: Lediglich 35 Prozent waren sich sicher, dass ihr Angebot absolut relevant ist und großes, wachsendes Marktpotential hat. Zudem reagiert die Mehrheit bloß auf bestehende Markttrends, anstatt selbst eine neue Nachfrage zu schaffen. Nur 24 Prozent der Befragten versuchen, die Wünsche der Kunden vorherzusehen.

Strategie muss klarer und integraler Bestandteil der Unternehmens-DNA werden

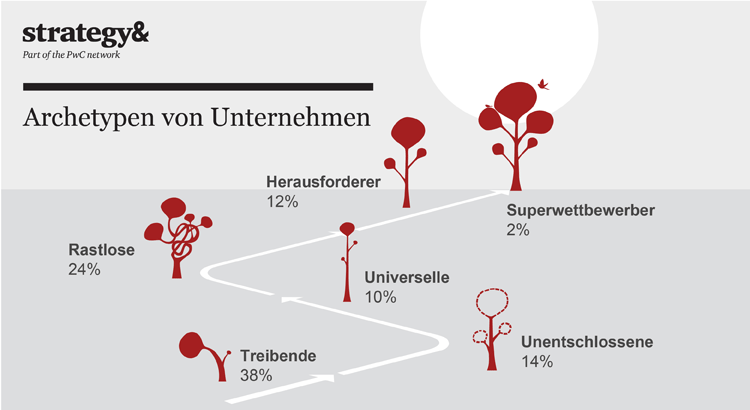

Folglich besitzt ein Großteil der Banken kein eindeutiges Bild davon, welchen USP sie ihren Kunden bieten. Manche Manager sind der Ansicht, dass das derzeit volatile Geschäftsumfeld eine tragfähige Strategieentwicklung beinahe unmöglich macht. Doch einige wenige Beispiele beweisen mit langfristig erfolgreichen und gleichzeitig flexiblen Strategieansätzen das Gegenteil. Im Bankenumfeld zählen aber erst 2 Prozent zu diesen sogenannten „Superwettbewerbern“, die sich vor allem in zwei zentralen Punkten von der Konkurrenz abheben: Sie haben einerseits eine leistungsfähige Strategie entwickelt, andererseits aber auch die nötigen Strukturen zur operativen Umsetzung aufgebaut. Strategie ist bei diesen Unternehmen kein abstraktes Papier im Management-Zirkel, sondern auf allen Ebenen in den Arbeitsalltag integriert.

Fähigkeitengetriebener Fahrplan als Erfolgsfaktor

Diese enge Verbindung zwischen Strategie und Umsetzung nimmt direkten Einfluss auf die Leistung eines Unternehmens. Die untersuchten „Superwettbewerber“ konnten schneller wachsen und waren im Vergleich zur Konkurrenz profitabler. Im Rahmen eines klaren Wertversprechens an die Kunden orientieren sich diese Unternehmen an ihren differenzierenden Fähigkeiten. Die Basis jeder strategischen Entscheidung bilden die Kernbereiche, in denen das Unternehmen besser ist als die Konkurrenz und die bis auf Weltklasse-Niveau weiterentwickelt werden können. Durch diesen Fokus stellen sich die Firmen dem Wettbewerb nur in denjenigen Bereichen, in denen sie auch gewinnen können.

Unter Banken gibt es nur einen kleinen Anteil an Superwettbewerbern, die eine leistungsfähige Strategie entwickelt und umgesetzt haben

Im Gegensatz dazu befinden sich die „Treibenden“, zu denen 38 Prozent der Banken zählen, am unteren Ende der Strategie-Skala. Diese Unternehmen bieten kein klares Wertversprechen und sind sich über ihre strategischen Ziele im Unklaren. Die Gründe dafür sind vielfältig – mangelndes Wissen über die relevanten Markttrends, zu viel Distanz zum Kunden und seinen Wünschen oder schlichte Überforderung angesichts des immer schnelleren digitalen Wandels. Ohne ausreichende Kenntnis über die eigenen differenzierenden Fähigkeiten und ohne die entsprechenden begleitenden Investitionen zu tätigen, blicken diese Banken einer unsicheren Zukunft entgegen und kämpfen teilweise bereits heute um ihr Überleben.

Strategie ist besonders in Umbruchphasen ein Muss

Der Vergleich zwischen den „Superwettbewerbern“ und den „Treibenden“ zeigt deutlich, wie eine funktionierende, fähigkeitengetriebene Strategie und der langfristige finanzielle Erfolg eines Unternehmens zusammenhängen. Besonders in einer Branche, in die immer mehr neue Player mit kundenzentrierten Angeboten drängen, sollten traditionelle Banken daher ihre Alleinstellungsmerkmale definieren und durch gezielte Programme stärken.

Gleichzeitig bedeutet eine vorhandene Strategie selbstverständlich nicht, dass in den kommenden fünf bis zehn Jahren keine Abweichungen vom gesetzten Plan möglich sind. Vielmehr gibt eine funktionierende und nachhaltig erfolgreiche Strategie eine Richtung vor, unter der alle Einzelmaßnahmen sinnvoll zusammenlaufen. Darüber hinaus müssen geeignete Trends kontinuierlich integriert werden, um sie nicht den Wettbewerbern zu überlassen. Nichtsdestotrotz muss eine Strategie ebenso klar definieren, was sich nicht ändern darf, um nicht jeder Neuentwicklung blindlings nachzulaufen.

Tradition und Innovation müssen für Banken kein Gegensatz sein

Der Bankensektor befindet sich im Wettrennen der digitalen Transformation. Nach der überwundenen Sinnsuche als Folge der Finanzkrise entwickelt mittlerweile ein Großteil der Banken ihre Geschäftsmodelle weiter, um die Erträge zu steigern. Dabei zwingt die Digitalisierung die Banken, sich sowohl intern als auch extern neu aufzustellen. Nachdem sich neue Digital-Player im Privatkundensegment bereits erfolgreich Marktanteile gesichert haben, nehmen sie nun weitere Geschäftsbereiche wie zum Beispiel das Firmenkundengeschäft ins Visier. Angriffe von FinTechs nehmen weiterhin zu, so dass klassische Banken ihre eigene Positionierung innerhalb der digitalen Transformation finden müssen.

Neue Technologien stellen in diesem Zusammenhang nicht zwingend die größte Herausforderung dar – auch wenn veraltete IT-Strukturen das Geschäft oftmals belasten. Der Fokus digitaler Bankenstrategien muss vielmehr darauf liegen, die ureigenen Kompetenzen in das digitale Zeitalter zu überführen, um sich damit von der volldigitalen, aber oft unpersönlichen Konkurrenz abzuheben.

Das Versprechen von Sicherheit und das Vertrauen der Kunden können Banken trotz mancher Eskapaden im Vorfeld der Finanzkrise noch in starkem Maße für sich beanspruchen. Sie gründen sich auf das differenzierende Wertversprechen der Banken, ihren USP: Persönlicher Kontakt und Beratungsstärke. Wer dies als integralen Bestandteil seines Geschäftsmodells, seiner Kultur und seiner Wertschöpfung begreift und dementsprechend im digitalen Bankengeschäft zu nutzen weiß, hat den Grundstein für eine erfolgreiche Strategie gelegt.