Unsere Unternehmensführer in der Finanzbranche sind mit der Digitalen Transformation überfordert. Zumindest ist dies der Eindruck einer Vielzahl von betroffenen Mitarbeitern, die zusehen müssen, wie ihre Vorgesetzten in die Auswirkungen der neuen Technologien stolpern.

„Digitale Transformation“ ist der Suchbegriff des Jahres 2016. Nicht nur Google verzeichnet eine steigende Suche nach dieser Wortkombination, sondern auch die weniger bekannten Suchmaschinen. Einige Unternehmen zeigen bereits, wie „digital“ funktioniert. So zum Beispiel Alibaba, der am höchsten bewertete Retailer, der nicht einmal eigenes Inventar besitzt, AirBnB, das weltgrößte Hostel, das keine eigenen Immobilien, geschweige denn Hotels sein Eigen nennt oder die Solaris Bank, ein FinTech welches in Rekordzeit eine Vollbanklizenz erhält mit dem Fokus auf digitale Prozesse.

Geschäftsmodelle ändern sich durch die Digitalisierung rasant. Ob die Finanzindustrie diese Geschwindigkeit wird gehen können, wird sich wohl erst in nicht allzu ferner Zukunft zeigen. Unabhängig davon, ob wir uns nur an der Spitze eines Hypes befinden oder doch noch weit davor. Spannend in der Finanzbranche ist allemal, das eine kürzlich erschienene Deloitte Studie sehr deutlich darauf hinweist, das der Finanzindustrie eine kurze Lunte und ein lauter Knall bevorsteht.

Doch was genau bedeutet nun digitale Transformation für Banken und Versicherungen?

Digitale Transformation in dieser Branche bedeutet die konsequente Neuausrichtung der Geschäftsmodelle von einer produkt- hin zu einer serviceorientierten Wertschöpfung auf Basis einer unternehmensübergreifenden digitalen Infrastruktur, denn Digitale Transformation beschränkt sich nicht nur auf Technologie, sondern auf kulturelle Gestaltungs- und hybride Arbeitsräume, auf digitale Kulturen und Werte. Klassische Anreizsysteme, wie etwa Firmenwagen und Statussymbole verlieren an Wert.

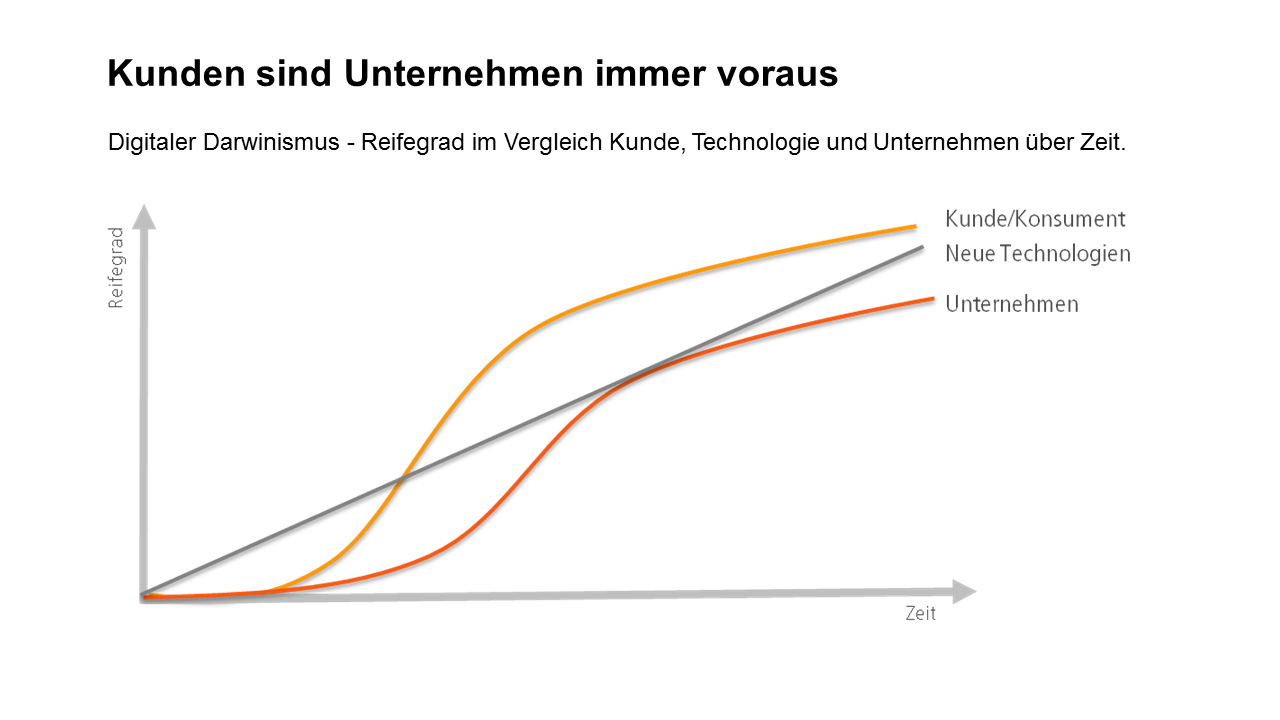

Obwohl viele Finanzunternehmen Innovationen bereits vorantreiben und neuste Technologien einsetzen, sind die Kunden heute in ihren Bedürfnissen immer einen Schritt schneller. Ihr Verhalten ist oft agiler und flexibler. Wer von Seite der Banken und Versicherungen mitmischen will, muss mitziehen.

Kunden sind Unternehmen immer voraus

Schlagworte wie Connectivity, Mobility oder Social Media sind für Kunden Alltag, lassen Unternehmen jedoch ins Schwitzen geraten. Laut einer KPMG-Umfrage („Digitalisierung und Vernetzung verschärfen Wettbewerb“) wollen knapp 40% der Kunden ihre Geldgeschäfte über mobile Endgeräte steuern und schon über 70% aller Konsumenten unter 30 Jahren nutzen bereits ihre Smartphones für Shoppingaktivtäten. Sich zu vernetzen und mit Unternehmen über Social Media-Kanäle in Kontakt zu treten, gehört mittlerweile zur Normalität.

Digitaler Darwinismus – Reifegrad im Vergleich Kunde, Technologie und Unternehmen über Zeit.

Veränderung wagen

Daher ist Veränderungsbereitschaft und –wille auf Seiten der Finanzdienstleister gefragt. Schon Charles Darwin erkannte: “It is not the strongest of the species that survives, nor the most intelligent that survives. It is the one that is most adaptable to change.” Kreutzer und Land sprechen daher auch vom Digitalen Darwinismus. Das bedeutet: „Wenn Technologie und Gesellschaft sich schneller verändern als Unternehmen sich anpassen“, werden sie in der Folge ihre Kunden nicht mehr erreichen. Ein Beispiel dafür ist die Herausforderung einer zurückgehenden Markentreue. Eine zunehmende Wechselbereitschaft und das Bedürfnis nach individuellen Angeboten auf Kundenseite zwingen auch etablierte Finanzkonzerne zum Umdenken. Denn gerade Banken und Versicherungen scheitern nicht daran, dass sie falsche Dinge tun. Sie scheitern, weil sie zu lange die Dinge tun, die in der Vergangenheit die Richtigen waren!

Mut zur Veränderung ist damit grundlegende Voraussetzung, um langfristig in der digitalen Welt wettbewerbsfähig zu bleiben. Die Finanzindustrie ist sich immer noch nicht ausreichend des weitreichenden Einflusses der Digitalisierung auf ihr Geschäftsmodell bewusst. Es wird zu kurzfristig mit temporärem Aktionismus geplant. Ein nachhaltiger Ansatz muss her. Weg von den gewohnten Pfaden. Nur wer das eigene Geschäftsmodell auch in erfolgreichen Zeiten immer wieder selbst infrage stellt und verändert, wird künftig im Markt bestehen können.