Die Frage für Banken ist heute nicht mehr, ob sie neue Technologien wie Cloud Computing adaptieren sollten. Im Zentrum ihrer Überlegungen steht vielmehr, wie sie den Wandel genau vollziehen: in einem groß angelegten Systemwechsel oder in mehreren kleinen Schritten?

Erfolgreiches Change Management für eine digitale Transformation in der Finanzindustrie.

In der Vergangenheit haben viele Finanzinstitute häufig ad hoc in neue Technologien investiert. Das Ergebnis sind nicht miteinander kompatible, komplexe und unflexible Systeme, sodass nun der Bedarf nach einem umfassenderen technologischen Wandel umso größer ist. Die Frage, die sich den Finanzinstituten heute stellt ist also weniger, ob sie in neue Technologien investieren sollen, sondern vielmehr: Wird es eine Evolution oder Revolution?

Wer neue Technologien einführt, muss bei beiden Herangehensweisen mehrere Kriterien berücksichtigen, um aktuelle Herausforderungen der Branche zu meistern: Der technologische Wandel sollte dabei unterstützen, dass Banken den Kunden wieder stärker in den Mittelpunkt ihres Business rücken. Ebenso sollten sie ihre Betriebsprozesse verschlanken, datenzentrierter arbeiten, Innovationen fördern und integrieren sowie veränderte Risiken und Regulierungen proaktiv angehen.

Große Projekte erfordern gute Planung

Eine Möglichkeit für den digitalen Wandel in der Finanzindustrie ist der revolutionäre Ansatz, bei dem Banken ihre IT-Systeme weitreichend austauschen – über mehrere Funktionsbereiche, Konzernteile oder Standorte hinweg. Dies erfordert häufig hohe Investitionen und lange Implementierungszeiten und ist daher selten erste Wahl. Das Forschungs- und Beratungsunternehmen für Finanzthemen Celent hat untersucht, wie global agierende Banken das Thema angehen. Die Analyse zeigte, dass ein solches Vorgehen in einigen Fällen effektiv sein kann, etwa wenn der Druck von Seiten der Aktionäre, des Managements und des Marktes besonders hoch ist. Auch wenn beispielsweise in Folge einer Fusion massive Doppelstrukturen entstanden sind, deren Betrieb die Kosten einer groß angelegten IT-Erneuerung übersteigen würde, kann sich ein solcher Ansatz lohnen.

Das gilt allerdings nur, wenn das Ziel und auch der Weg hin zur Transformation sehr klar definiert und von Seiten der Regulatoren keine neuen Anforderungen zu erwarten sind – beispielsweise bei der Konsolidierung zwei verschiedener Enterprise-Ressource-Planning-Systeme nach einer Fusion. Denn hier gibt es bereits etablierte Lösungen am Markt, das Lastenheft lässt sich vergleichsweise unkompliziert erstellen und damit ein solches Mammutprojekt genau planen und effizient umsetzen.

Anders sieht es jedoch aus, wenn es sich um Technologien handelt, die sich noch immer rasant weiterentwickeln. Zum einen sind entsprechende Lösungen teilweise noch nicht ausgereift – wie bei vielen Kryptowährungen – und zum anderen müssen die Regulierungsbehörden erst noch ihre Einschätzung abgeben und eventuelle Rahmenbedingungen schaffen.

Evolution erlaubt agiles Projektmanagement

In solchen Fällen bietet eine schrittweise Transformation oder Evolution unübersehbare Vorteile: So lassen sich Projektziele immer wieder überprüfen, Best Practices vergleichen und Maßnahmen neu justieren. Dies minimiert die Risiken und Kosten, weil Banken besser auf sich ändernde Regularien und Marktbedingungen reagieren können.

Dieser evolutionäre Prozess gleicht im Grunde den Prinzipien der Scrum-Methodik aus der agilen Softwareentwicklung. Der Scrum-Ansatz eignet sich daher auch hervorragend für das Projektmanagement, um innovative Technologien einzuführen. Er beruht auf der Erfahrung, dass viele neue Projekte zu komplex sind, um in einen vollumfänglichen Plan gefasst werden zu können. Ein wesentlicher Teil der Anforderungen und der Lösungsansätze ist zu Beginn unklar. Diese Unklarheit lässt sich beseitigen, indem Zwischenergebnisse definiert und umgesetzt werden. Dabei entwickeln die Verantwortlichen nicht nur das eigentliche Projekt, sondern auch die Planung iterativ und inkrementell weiter. Sie verfeinern und verbessern kontinuierlich das langfristige Ziel während sie den Detailplan nur für den jeweils nächsten Teilabschnitt erstellen und damit das Projektmanagement auf das Wesentliche fokussieren.

Cloud als Beispiel für den Wandel

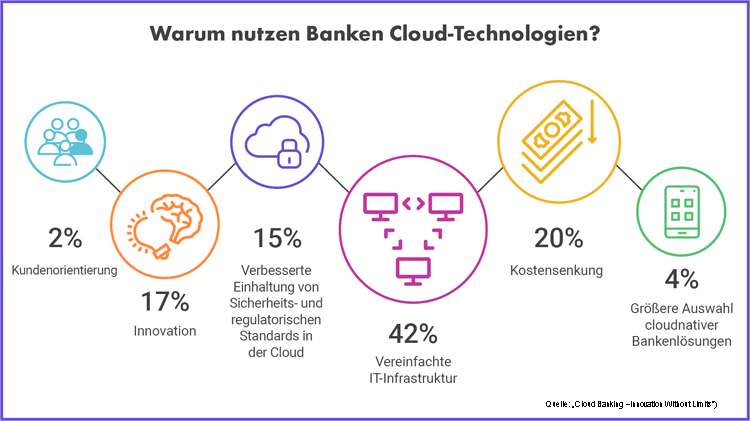

Ein aktuelles Beispiel, bei dem ein solcher schrittweiser Wandel von Vorteil ist, ist die Migration in die Cloud. Die Gründe für Banken, diesen Schritt zu gehen, sind sehr unterschiedlich.

Die wichtigsten Gründe, warum Banken Cloud-Technologie nutzen

Entscheidend ist dabei, dass nicht alle Komponenten sofort komplett ausgetauscht werden müssen. Vielmehr ist es mit erfahrenen Finanz-IT-Spezialisten und Cloud-Anbietern heute möglich, eine kluge Strategie zu erarbeiten, nach der die Bank schrittweise in die Cloud migriert und dadurch ihre Risiken auf ein Minimum senkt.

Eine erste Maßnahme könnte beispielsweise sein, die Frontend-Systeme zu übertragen, während die Backend-Prozesse in der alten IT-Infrastruktur weiterlaufen. Auch wenn Cloud-Technologien bereits seit Ende der 1990er Jahre mit Erfindung der Multitenant-Architekturen existieren, haben sich erst in den vergangenen Monaten konkrete Compliance-Vorgaben und Handlungsempfehlungen der BaFin herauskristallisiert.

In dem Rundschreiben „Bankaufsichtliche Anforderungen an die IT“ (BAIT) und dem Merkblatt „Orientierungshilfe zu Auslagerungen an Cloud-Anbieter“, das gemeinsam mit der Deutschen Bundesbank Ende 2018 veröffentlicht wurde, erhalten Banken Hilfestellung bei der Auswahl und Zusammenarbeit mit Cloud-Dienstleistern.

Fazit: Technologische Entwicklungen schneller als Regulierung

Am Beispiel der Cloud lässt sich erkennen, dass die technologische Entwicklung weitaus schneller vonstatten geht, als der Gesetzgeber entsprechende Regularien entwickelt. Daher ist in vielen Fällen eine evolutionäre Vorgehensweise ein sicherer Weg, um das Unternehmen zukunftssicher aufzustellen und gleichzeitig agil auf Veränderungen reagieren zu können.

Auf diese Weise lassen sich nicht nur neue gesetzliche Rahmenbedingungen proaktiv angehen, sondern auch Innovationen fördern und die Kundenorientierung stetig verbessern. Notwendiges Kriterium dafür ist eine Unternehmenskultur, die stetigen Wandel unterstützt.