Die Degussa Bank verbindet Optimierung und Transformation durch die Nutzung von Digital Twins. Sie wirken als Transformations-Katalysator des Geschäftsmodells, um mit mehr Agilität neues Wachstum durch tiefgreifende Veränderungen und Innovationen zu ermöglichen.

Verschiedene Einblicke in den Digital -Twin der Degussa Bank, der saisonal gestaltbar und in eigenen Bereichen an das jeweilige Corporate Identity der Mietpartner anpassbar ist.

Geändertes Kundenverhalten, Innovationen sowie disruptive Entwicklungen neuer Marktakteure zwingen Finanzdienstleister dazu, ihre Geschäftsmodelle grundlegend zu hinterfragen bzw. diese sukzessiv zu transformieren. Wie Gartner-Studien aufzeigen, genügen Optimierungsansätze nicht mehr, um sich langfristig im Wettbewerb zu differenzieren, da dieser zunehmend von FinTech & BigTech-Unternehmen beeinflusst wird.

Transformation ist nötig – was bei gewachsenen IT- und Organisationsstrukturen aber meist mit wesentlichen Einschnitten, Investitionen sowie mutigen Entscheidungen verbunden ist. Gleichzeitig ist die Messbarkeit von Change-Maßnahmen heraus-fordernd, da Veränderungsprozesse langfristiger Natur und nicht alle Faktoren einfach quantifizierbar sind. Die Degussa Bank hat mit ihrem agilen Entwicklungsprojekt zur virtuellen Filiale einen Weg gefunden, kontinuierliche Optimierung und sukzessive Transformation miteinander zu verbinden.

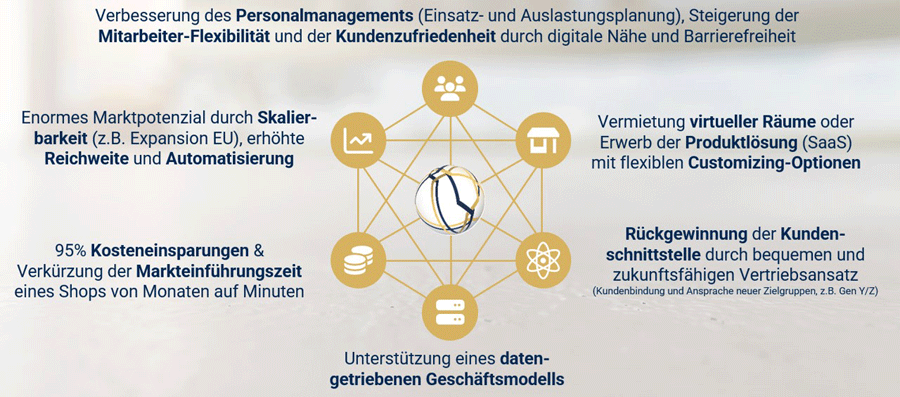

Der Digital Twin eröffnet viele Möglichkeiten für die Optimierung & Transformation von Geschäftsmodellen.

Der Verlust der Kundenschnittstelle zwingt zur Transformation

Das Geschäftsmodell der Degussa Bank AG als typischer Retailer besteht darin, ihre Services über sogenannte „Bank-Shops“ für Mitarbeiter bei ausgewählten Partnerunternehmen (ab 1.000 Mitarbeiter) direkt am Unternehmensstandort anzubieten. Lange stellte diese Nische im Wettbewerb dank Kostenvorteilen und Kundennähe einen kompetitiven Vorteil dar. Jedoch gingen auch hier die disruptiven Veränderungen nicht spurlos vorbei. Geändertes Kundenverhalten, die Niedrigzinsphase sowie neue Wettbewerber im Markt führten u.a. dazu, dass die Kundenschnittstelle erodierte. Analog anderer Retailer mussten Filialen geschlossen und umfangreiche Change-Maßnahmen angestoßen werden, um Kosten zu sparen.

Es erfolgte eine Neuausrichtung in Form einer sukzessiven digitalen Transformation. Hierbei wurden vielfältige Maßnahmen ergriffen, um Prozesse einerseits zu automatisieren und das Geschäftsmodell andererseits in die digitale Welt zu transformieren. Um Zukunftsfähigkeit zu gewährleisten wurden drei wesentliche Dimensionen verfolgt:

- Aufbau moderner IT-Technologien & Infrastruktur (z.B. Service-Modularität, Cloudfähigkeit, APIs, Data Lake, KI & Robotics).

- Etablierung einer zeitgemäßen Unternehmenskultur (z.B. agile Methoden, KPI-Steuerung, Verantwortungsdelegation, Fehler- und Feedbackkultur, Kundenzentrierung).

- Schaffung flexibler Organisationsformen für den neu geschaffenen „Change-Bereich“, in denen Mitarbeiter mit ihren heterogenen Fach-Skills zusammengeführt werden konnten (z.B. Squads, Methoden- & Tool-Offenheit, kontext-bezogene Personalentwicklung, Aufbau Digital-Mindsets) .

M365 & Covid Pandemie als initiale Katalysatoren für eine stufenweise Transformation

Einhergehend mit dem technischen Wandel erfolgte vor Ausbruch der Pandemie die bankinterne Etablierung der Microsoft „Teams/365 Welt“. Die vielen Möglichkeiten, die mit „Teams & Co.“ einhergingen inspirierten die Beteiligten zu der Idee die komfortablen Kommunikations- und Kollaborations-Funktionen auch für End-Kunden zu öffnen.

Dieser Ansatz wurde in Verbindung mit dem Zielbild einer „virtuellen Filiale“ gebracht. Hier sollte der Besucher ein intuitiv bedienbares Navigationsangebot erhalten, um mit wenigen Klicks direkt mit Finanzberatern in den (Video)Austausch treten zu können. Weiterhin sollten Bot-gestützte Self-Services sowie im Raum verteilte Content-Angebote integriert werden, um die Plattform sukzessiv zu erweitern und Grundlagen für Automatisierungen zu schaffen.

Ein kleines Budget für einen Klick-Dummy wurde vorstandseitig genehmigt. Nach nur zwei Wochen wurde dieser präsentiert und konnte das komplette Management ad-hoc überzeugen: Die „Entwicklungs-Journey“ des Digitalen Bank-Shops war geboren.

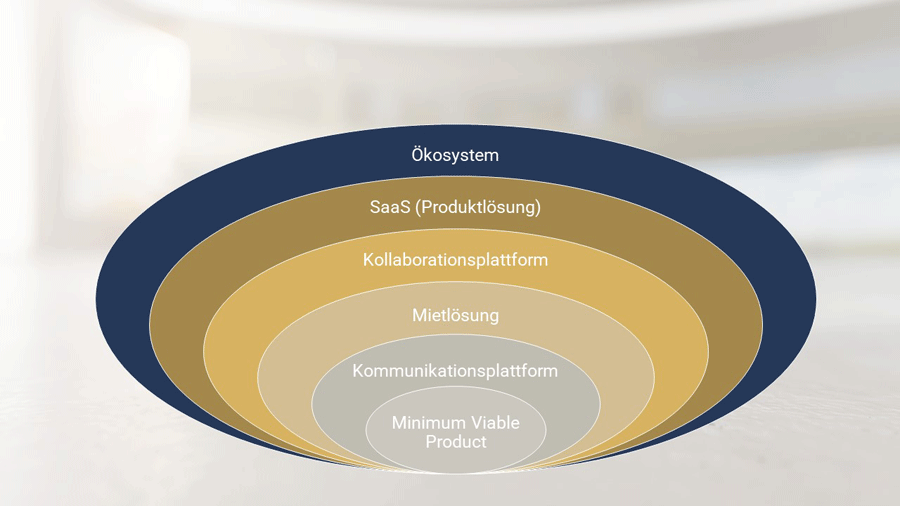

Die agile „Journey“ der Entwicklung des Digitalen Twins ermöglichte Optimierungs- & Transformations-Szenarien, die sich sukzessiv ergaben und wechselseitig aufeinander aufbauen.

Agile Methoden als Grundlage kundenzentrierter Entwicklung

Schnell war ein agiles Projektteam bestehend aus internen sowie externen Mitarbeitern geformt, das sich sofort an die Umsetzung verschiedener Arbeitspakete machte. Das Team hatte folgende Anforderungen zu erfüllen, um die einmaligen Möglichkeiten, die sich mit der Software-Entwicklung „auf der grünen Wiese“ boten, bestmöglich zu nutzen:

- Die Entwicklung der Lösung sollte komplett cloudbasiert erfolgen, um skalierbar zu sein.

- Der Fokus sollte hierbei auf UI/UX im Frontend gelegt werden, während backendseitig funktionierende Software-Bausteine Einsatz finden sollten. „Responsiveness“ war nötig, um der heterogenen Device-Welt der Bestandskunden zu entsprechen.

- Beliebige Skalierbarkeit – d.h. die Eröffnung digitaler Filialen für neue Partner sollte im Zielbild in 15 Minuten möglich sein.

- Hohe Personalisierungsmöglichkeiten, um Content unternehmen- und künftig ggf. sogar kundenspezifiziert ausgeben zu können.

- End2End Messbarkeit mittels Realtime- & Expost-Reporting mit erstem Go-Live wurde gewünscht, um vom Erstbesuch bis zum Abschluss maximale Transparenz zu schaffen.

- Eine MVP-orientierte Entwicklung, mit schnellem Go-Live war nötig, um in der fortschreitenden Pandemie den Kunden zeitnah den neuen digitalen Kanal bereitzustellen.

- Ein KI-gestützter Chat-Bot als „Concierge“ sollte den MVP-Umfang (Minimal Viable Product) abrunden, mit dem Ziel Skills sukzessiv weiterzuentwickeln und Self-Services sprachgestützt anbieten zu können.

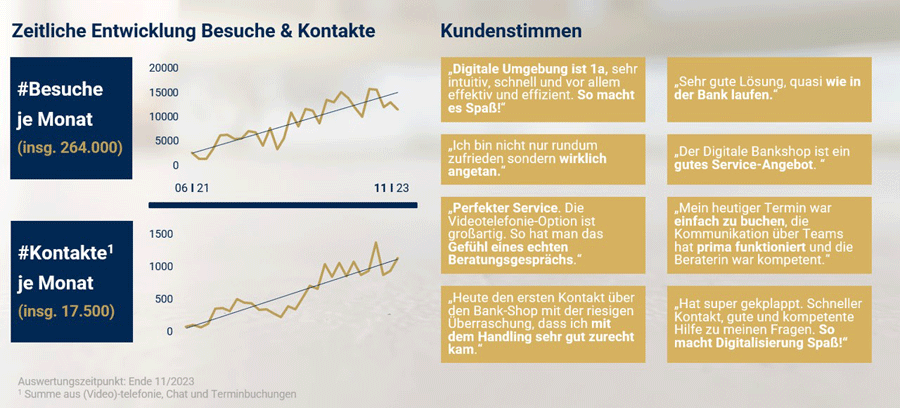

Nach sechs Monaten wurde das MVP des Digital Twins, dass alle Anforderungen erfüllte, erfolgreich bei zwei Unternehmen eingeführt, um erstes Kundenfeedback zu sammeln. Parallel zur Weiterentwicklung begann darauf der sukzessive Roll-Out von 87 digitalen Bank-Shops. Zunächst als „Ersatzlösung“ für Standorte mit Filial-Schließungen, dann als „Ergänzungslösung“ für Vertriebs-kollegen, die nach der Pandemie wieder an physischen Standorten zum Einsatz kamen – nun auch über diesen Kanal für Ihre Kunden erreichbar sein wollten.

Auch bei einigen neuen Unternehmen konnten erste Digitale Bank-Shops bereitgestellt werden. Die Grundlage für einen neuen, digitalen Wachstumspfad des Geschäftsmodells war geschaffen, da die Anzahl der Mitarbeiter je Partner-unternehmen, aufgrund der technischen Skalierbarkeit mit Grenzkosten nahe null von nun an keine Rolle mehr spielte.

Vom internen Kommunikations-Kanal zu digitalen Mietszenarien

Um das Service-Spektrum für Kunden vollständig über den Digital Twin abzubilden, wurden Versicherungs-Experten des Tochterunternehmens integriert. Hierfür war die Einbindung eines Partner-Tenants notwendig. Nach erfolgreicher Lösung dieser Hürde konnte das Projektteam jedem Unternehmen, das MS-Teams nutzt, den Service anbieten und somit die Plattform Richtung EcoSystem weiterentwickeln.

Das Szenario wurde nachverfolgt, um die Zielsetzung „Rückgewinnung der Kundenschnittstelle“ (Lead-Generierung) zu konkretisieren.

Organisches Wachstum des jüngsten Kanals im Omni-Channel Mix der Degussa Bank belegt Kundenakzeptanz und steigende Wiederkehr.

„Kannibalisiere Dich selbst, bevor es andere tun“

In Gesprächen mit dem Projektteam wurde die Frage aufgeworfen, ob der digitale Shop auch als White-Label-Lösung ohne die Degussa Bank bereitgestellt werden kann. Die Fantasie, dass die technische Plattform nicht nur für Banken und Versicherungen, sondern auch für viele weitere Branchen (z.B. Behörden, Reise, Gesundheit) Anwendung finden könnte, motivierte alle Beteiligten. Sich an den Grundsätzen „Software eats world“ sowie „kannibalisiere Dich selbst, bevor es andere tun“ orientierend, entschied man sich auch dieser Aufgabe experimentell zu nähern. Zunächst galt es erneut die architekturellen Möglichkeiten zu klären, um -mit geeignetem Interessenten- einen weiteren MVP-Praxisfall zu verproben. Die technologische Basis musste also so angepasst werden, dass neben „Mietszenarien“ auch komplette Shops im Sinne eines SaaS angeboten werden können. Nach mehreren Anläufen fand das Team auch hier eine Lösung, um diesen Schritt erstmalig verproben zu können.

Dieser Meilenstein, der die nächste Transformations-Dimension eröffnet, stellt den aktuellen Endpunkt der dreijährigen Journey dar. Derzeit erfolgen viele Gesprächen mit potenziellen Miet- und SaaS-Partnern – wir hoffen auf eine Fortsetzung unseres Weges.