Die verschiedenen Erkenntnisse und Einflüsse von Blockchain haben gezeigt, in welche Richtung die Entwicklung gehen wird. Traditionelle Banken müssen sich auf eine Transformation vorbereiten, um sich mittels den neuen Finanztechnologien in eine „Blockchain-Bank“ umzuwandeln.

Bei den Banken scheint das Sparpotenzial ohne Einbussen seitens Qualität und Verfügbarkeit, ausgeschöpft zu sein. Kaum eine Bank kann es sich leisten, die Qualität und die Verfügbarkeit ihrer Systeme und Dienstleistungen weiter zu reduzieren. Würde es einer Bank gelingen, die Prozesse noch effizienter und deren Dienstleistungen automatisierter abwickeln zu können, würde dies den Banken den entscheidenden Vorteil bringen. Die Blockchain könnte hier entsprechend Unterstützung leisten.

Diverse Start-Up’s aus der FinTech-Branche haben bewiesen, dass Blockchain funktioniert und einen Mehrwert bringen kann. Diese FinTech-Unternehmen sind „ready“ und hungrig auf die Kunden und Prozesse der Banken. Es ist Zeit die Weichen zu stellen und Organisation, Prozesse und Kultur der Bank an die Blockchain zu adaptieren.

Die Blockchain Bank

Wie können sich Banken entsprechend auf die technologischen Innovationen vorbereiten?

- Die Kultur der Bank muss „Neuem“ offen gegenüberstehen. Die Innovation muss Teil der Bankenstrategie sein und vom Management vorgelebt werden

- Organisatorisch muss die Bank den Innovationsgedanken implementieren

- Prozesse müssen klare Verantwortlichkeiten haben

- Jeder einzelne Mitarbeitende kennt und erledigt seinen Teil zum Beitrag der Innovations-Strategie der Bank

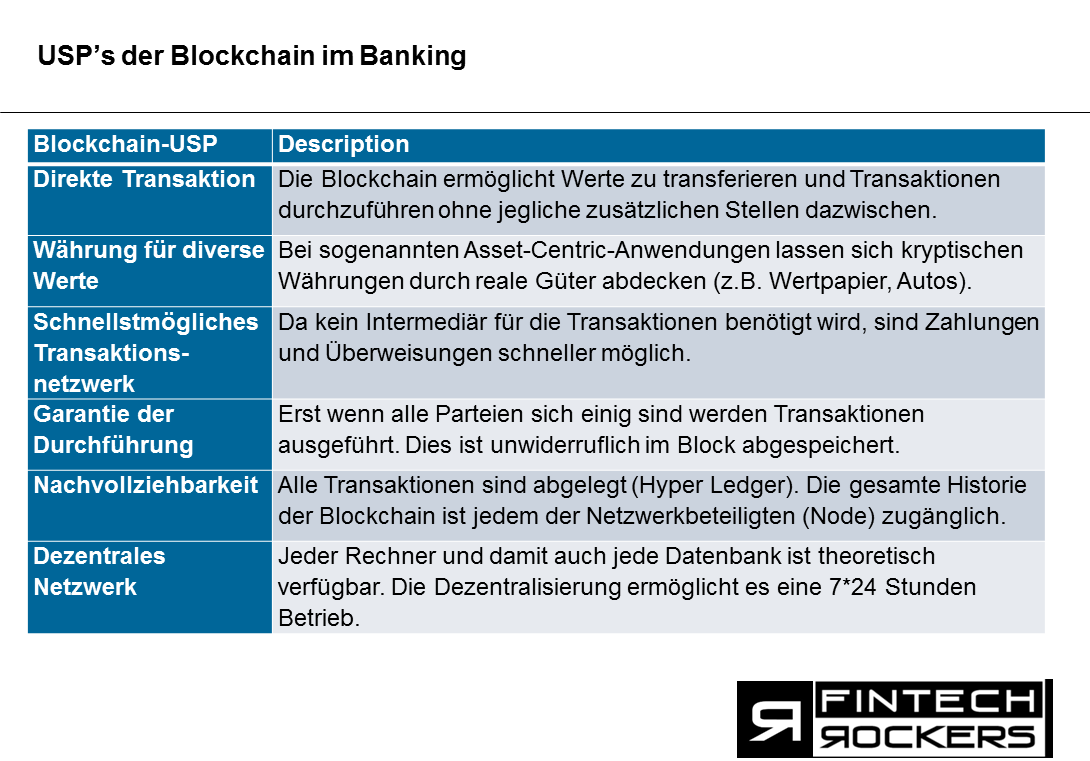

Um Blockchain zu prüfen/implementieren sollte man sich den USP’s der Blockchain im Banking bewusst sein. Die folgende Grafik gibt dazu einen Überblick:

Die verschiedenen USP eines Einsatzes von Blockchain im Banking

Wo die Blockchain Banken helfen kann

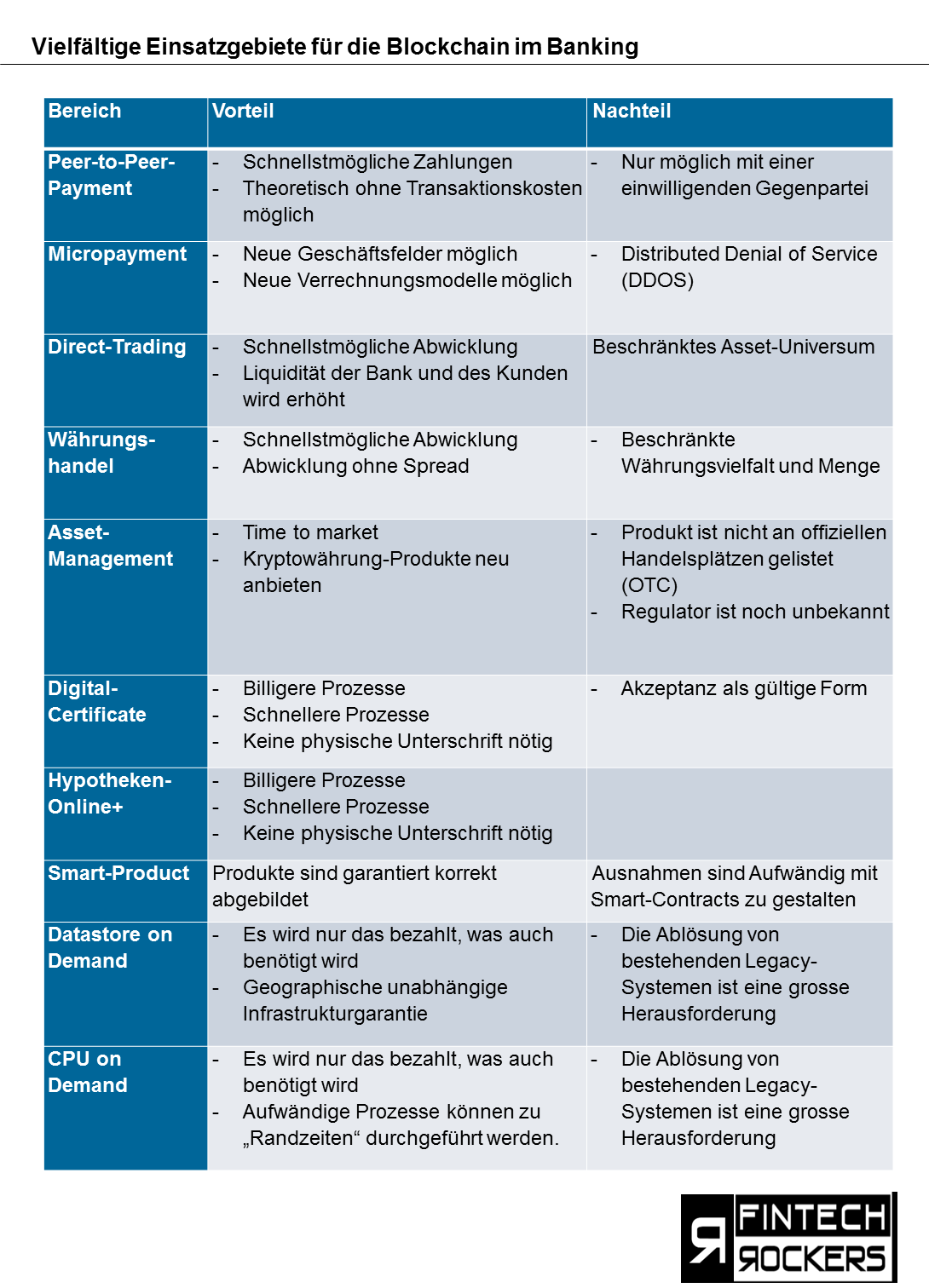

Es gibt je nach Grösse und Tätigkeit der Banken, einige Einsatzgebiete für die Blockchain. Die folgende Grafik zeigt einige Bereiche, wo die Blockchain die Banken unterstützen könnte:

Die verschiedenen Einsatzgebiete von Blockchain-Technologie im Banking

Schwächen der Blockchain

Trotz allem, weist die Blockchain auch Probleme auf. Da ist die Volatilität der Kryptowährungen, welche das Vertrauen in ein Produkt nicht wirklich fördert. Eine Kryptowährung muss durch die Masse akzeptiert werden, damit sie ihr revolutionäres Potenzial entfalten kann.“

Weiter ist das hohe Transaktionsaufkommen von herkömmlichen Zahlungsdienstleister wie MasterCard oder Visa auf der heutigen Blockchain kaum abzuwickeln. Zudem ist die Gefahr durch DoS-Attacks das System „zu lähmen“ recht gross. Nicht zu unterschätzen ist der Verbrauch der Rechenleistung. Die Miner verbrauchen heute durchgehend rund 300 Megawatt an Energie. Dies entspricht einem durchschnittlichen Atomkraftwerk, welches vier Monate lange läuft. Die vorhandenen Legacy-Systeme in der Bankenbranche machen die Integrationen von neuen Systemen und Technologien schwerfällig

Die neue Welt der Blockchain-Bank

Neben den bestehenden Bereichen einer Bank eröffnen sich dank Blockchain auch neue Chancen.

Physische Asset-Registration

Die Registrierung von Eigentum oder Werten können eindeutig und unwiderruflich bestimmt werden. Kunstgegenstände, Ländereien, etc. sind somit klar bestimmt und zugewiesen. Eine Sicherheit, die Banken nutzen könnten. Wenn Diamanten oder vererbter Schmuck anhand eines Testaments eindeutig zugewiesen werden kann und die Echtheit und der Wert des Assets bestimmt sind, kann dies als Sicherheit der Banken dienen. Konkret könnte z.B. für eine vererbte Rolex-Uhr ein Kleinkredit vergeben werden.

Prozesseffizienz

Die Prozesse der Bank und auch von Intermediären (sofern noch benötigt) können durch den Einsatz der Blockchain-Technologie neu definiert werden. Die Abwicklungen von Prozessen werden stark vereinfacht und automatisiert. Sogenannte Smart-Contracts bilden Vertragsdetails ab und können je nach Definition entsprechende weitere Programme oder Transaktionen auslösen. Z.B könnte beim Ausfall einer Ratenzahlung automatisch alle Kontoverbindungen des Kunden gesperrt werden.

Datenanalyse

Die Blockchain ist ein dezentrales und weltweit verfügbares Netzwerk. Ein User mit einem entsprechendem „Wallet“ ist in der Lage, entsprechende Transaktionen vorzunehmen und die ihm in der Blockchain angebotenen Dienstleistungen zu beanspruchen. Je mehr Firmen die Zahlungen und anderweitige Dienstleistungen anhand der Blockchain und dessen kryptische Währung anbieten, desto mehr kann der Kunde über die Blockchain abwickeln. Der Zugang auf die Blockchain ist jedem Mitglied möglich und somit die vollumfängliche Historie aller Transaktionen verfügbar. Big-Data lässt grüssen.

Fazit: Die Blockchain-Bank als Synonym für Veränderung

Die verschiedenen Erkenntnisse und Einflüsse von Blockchain haben gezeigt, in welche Richtung die Entwicklung gehen wird. Traditionelle Banken müssen sich auf eine Transformation vorbereiten, um sich mittels den neuen Finanztechnologien in eine „Blockchain-Bank“ umzuwandeln. Die Blockchain-Bank steht synonym für eine Bank die sich den technologischen Trends stellt und diese stetig prüft. Ob nun Blockchain effektiv den oft „gehypten“ disruptiven Effekt hat, wird sich zeigen. Tatsache ist, dass die Bankenwelt sich auf Grund von technologischen Errungenschaften stark verändert und verändern wird. Diese Transformation bedeutet viel Aufwand und verursacht hohe Kosten. Doch es bedeutet ebenso, dass eine Bank in Zukunft ihre Position im Finanzmarkt sichern kann. Traditionelle Banken können dadurch ihr eigenes Angebot beibehalten und ergänzen evtl. sogar neue Bereiche erschliessen.

Die Bank der Zukunft wird also nicht nur bankenintern getrieben, sondern ebenfalls durch die externen Entwicklungen beeinflusst. Jetzt muss die Transformation zur „Blockchain-Bank“ angestossen und vorangetrieben werden. Nur so wird ein traditioneller Finanzdienstleister ihre Präsenz in Zukunft rechtfertigen können.

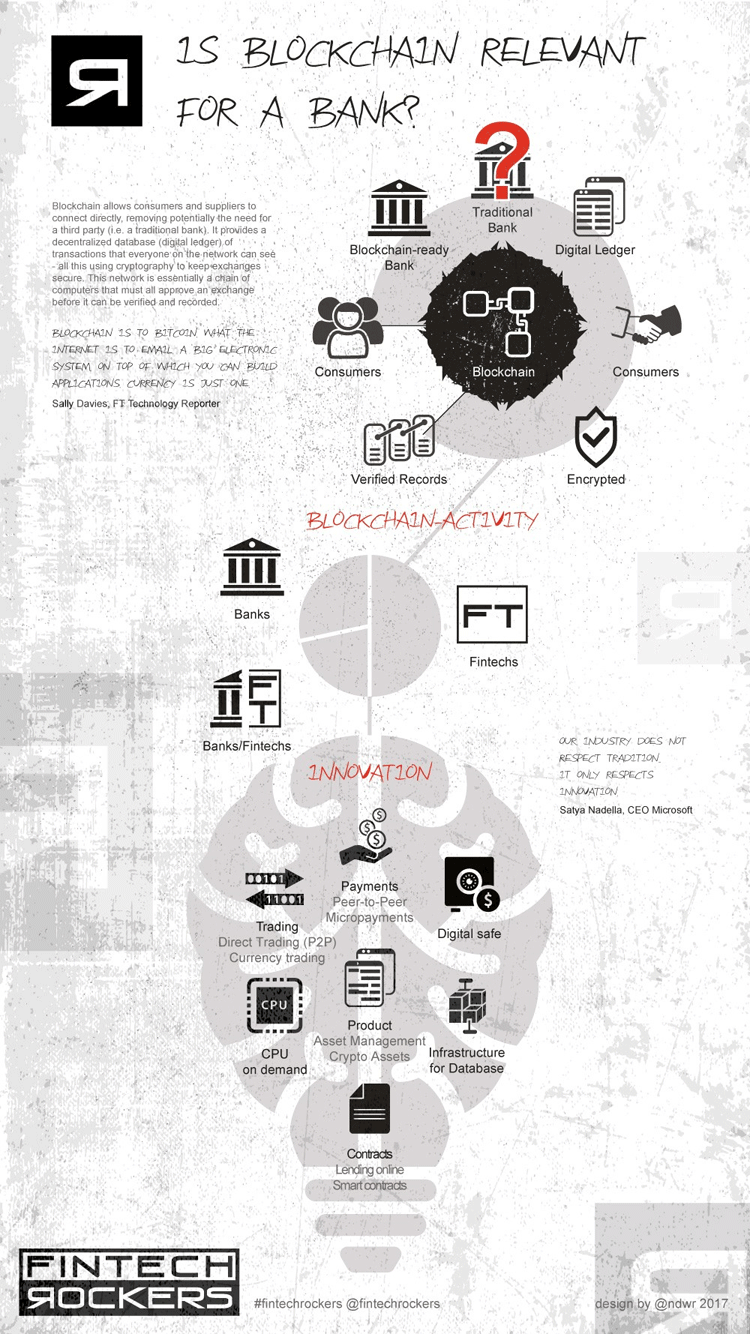

Die Relevanz von Blockchain für Banken

8 Kommentare

Ist eine Blockchain Bank nicht ein Widerspruch in sich? Das Bestechende des Blockchain Verfahrens ist es ja gerade, dass man „nicht wertschöpfende“ Beteiligte nicht mehr benötigt. Und welchen wertschöpfenden Beitrag hätte eine Blockchain Bank?

Als Kunde erwarte ich bei Nutzung des Blockchain Verfahrens die gewohnten Qualitäts- und Sicherheitsstandard des konventionellen Zahlungsverkehrs über Banken verbunden mit den neuen Vorteilen. Hier sehe ich ein Entwicklungspotenzial für Bank: Vergesst eure mittelalterliche Kleinstaaterei im Clearing, nehmt das Blockchain Verfahren für den Zahlungsverkehr untereinander und bietet dem Kunden als Mehrwert Qualität, Sicherheit und Übernahme des Risikos.

Danke für die Hinweise. Es liegt kein Widerspruch vor. Man muss zwischen öffentlichen und privaten Blockchains differenzieren. Mit letzterem ergeben sich für Banken zahlreiche Vorteile, z.B. im Hinblick auf Effizienz. Hier bieten sich viele spannende Modelle für die Zukunft.

Bei den Schwächen fehlt mir der mögliche kriminelle Aspekt. Die Zahlung ist zwar für jeden nachvollziehbar, jedoch ideal geeigent um illegal Gelder/Geschäfte zu transferieren.

Danke für die Ergänzung

@Peter V -> Danke. Sicher ist die „Verdunklungsgefahr“ von Werttransaktionen innerhalb einer Public-Blockchain gross. Bewusst lass ich den entscheid, „Was für eine Blockchain“ verwendet wird entsprechend den Use-Cases und/oder Prozessen offen.

@Alexander Wettschereck -> Besten Dank für den Kommentar. Wie Herr Dr. Leichsenring richtig Angemerkt hat, besteht kein Widerspruch. Sehr wohl gibt es bereits etliche Blockchain-Lösungen (Ripple, R3 etc.) die durchaus ein wertschöpfenden Aspekt aufweisen. Selbstverständlich kann auch bei einer P2P-Lösung für Zahlungen mittels private Blockchain ein finanzieller Mehrwert aus Sicht der Bank resultieren (Gebühren für Bank, günstigere Transaktionskosten für Kunde = Win-Win).

Dass „vorhandene[n] Legacy-Systeme in der Bankenbranche … die Integrationen von neuen Systemen und Technologien schwerfällig“ machen ist kein Nachteil der Blockchain. Das ist ein Nachteil der traditionellen, Host-lastigen Banken und Institute. Damit wird es für Markteinsteiger und agilen Akteuren eher zum Vorteil, die BC-Technologie als Instrument gegen die „etablierten“ Mitbewerber einzusetzen.

Danke für den interessanten Hinweis

Absolut richtig! Desshalb machen sich Banken gut daran, sich damit ernsthaft auseinanderzusetzen