Deutschlands Finanzinstitute stecken in einer schweren Vertrauenskrise. Die Menschen verstehen ihre eigene Bank oder Sparkasse nicht mehr. Dabei erwarten Kunden gar nichts Außergewöhnliches.

Die Bedeutung des Omnikanal-Vertriebs in Banken steigt, besonders der mobile Zugriff auf Finanzdienstleistungen wird wichtiger.

Viele Kunden verstehen die Positionierung und das Leistungsversprechen der eigenen Bank nicht mehr. Darüber hinaus klafft eine Lücke zwischen ihren eigentlichen Bedürfnissen und dem tatsächlichen Angebot. Dabei verlangen die Kunden nichts Unmögliches. Sie wollen eine qualitativ gute und vertrauensvolle Beratung, einhergehend mit zuverlässigem Service.

Der zentrale Ansatzpunkt für die Stärkung des Banking liegt deshalb in der Begeisterung der bestehenden Kundenbasis, denn loyale Kunden kaufen mehr Produkte, bleiben länger bei ihrer Bank und empfehlen diese auch häufiger weiter. Durch die konsequente Ausrichtung der gesamten Organisation an den Kundenbedürfnissen können Banken Schritt für Schritt die Zufriedenheit steigern – und für sich ein signifikantes Ertragssteigerungspotential erschließen.

Was erwartet der Bankkunde von heute?

Persönliche Beratung in Finanzthemen ist weiterhin wichtig. Auf den ersten Blick scheint dies, in einer digitalisierten Welt, eine erstaunliche Feststellung zu sein. Sie zeigt aber, dass die verschiedenen Vertriebskanäle gleichberechtigt nebeneinander stehen müssen. Denn der Kunde lässt sich den Kontaktkanal nicht (mehr) vorschreiben. Auch wenn persönliche Beratung als wichtig empfunden wird, will man auf digitale Kanäle nicht verzichten.

Die Integration der On- und Offline-Welten in einem Omnikanal-Angebot sowie die notwendige Modernisierung und Straffung der Filialstruktur ist unabdingbar. Der Kunde muss wieder in den Mittelpunkt des Handelns rücken. Die besonderen Herausforderungen hierbei sind die Beratung, die Serviceleistungen sowie die kundenorientierten Prozesse. Hierbei muss man auch stetig die Kundenzufriedenheit messen und daraus notwendige Veränderungen ableiten und vor allem umsetzten.

Gleichzeitig müssen sich Banken den Herausforderungen der Digitalisierung stellen. Virtuell und persönlich zugleich! Die wachsende Zahl digitaler Kanäle und die analoge Welt der Filialen muss in ein Omnikanal-Angebot zusammenwachsen. Die Kunden erwarten künftig ein breites Spektrum an Zugangswegen zu ihrer Bank – vom Online-Angebot über Mobiles Banking bis zur persönlichen Beratung vor Ort in der Filiale.

Eine aktuelle Studie von IPSOS zeigt eindeutig das jüngere Kunden mit der Erreichbarkeit in den medialen Kanälen unzufrieden sind.

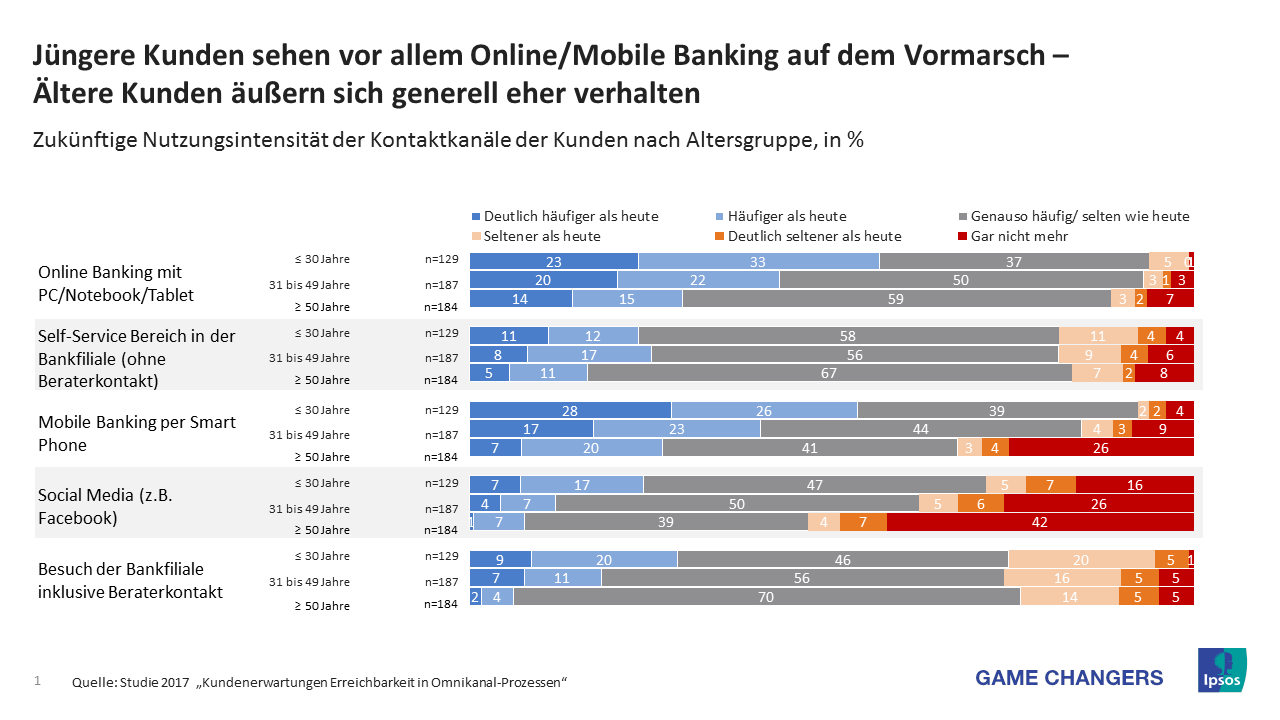

Jüngere Kunden sehen vor allem Online/Mobile Banking auf dem Vormarsch – Ältere Kunden äußern sich generell eher verhalten.

Die technischen Möglichkeiten nutzen

In allen Branchen gibt es Akteure, die Trends schnell aufgreifen und so den Markt aufmischen: „Alle Bereiche haben ihre Googles und UBERs.“ Wer die Trends versäumt, läuft Gefahr, eines Tages als „veraltet“ dazustehen. Hierzu müssen die Mitarbeiter die eigenen Angebote kennen, verstehen – und entsprechend vermarkten. „Wenn man selbst der Meinung ist, eine Banking-App braucht niemand, wird wohl der Erfolg ausbleiben!

Die Digitalisierung eröffnet enorme Möglichkeiten um effizienter zu werden. Damit einhergehen wird eine Aufwertung der Beraterrolle sowie eine konsequente End-to-End Optimierung der Kernprozesse. Institute, denen es gelingt, on- und offline mehr Kunden zu begeistern, dürften in den kommenden Jahren einen größeren Marktanteil im Banking erobern.

Das Vordringen von IT- und Telekommunikationsunternehmen im Bereich Mobile Payment ist nur ein Aspekt für die Aufhebung vermeintlich zementierter Branchengrenzen im digitalen Zeitalter. Mit dem richtigen Geschäftsmodell können Banken in den kommenden Jahren auch im Privatkundengeschäft weiterhin profitabel wachsen.

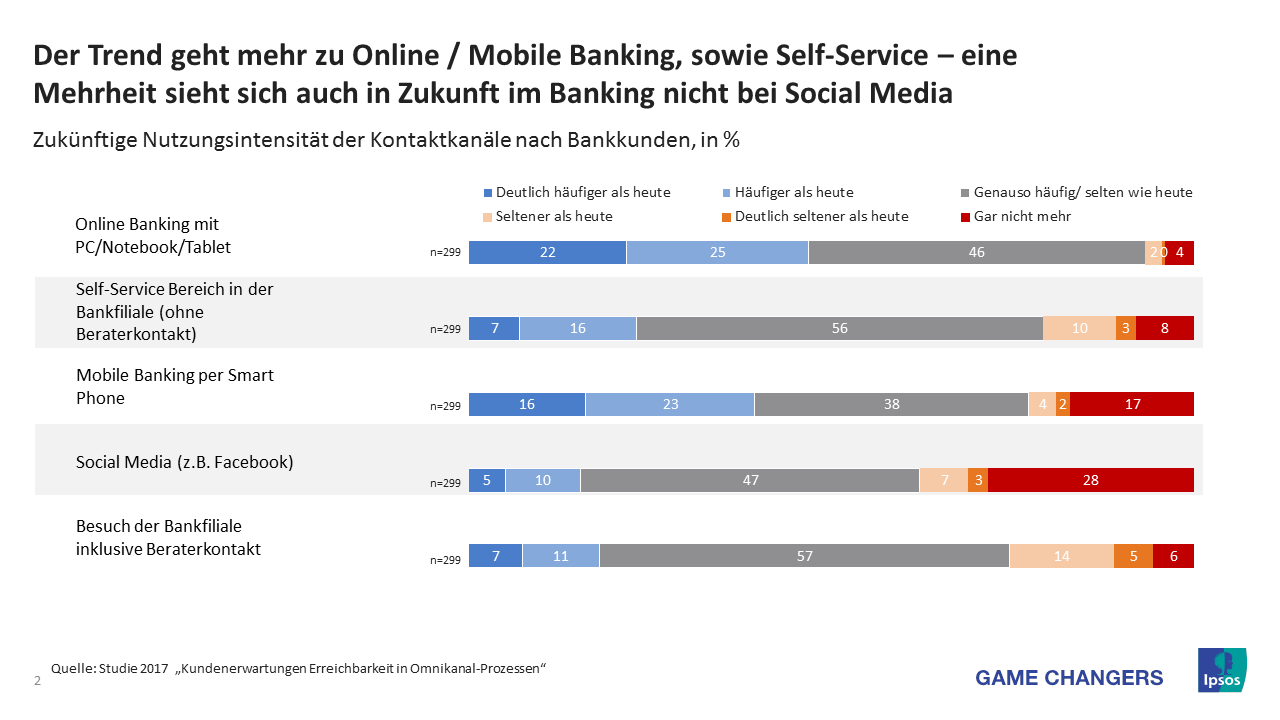

Der Trend geht mehr zu Online / Mobile Banking, sowie Self-Service – eine Mehrheit sieht sich auch in Zukunft im Banking nicht bei Social Media